原标题:平安银行:业绩增长难掩消保短板,个贷业务投诉量位居股份行榜首

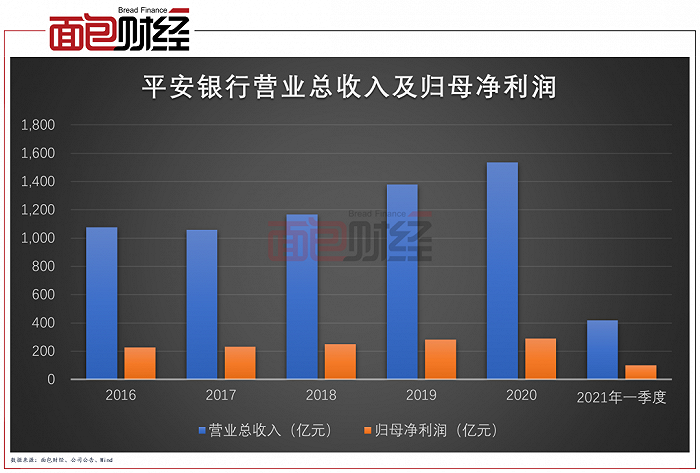

平安银行2021年一季报显示,该行的业绩继2020年年报之后继续保持了稳定的增长,营收及归母净利润均保持双位数增长。

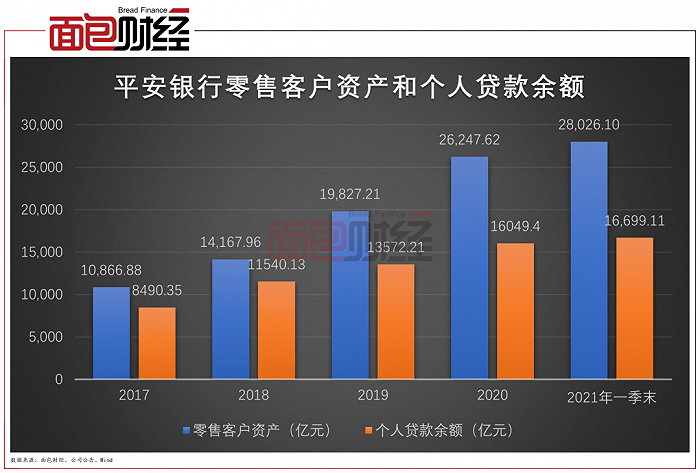

近几年,公司持续进行零售转型,零售客户资产及零售客户均有明显增长。零售金融业务的快速发展为该行整体的业务增长打了基础。

但是,利润较快增长的同时,平安银行在消费者权益保护方面也面临较为明显的压力。

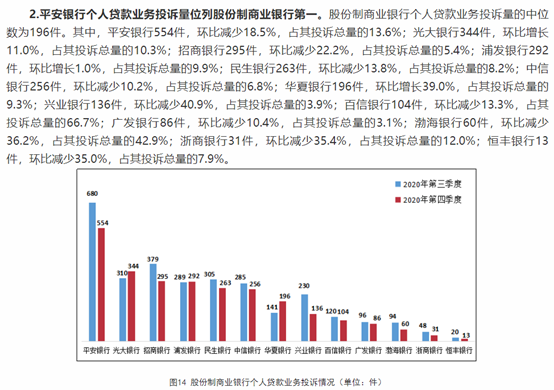

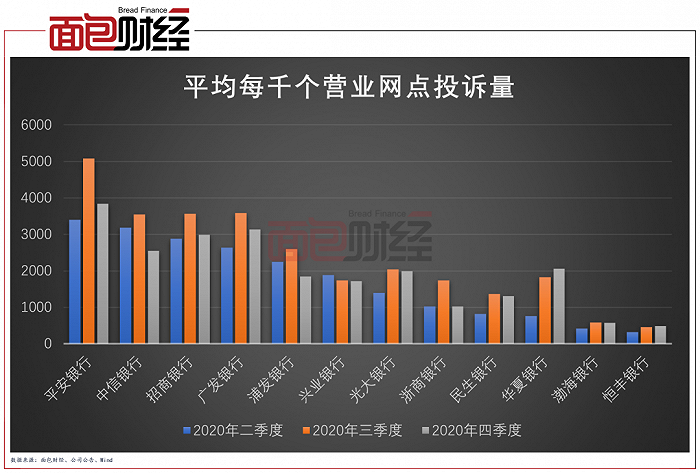

根据银保监会官网公布的数据测算,2020年第二至第四季度,平安银行个人贷款业务及平均每千营业网点投诉量居股份制银行之首。另外,该行信用卡业务及理财业务的投诉量也较高。

零售转型业绩增长的同时,如何补齐消费者权益保护的短板,也是商业银行不得不正视的问题。

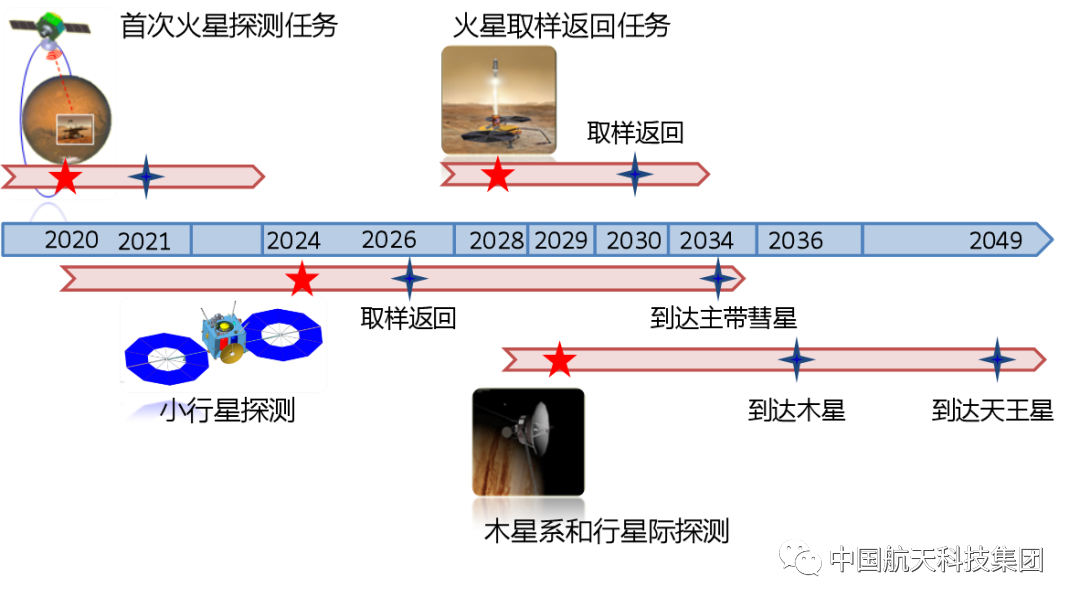

零售业务转型带动业绩增长,零售客户资产突破2.8万亿元

财报显示,2021年一季度平安银行实现营收417.88亿元,同比增长10.2%;实现归母净利润101.32亿元,同比增长18.5%。

不仅是今年一季度,历史财报显示,平安银行自2018年以来,都保持了较为稳定的增长。数据显示,2020年该行实现营收1535.42亿元,同比增长11.30%;实现归母净利润289.28亿元,同比增长2.6%。

整体业绩的增长与该行近几年持续的零售转型不无关系。截至2021年3月末,该行管理的零售客户资产(AUM)达28,026.10亿元,较上年末增长6.8%;零售客户数11,039.94万户,较上年末增长3.0%。

而在总贷款中,该行个人贷款占比也超越了企业贷款。截至2021年3月末,平安银行的个人贷款余额为16,699.11亿元,较上年末增长4.0%,其在总贷款中的占比达60.1%。

除此之外,信用卡方面,截至2021年3月末,该行信用卡流通卡量达6505.79万张,较上年末增长1.3%;信用卡贷款余额5205.26亿元,受消费季节性波动影响,较上年末略下降1.6%。2021年一季度,信用卡总交易金额8871.38亿元,同比增长14.2%。

个人贷款业务投诉量及平均每千营业网点投诉量居首位

然而,在零售业务快速增长的同时,平安银行相关业务的消费者投诉量明显偏高。

2019年末,为夯实银行保险机构的消费者权益保护工作主体责任,银保监会印发《关于银行保险机构加强消费者权益保护工作体制机制建设的指导意见》(银保监发〔2019〕38号)。

根据中国银保监会消费者权益保护局关于银行业消费投诉情况的通报,平安银行的理财类业务投诉量在2020年第二季至第四季度均居股份制商业银行首位,数量分别是470件、680件和554件。

数据显示,2020年第二至第四季度,股份制商业银行个人贷款业务投诉量的中位数分别为128件、230件和196件。平安银行的投诉量已经远超中位数水平。三个季度个人贷款业务投诉量累计达1704件,高居股份制银行之首。

除此之外,平安银行每千个营业网点的平均投诉量也位居股份制银行之首。从营业网点数量来看,截至2020年平安银行共有1103家营业网点,然而相比其他股份制银行来说,平安银行的营业网点并不是最多的。截至2020年末,中信银行有1405家营业网点;招商银行有1595个营业网点。

营业网点虽然不是最多的,但平均投诉量却较大。数据显示,2020年第二至第四季度,平安银行平均每千个营业网点的投诉量分别为3396件、5076.6件和3842.2件。

除此之外,平安银行的信用卡业务投诉量也较多,2020年第三和第四季度投诉量分别达4254件和3150件。另外,该行理财业务三个季度的累计投诉量达648件,仅次于浦发银行排在第二位。

在保证业绩稳定增长的同时,如何做到更好的保护消费者,或许是平安银行亟需解决的问题。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。