原标题:科技创新离不开创业投资机构,七位投资人探讨科技创新投资新动向

【猎云网北京】4月27日报道(文/吕鑫燚)

4月23日,2021北京创业投资协会交流年会在北大博雅国际酒店举行,本次活动由北京创业投资协会主办,猎云网承办。

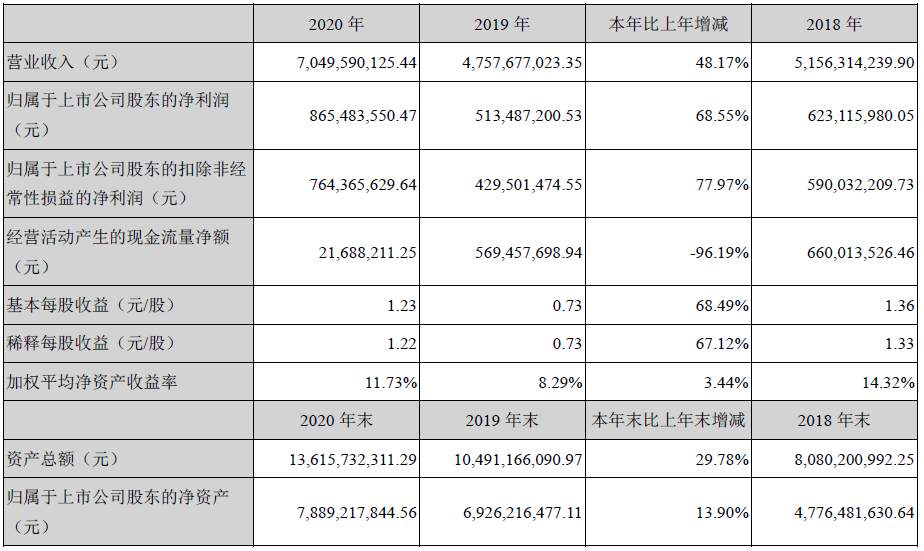

在整个的科技创新浪潮中,投资机构取得了非常卓越的投资的业绩,2020年650家企业在A股、港股和美股上市,其中有383家具有VC、PE背景的中资企业实现IPO,占比超62%,科创板VC、PE渗透率非常高,深交所创业板的渗透率超72%。

种种数据表示,在科技创新的道路上,是离不开创业投资机构的。为此在2021北京创业投资协会交流年会中,由中地信基金总经理陈玮为圆桌主持人,联想创投集团总裁贺志强、荷塘创投董事长杨宏儒、元航资本合伙人王新河、中关村生命科学园创投基金管理合伙人龙小腾、普华资本管理合伙人蒋纯、耀途资本创始合伙人杨光围绕《科技创新投资新动向》主题展开了圆桌讨论。

科技创新投资新机会

面对科技创新投资新机会,联想创投集团总裁贺志强表示,要投IT的未来,并不局限于投自身产业的上下游,IT应该未来要提前布置。

IT行业最近几年最大的变化是产业互联网的兴起,其中代表性的就是物联网技术、边缘计算技术、云计算技术、大数据技术、人工智能技术五项关键的核心技术。这些技术可赋能各行各业,例如,工业、城市、交通、智慧物流、智慧农业、智慧教育等,这就是联想创投近年来大的投资理念和赛道。

面对硬科技领域的投资策略和机会,元航资本合伙人王新河认为,硬科技和制造业是密切相关的。制造业是国家发展的一个基础,所以在选择赛道的时候,要依据于国家的产业政策、产业方针。

在工业方面,抓住供应链的核心点是非常重要的,这种项目可能会带来未来市场重大的变化和市场机会。这样的项目和技术,就是元航资本选择的重要的方向。

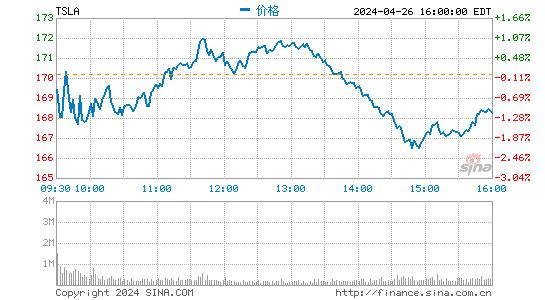

基于多年VC投资、风险投资的经验,普华资本管理合伙人蒋纯认为,科技有一个小的进步,在市场上就会产生一连串的多弥勒效应。近几年看到的不仅是科技的变化,还有政治的变化,这些变化给大量创业者创造了机会,半导体是这里面一个最典型的代表。

从国际层面来看,作为双币基金,耀途资本创始合伙人杨光表示,整个移动互联网之后一定会转向to b,从海外来看硅谷、美国、以色列都做的非常好,所以秉承一个比较独特的一种投资理念:做研究驱动、行业研究。

投资新动向下的投资机构

面对科技创新的投资和产业发展如何结合的问题,中关村生命科学园创投基金管理合伙人龙小腾表示,行业创新、创业、创投三者是互相博弈的。

基于自身是VC+产业孵化的基金,龙小腾理解的创新分三个点,原始创新、集成创新、模仿创新。追求原始创新,拥抱集成创新,尽量不去竞争模仿创新。

对于较好的科学成果和专利知识的设计,在初级阶段需要有专业化的团队和第三方的服务团队帮助它设计架构。近几年,中关村生命科学园创投基金在这个方面帮助科学家做了大量的服务性的工作。

在谈到如何为投资人创造回报时,荷塘创投董事长杨宏儒表示,投资机构都希望特别短的时间内有特别高的收益倍数,但是面临的挑战就是成本提高了。

荷塘创投董事长杨宏儒作为纯财务投资人认为,大多数VC都是纯财务投资人,在这种纯财务投资人的情况下,要掌握风险控制。首先要把项目分散,每个项目比例太不高,既使有几个损失了,依然可以靠统计规律得到回报。其次要按照给LP的承诺,按照合伙协议的约定执行行为,这是长远风险控制的办法。

中地信基金总经理陈玮表示,硬科技、高科技领域的投资十年磨一剑,我们正处在百年巨变的时代,同时又处在科技创新日新月异的时代,和巨头蓬勃发展的时候。要做好一切应变的准备,在做科技创新投资的过程中,每一个投资机构,都要对自己的资金、投资人负责任。