原标题:“住宅+商业”打包,富力物业终于还是把招股书递交了 来源:观点地产网

物业股大受资本市场追捧及相比地产可观得多的市盈率,让分拆物业上市的热度还在持续。

4月26日晚间,物业上市赛道上又添一员——富力物业在港交所递交了招股书。

大概6年前,富力便有意要分拆物业业务上市,但过去6年间,身边不管大的小的房企纷纷完成物业分拆,富力物业却迟迟未有动作。

正所谓“起了个大早,赶了个晚集”。

根据招股书披露,富力物业完成了多元化的物业组合,包括住宅及商业物业,商业方面主要包括零售物业、写字楼及服务式公寓,签约管理的其他商业物业包括教育机构及产业园。

在管范围和规模方面,截至2020年12月31日,富力物业管理的552个项目位于中国26个省、自治区、直辖市的102个城市,总在管建筑面积为6940万平方米,包括295个住宅物业项目,在管建筑面积约为5810万平方米;及257项商业物业项目,在管建筑面积为1120万平方米。

截至最后实际可行日期,富力物业总在管建筑面积进一步增加至7160万平方米。

成色

相比多数依靠拓展和收并购快速实现规模增长的上市物企来讲,目前富力物业的规模尚且不大。业务组合上,住宅和商业规模占比分别为83.7%和16.14%,收入贡献占比分别为67.6%和32.4%。

关于在管面积的来源,招股书中未有明确披露,但有称“过往业务增长主要得益于富力集团的支持”。

截至2020年12月31日,富力集团位于中国27个省、自治区及直辖市及其他国家的140多个城市,拥有208个开发中项目及土地储备总建筑面积约6430万平方米,这将继续为富力物业带来重大的增长机会。

截至2020年末,富力物业来自富力集团及合营企业或联营企业以及独立第三方的收入贡献占比,分别为23.4%和76.6%。

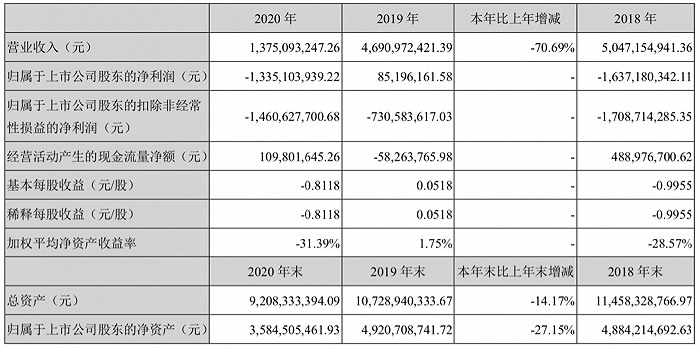

收入和盈利增长则在近两年才录得较快增长:收入由2018年的18.23亿元增长19.0%至2019年的21.7亿元,并进一步增长19.7%至2020年的25.97亿元;于2018年录得年内亏损人民币1160万元,年内利润由2019年的6380万元增加275.6%至2020年的2.4亿元。

于2018年、2019年及2020年,富力物业整体毛利分别为2.71亿元、3.89亿元及6.44亿元,整体毛利率分别为14.9%、17.9%及24.8%。2020年,住宅和商业两大板块的毛利率分别上升至21.2%和32.4%。

数据显示,近两年行业物业服务公司毛利率水平基本处于20%-30%,富力物业的盈利能力尚处中下水平。

截至2020年12月31日,富力物业位于一线、新一线及二线城市的项目分别占总在管建筑面积约25.9%、25.9%及25.5%,城市布局上有利于后续盈利的增长;另外,一般而言商业物业运营的坪效要远高于住宅物业,不过目前富力物业的商业运营比例还有待进一步提高。

而富力物业毛利率在2020年才得以超过20%,增长主要得益于通过分包若干毛利率相对较低的业务服务予第三方而有效控制成本,及因中央及地方政府部门采取的COVID-19相关的纾困措施而获豁免缴纳社会保险费。

具体在业务服务业态上,富力物业与目前大多上市物企相差无异。住宅管理方面主要包括基础物业管理服务、非业主增值服务及社区增值服务,社区增值服务则包括居家生活服务、社区运营服务、社区生活服务;商业管理方面业务包括基础物业管理服务及商业运营及增值服务。

截至2020年底,住宅物业管理板块毛利率为13.9%,整体平均物业管理费2.41元每月每平方米;商业管理板块的毛利率为32.4%,整体平均物业管理费10.08元每月每平方米。

可以发现,近一年来频繁上市的商办类物业股,包括了华润万象生活、金融街物业、合景悠活、远洋服务等。更多的物业企业也倾向于“物管+商管”一起打包上市,较传统住宅物业企业有更强竞争力。

不过,富力物业在商业管理上起步较晚,招股书披露其在2020年才正式推出“富物商企”品牌,提供有关商业物业的优质商业运营及增值服务,旗下主要从事提供商业运营及增值服务的主体为“富邻商业”,该公司于2020年6月15日在中国成立,初始注册资本为人民币5000万元。

因果

有报道称,早在2017年3月,富力就已经官宣了整合集团下属物业公司,组建富力物业服务集团,将物业服务和社区商业、互联网、物联网、智慧社区全面打通。

根据招股书披露的公司架构变动,富力物业前身为“天力物业”。2019年,富力开始就物业业务进行资产腾挪。

2019年底,富力联合创始人李思廉与张力各自出资50%成立合资公司——广州富星投资咨询有限公司,并以其作为整合平台,开始对富力地产旗下物业公司进行一系列的收购交易。

广州富星成立后快速收购了富力地产旗下的两家物业公司——从富力地产的附属公司各自对价500万元收购了大同恒富物业服务有限公司、天津华信物业管理有限公司。

于2020年3月31日,广州富星又以代价2.7亿元向富力地产收购天力物业的90%股权,及以代价人民币3000万元向广州鼎力收购天力物业的10%股权,作价合计3.3亿元。于收购完成后,天力物业由广州富星全资拥有。

天力物业、华信物业、恒富物业由此成为广州富星旗下三大物业公司,收购当时,该三家物业公司管理着总计224个富力地产物业项目,总建面约为7000万平方米。

其中天力物业是富力物业集团拥有的重头资产,低价出售予两大股东张力、李思廉时,曾使富力惹来批评。有券商直指,公司以较市价低九成的作价将业务卖给大股东,有损害小股东利益之嫌。

银河联昌证券报告中指,富力以极低价向大股东出售物管业务的行动“非常差兼令人失望”,3.3亿元的作价,如果按富力物业管理2019年业绩来算大概约6倍的市盈率,与目前市场的平均市盈率约23倍相差颇大。

不过从工商信息查看,与广州富星的交易事项完成后,4月16日,天力物业实际控制人从“李思廉”变更为“富力物业服务集团香港有限公司”。

对此有解读称“将物业资产装入香港公司,是在港股上市的惯常操作流程”;不过也有业内分析指,把上市公司的物业公司出售给了关联方,物业再上市就不属于分拆上市,这相当于“曲线”上市。

此外,从上市考量看,“三道红线”下,分拆物业或许也是富力改善财务的办法之一,通过股权融资的方式,有助于降低企业的负债水平。

本次物业招股书则显示,截至2020年底,富力物业的资产负债率为109.1%,较2019年上升1.2个百分点。