原标题:15家A股上市城商行去年7家净利增速超5%,宁波银行领跑

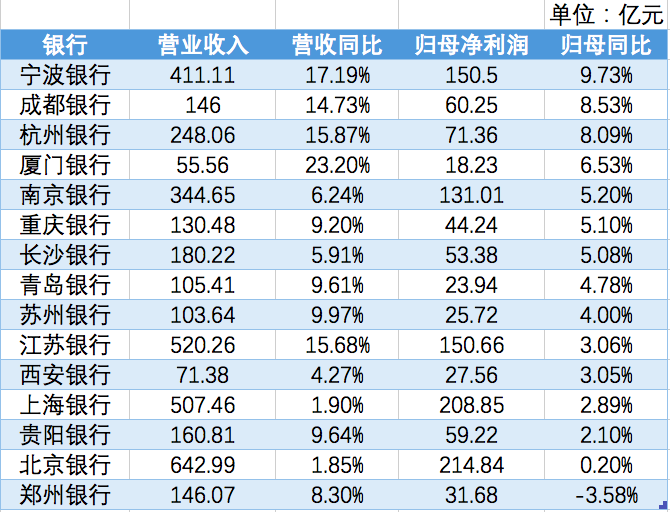

截至目前,15家A股上市城商行的2020年年报均已发布完毕。从15家A股上市城商行的2020年年报来看,去年,15家A股上市城商行中14家归母净利润均保持正增长,其中宁波银行增速最高,为9.73%;北京银行增速最低,为0.20%。仅郑州银行去年归母净利润同比下降,下降幅度为3.58%。

从营业收入来看,去年15家A股上市城商的营收同比均正增长。其中,厦门银行的营业收入增速最高,为23.20%;北京银行的增速最低,为1.85%。 A股上市城商行2020年业绩情况。

A股上市城商行2020年业绩情况。宁波银行去年净利增速最高,7家银行归母净利增速超5%

从归母净利润增幅来看,宁波银行领跑A股上市城商行。

宁波银行2020年年报显示,截至2020年末,宁波银行的资产总额16267.49亿元,比年初增长23.45%。2020年,宁波银行实现归属于母公司股东的净利润150.50亿元,同比增长9.73%,实现营业收入411.11亿元,同比增长17.19%。

宁波银行2020年年报显示,营收净利的增长得益于财富管理、国际结算、小微企业等业务护城河构筑起步,综合化客户服务能力持续提升,战略转型取得新进展。2020年,宁波银行实现非利息收入132.52亿元,同比增长3.18%,在营业收入中占比为32.23%,其中手续费及佣金净收入63.42亿元,同比增长24.11%,在营业收入中占比为15.43%。

值得一提的是,归母净利润增速方面,去年成都银行、杭州银行、厦门银行、南京银行、重庆银行、长沙银行的归母净利润增速均超过5%,分别为8.53%、8.09%、6.53%、5.20%、5.10%、5.08%。

仅郑州银行去年净利润负增长

去年A股上市城商行中,只有郑州银行归母净利润同比负增长。

郑州银行2020年年报显示,截至2020年末,郑州银行的资产总额为5478.13亿元。2020年,郑州银行的营业收入为146.07亿元,同比增长8.30%;归属于母公司股东的净利润为31.68亿元,同比减少3.58%。

根据郑州银行2020年年报,去年,郑州银行信用减值损失为71.84亿元,增幅为23.94%,其中发放贷款及垫款减值损失54.87亿元,增幅为15.78%。主要是由于郑州银行继续按照审慎经营原则,根据市场经营环境、资产结构变化,适当增加资产减值的计提,进一步增强风险抵御能力。

厦门银行去年营收增速超20%,北京银行去年营收增速最慢

从营业收入增速来看,去年,厦门银行是A股上市城商行中唯一一家营业收入增速超20%的银行。

厦门银行2020年年报显示,截至2020年末,厦门银行的资产总额为2851.50亿元。2020年,厦门银行的营业收入为55.56亿元,同比增长23.20%;归属于母公司股东的净利润为18.23亿元,同比增长6.53%。

厦门银行年报显示,去年,厦门银行实现利息净收入46.12亿元,同比增加12.29亿元,增长36.32%,主要是规模驱动导致,同时厦门银行生息资产同比增速约7%,快于付息负债规模同比增速,也对利息净收入增长带来贡献。除此以外,票据资管业务对去年利息净收入增长也有积极影响。

不过,厦门银行2020年年报也显示,去年为有效应对疫情冲击,增强风险抵御储备,厦门银行加大拨备计提力度,去年厦门银行计提各类资产减值损失20.53亿元,同比增加6.47亿元,增幅为46.06%。

此外,北京银行去年的营收增速为A股上市城商行最慢。

北京银行2020年年报显示,截至2020年末,北京银行的资产总额为2.9万亿元。2020年,北京银行实现营业收入642.99亿元,同比增长1.85%;实现归属于母公司股东的净利润214.84亿元,同比增长0.20%。

北京银行2020年年报显示,去年北京银行实现利息净收入516.05亿元,同比增长3.46%,主要由生息资产规模扩张带动。2020年,北京银行利息净收入占营业收入比重80.25%,较2019年同期提升1.25个百分点。

此外,北京银行年报显示,考虑到新冠疫情带来的不确定性,去年北京银行主动加大资产减值损失计提力度,计提资产减值损失248.70亿元,同比增幅10.30%。