原标题:流动性经济学|货币政策新范式:拆解美联储资产负债表

全球宏观经济正在进入最糟糕的象限——滞胀。至少在中期内,它都将是宏观政策和资产价格面临的压力测试。

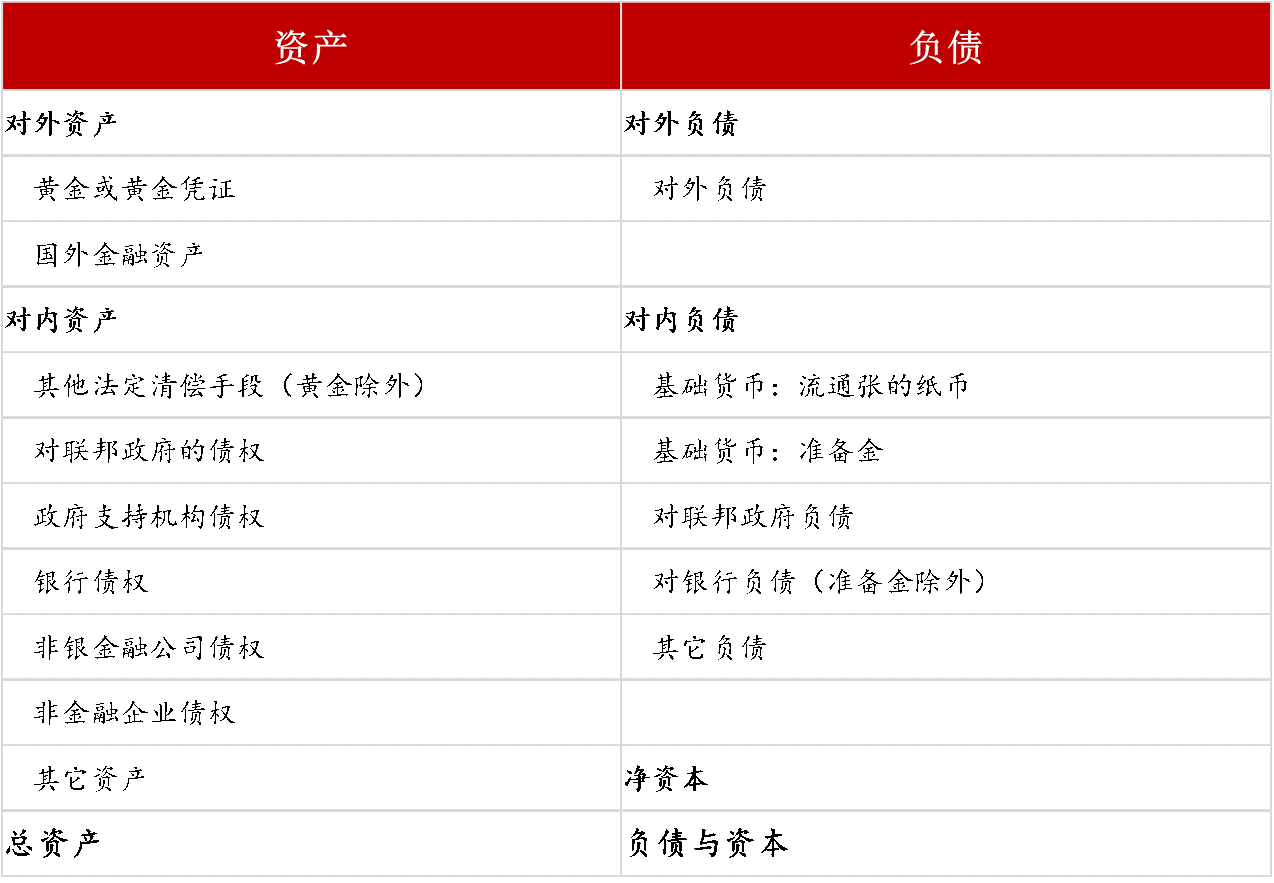

表1:央行资产负债表基本结构

以美联储为例,2008年之前的较长时间内,美联储资产保持小幅稳步增长态势,上世纪80年代初开始,其总资产占GDP的比重处于4.5%-6.5%之间窄幅波动。同时,资产负债表的结构也比较稳定,资产中的九成是短期国债,负债中的九成是流通中的现金,而现金的供给则取决于私人部门的流动性偏好。美联储主要通过调节利率来进行逆周期调节,通过买卖短期国债将联邦基金利率控制在目标区间内。

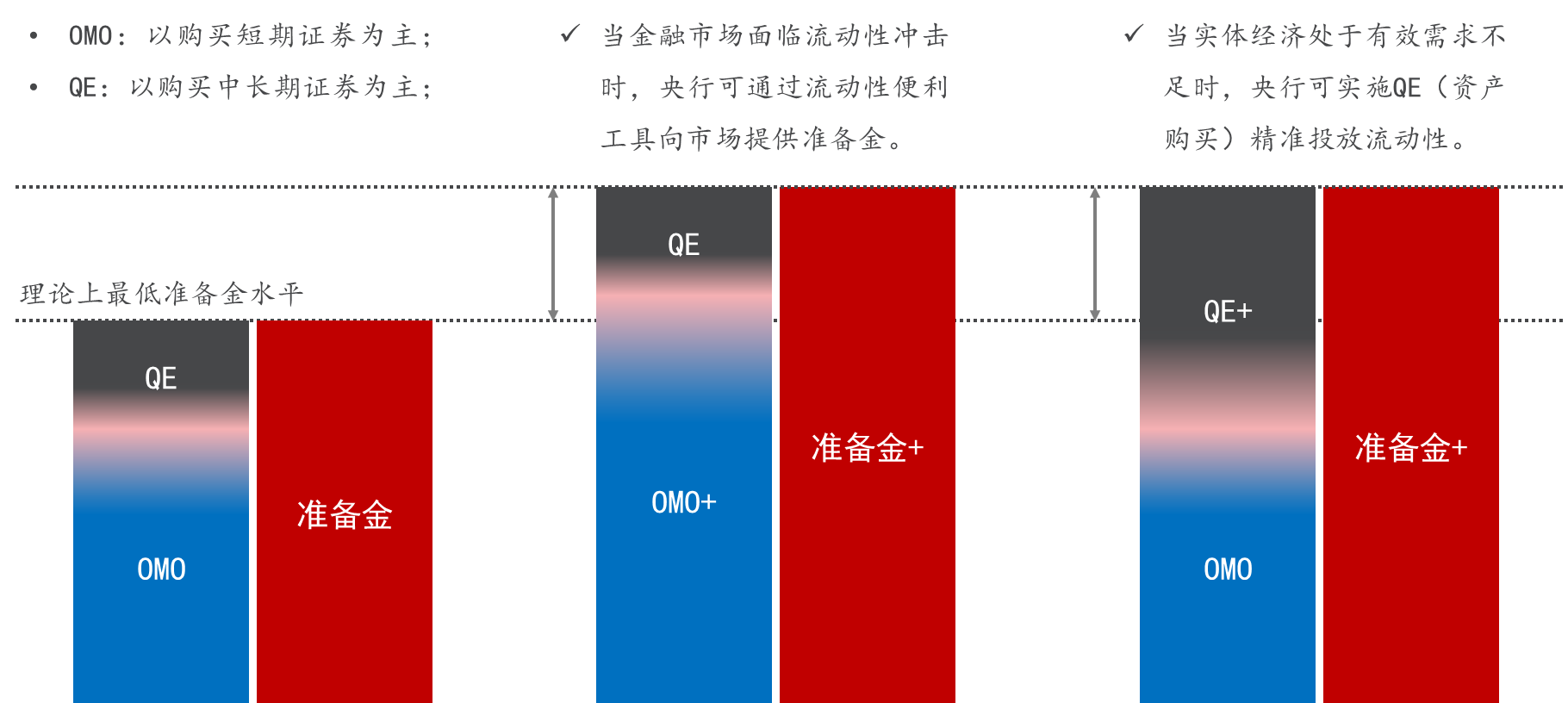

所以,短期国债与现金往往呈现出同涨同跌的态势。某种意义上,量化宽松政策是一种广义上的公开市场操作(OMO),只是资产侧增加的是长期国债(MBS、或其他流动性便利),负债侧增加的是(付息)准备金。如果将OMO只局限于短期国债或流动性便利,将QE只局限于长期国债,那么,前者的政策意图是提升短期融资流动性,后者则意在降低实体经济融资成本,刺激有效需求(

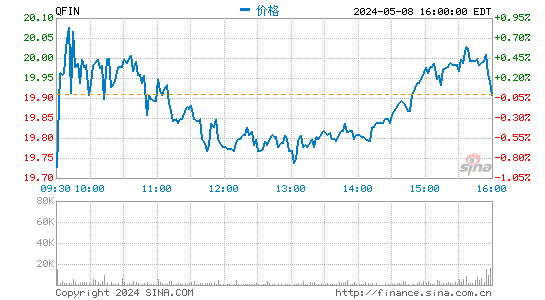

图1

)。

图1:流动性冲击,还是资产负债表衰退?

参考:BoE,Andrew Bailey et al., 2020;东方证券财富研究中心

随着疫苗注射的加速和疫情的明显好转,3月以来,西方主要央行(FED、ECB和BOJ)资产负债表扩张的速度已有所放缓,总资产同比增速已经从2月的接近60%降至25%。美国基础货币与广义货币(M2)增速的高点均已出现。虽然何时缩减资产购买(taper)和启动加息进程还没有成为美联储的优先事项,但市场迟早需要为此做好准备。

扩表看供给,缩表看需求,最优准备金数量是内生的。金融危机不仅改变了央行的行为,也改变了金融机构的行为。受巴塞尔Ⅲ的影响,金融机构对准备金和流动性资产的需求比危机前要大得多。央行已经成为货币市场的重要参与者,不仅是“最后贷款人”,还是“最后交易商”(参见佩里·梅林《新伦巴底街:美联储如何成为了最后交易商》,格致出版社2011年版),货币市场参与者的数量也远超金融危机之前。所以,几乎可以肯定的是,在任何给定的银行利率水平下,对准备金的需求都可能比金融危机前高得多。(Broadbent et al.,2018)言外之意是,无论是从相对意义上,还是绝对意义上,美联储资产负债表规模都很难回到金融危机之前。

中国正处于从数量型向价格型货币政策框架的转折期,由准备金率的升降所带来的资产负债表规模的变化有不同的含义——降低准备金率会导致央行资产负债表收缩,但却意味着宽松的货币政策,这与西方国家正好相反。后危机时代西方国家的货币政策操作对中国货币政策实践有着明确的指导意义。金融市场结构决定了非常规货币政策的形式是抵押贷款,还是直接购买资产。在主银行结构的欧元区和日本经济中,央行拥有向商业银行提供担保贷款的便利;在以直接融资为基础的美国和英国,央行可通过购买非银行部门发行的债券直接向实体经济部门增信。所以,要想提高货币政策的精准度和传导效率,完善的、多层次的资本市场是不可或缺的。

本系列专题以美联储资产负债表为工具,探讨美联储百年货币政策框架的演变;比较不同央行非常规货币政策的异同;辨析非常规货币政策的有效性;分别从本世纪初的日本央行和大危机后的美联储探讨非常规货币政策退出的路径,及其对经济和金融市场的影响。

(作者邵宇为东方证券首席经济学家、总裁助理,陈达飞为东方证券宏观研究员、财富研究研究中心主管)