原标题:花100块,就能当“包租婆”?为什么我不建议你买中国REITs基金

3分钟理财之小白理财科普100问

花100块,就能当“包租婆”?

机会真的来了!火出圈的公募REITs怎么买?

没有房,怎么当“包租婆”?眼下,机会真的来了。

最近有一种新的基金很热门,受到很多投资者的关注,这个就是公募REITs,历史上看,这一类的产品在美国、香港挺受欢迎。

5月31日,我国受市场关注的基础设施公募基金REITs也面向公众正式发售。

这可能是你花100块,就能当上“包租婆”“包租公”的唯一途径!

它靠谱吗?如何购买?收益怎么样?

本期3分钟理财就给大家科普下眼下最受关注投资品种REITs。

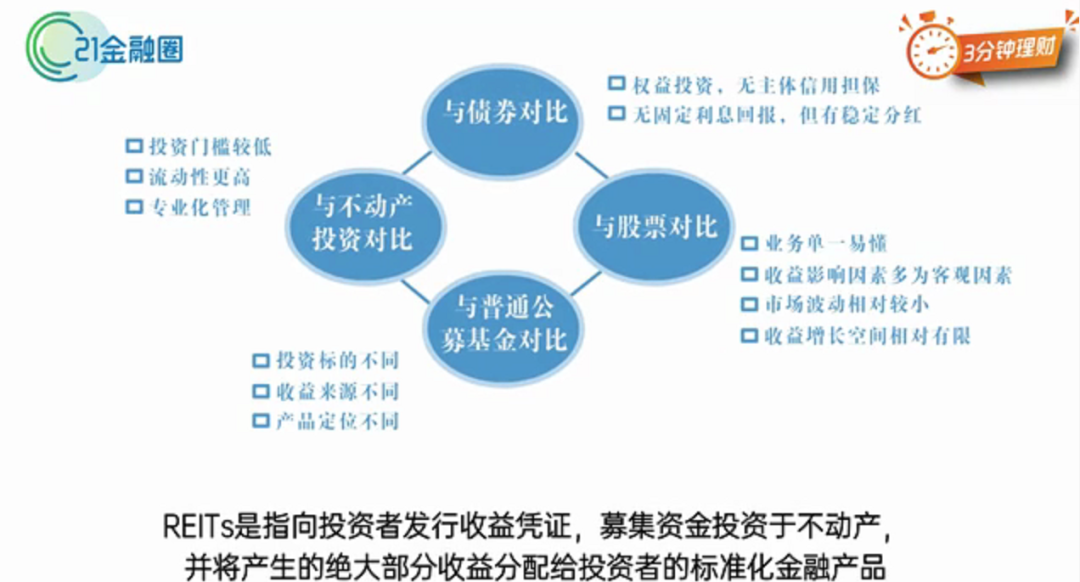

1,什么是REITs?

REITs是不动产信托基金,投资目标是长期收益和稳定分红。REITs是指向投资者发行收益凭证,募集资金投资于不动产,并将产生的绝大部分收益分配给投资者的标准化金融产品。

2,REITs到底能不能赚钱?投资or投机?

从价值投资角度看:赚的是长期资产升值+每年租金回报的钱。

从趋势投资角度看:赚的是场内外折溢价套利的钱。

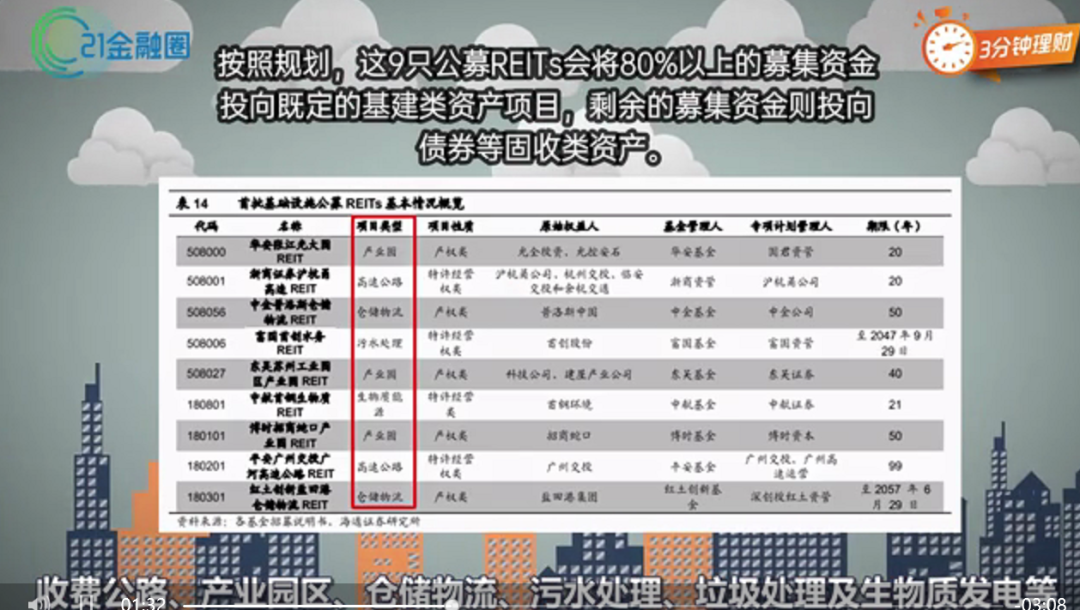

3,具体到我们这次公募基金发行的9家REITs基金,主要是投资了什么?

按照规划,这9只公募REITs会将80%以上的募集资金投向既定的基建类资产项目,剩余的募集资金则投向债券等固收类资产。

它们所投的项目包括:收费公路、产业园区、仓储物流、污水处理、垃圾处理及生物质发电等。

举个例子。

有一条交通繁忙、每次过收费站都需要大排长龙的高速公路。

很多人开车经过的时候,心理肯定会想,这条公路要是我家的多好。

然而,建一条高速公路需要花费的成本是非常巨大的,动辄上百亿,私人一般是不可能完成的。

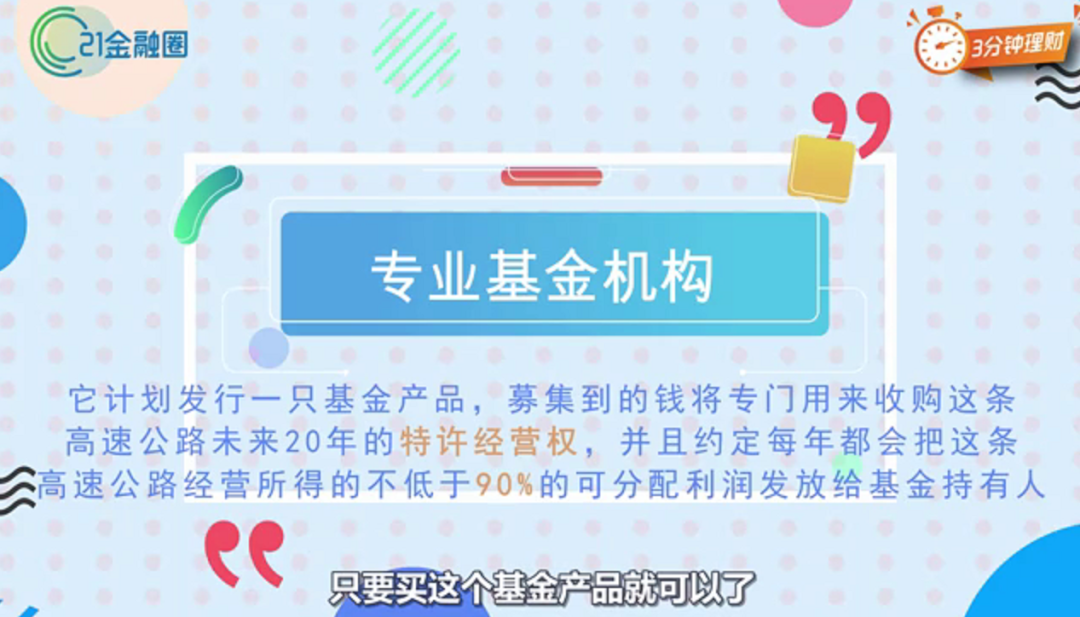

这时候,某家专业基金机构出现了。

它计划发行一只基金产品,募集到的钱将专门用来收购这条高速公路未来20年的特许经营权,并且约定每年都会把这条高速公路经营所得的不低于90%的可分配利润发放给基金持有人。

那么,那些看好这只高速公路前景的小伙伴,只要买这个基金产品就可以了。

这个产品,便属于基建类REITs。

4、9家公募REITs很快面向投资者发售,那么是否值得买,如何购买呢?

图:深交所首批四只公募REITs基金询价结果悉数出炉

这些基金包括:华安张江光大园REIT、沪杭甬杭徽REIT、富国首创水务封闭式REIT、东吴苏园产业REIT、中金普洛斯仓库REIT、红土创新盐田港REIT、首钢绿能、平安广交投广河高速REIT、博时招商蛇口产业园。

浙江杭徽、东吴苏园、普洛斯、首创水务4只公募REITs面向公众投资者则有3天募集时间,为5月31日至6月2日。

操作攻略奉上:

以某证券APP为例,投资者可以通过交易软件进行操作:

风险提示:投资者购买公募REITs应认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件,了解产品的风险收益情况,结合自身投资目的、期限及风险承受能力审慎决策。

最后说下结论:

1)这9家公募REITs加一起也才募集20亿,规模不大,这种不动产证券你也不太可能往5倍、10倍去炒,所以它天生就有池子小,流动性不佳的硬伤。如果你是高风险爱好者,比如赚个百分之十几甚至更高,就不要买REITs了。

2)REITs的收益,比债券基金高,但比混合型和股票型基金低。比如年化3-6%。9只拟发行的REITs产品,从已经公布基金招募说明书来看,预计现金流分派率为4%-12%。

目前内地这几只REITs,适合喜欢稳定分红、对每年回报率没那么高要求的朋友。

一般来说,长期持有REITs,总收益率不会很高,大致介于股票基金和债券基金之间。

举个例子:

2015年7月,中国首支公募REITs产品成立,即鹏华前海万科REITs。

最新数据显示,其成立以来年化收益率6.22%。

对比之下,截至2021年5月26日,近三年债券型、混合型和股票型基金的平均年化收益为4.23%、19.34%、17.68%。

(数据来源:wind)

所以如果你追求长期稳定,喜欢固收+类产品,希望获得高于债券型基金和货币市场基金的收益,又不希望承担股票型基金的风险,那不妨将公募REITs纳入资产配置的组合中。

3)如何买?5月31日,大家可以通过股票软件、相应基金公司认购。最低可100元起投 。

4)最后说说风险因素:

这类产品在内地还比较新鲜,上市后可能会被炒;如果价格炒高了,那可以考虑卖掉。上市后,如果这批REITs炒到溢价比较高——也就是,高过发行价许多。大家就别买了。这又不是什么新鲜的科技概念。炒高后,就没必要接盘了。

投资没有最好的方式,只有最适合自己的方式。投资有风险,入市需谨慎。

本期3分钟理财就到这里,我们下次再见!

本期编辑:江佩霞 王婷婷 视频:程迪,配音:邢瑞涵

点击蓝字| 关注我们