新浪科技讯 叮咚买菜今日向美国证券交易委员会(SEC)提交了IPO(首次公开招股)上市申请文件。招股书显示,叮咚买菜计划在纽约证券交易所挂牌上市,摩根士丹利(MS.N)、美国银行、瑞士信贷等均为IPO承销商,股票代码为“DDL”。

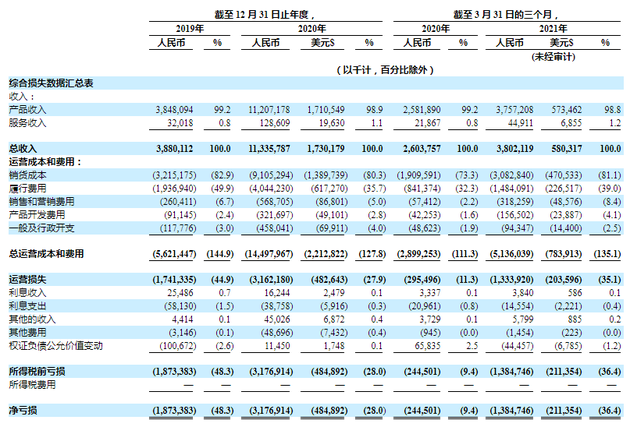

在招股书中,叮咚买菜披露了该公司的财务信息。在GMV(总交易额)强劲增长的推动下,公司总营收从2019年的38.801亿元人民币增长至2020年的113.358亿元人民币(约合17.302亿美元)。根据CIC的数据,2020年叮咚买菜在按需电子商务行业的市场份额为10.1%。

叮咚买菜的总GMV从2018年的7.417亿元人民币增长到了2020年的130.322亿元人民币(约合19.891亿美元),复合年均增长率为319.2%。

招股书称,叮咚买菜在其所在行业中实现了显著的规模,拥有强大而活跃的用户基础,而且其参与度不断上升,粘性不断增强。在2021年第一季度,公司营收达到38.021亿元人民币(约合5.803亿美元),GMV达到43.035亿元人民币,总订单为6970万,月均交易用户人数达690万。特别是,该季度22.0%的月度交易用户是叮咚会员计划的成员,贡献了GMV的47.0%,平均每月订单数为6.7份。

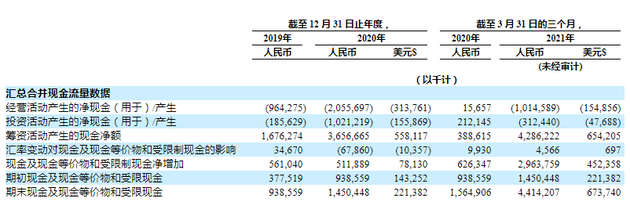

在2019年里,叮咚买菜的净亏损为18.734亿元人民币,而2020年的净亏损为31.769亿元人民币(约合4.849亿美元),净亏损率从2019年的48.3%下降至2020年的28.0%。在截至2020年3月31日的3个月和截至2021年3月31日的3个月,叮咚买菜的净亏损分别为2.445亿元人民币和13.847亿元人民币(约合2.114亿美元),净亏损率从截至2020年3月31日的3个月的9.4%上升至截至2021年3月31日的3个月的36.4%。

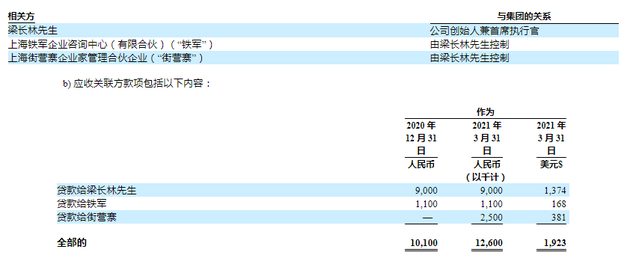

叮咚买菜还在招股书中披露了公司高管和董事的持股信息。在IPO之前,公司创始人、CEO及董事梁昌霖实益持有105,502,250股普通股,持股比例为30.3%,并拥有总表决权的30.3%。公司所有高管和董事总共实益持有109,868,169股普通股,持股比例为31.6%,并拥有总表决权的31.6%。

主要股东的持股信息方面,梁昌霖实益持股的DDL Group Limited持有54,543,800股普通股,持股比例为15.7%,并拥有总表决权的15.7%;EatBetter Holding持有40,181,400股普通股,持股比例为11.6%,并拥有总表决权的11.6%;Internet Fund V Pte. Ltd.持有19,749,750股普通股,持股比例为5.7%,并拥有总表决权的5.7%;General Atlantic Singapore DD Pte. Ltd.持有19,514,350股普通股,持股比例为5.6%,并拥有总表决权的5.6%;SVF II Cortex Subco (DE) LLC持有19,331,600股普通股,持股比例为5.3%,并拥有总表决权的5.3%;CMC旗下实体持有18,399,900股普通股,持股比例为5.3%,并拥有总表决权的5.3%;CTG Evergreen Investment C Limited持有17,819,000股普通股,持股比例为5.1%,并拥有总表决权的5.1%;DST Asia旗下实体持有17,574,200股普通股,持股比例为5.1%,并拥有总表决权的5.1%。