近日,以白酒为代表的公募基金抱团股价格出现较大波动,市场重新冷静审视国内公募基金的功能定位与行业发展。

截止2020年底,中国公募基金整体规模超过20万亿元。有35家公募公司管理规模在1000亿元以上,跻身“千亿元俱乐部”,还有4家机构管理规模在5000亿元以上。

规模发展壮大的同时,“基金风格散户化”、“新老基金抱团抬轿”、“基金赚钱、基民亏钱”都是行业曾经面对的困局。

中国一流的公募基金离世界一流还有多远?

不久前,麦肯锡发布《中国公募基金行业白皮书》,分析中国公募基金行业当前市场现状,对比美国公募基金的发展阶段与全球领先机构的成功要素,从战略和创新模式角度分析中国公募基金实现可持续高质量发展的路径。

迎来前所未有的发展机遇

自1924年第一支“公募基金”马萨诸塞州投资信托发行以来,美国公募基金的发展经历了三个阶段,主要分为20世纪70年代前的蛰伏期,20世纪80、90年代的一次高速发展期和21世纪以来的二次高速发展期。

麦肯锡对比发现,当前中国公募基金行业和美国1995年前后的市场情况有一定相似性和可比性,在经历了以货币和固定收益驱动增长的5年后,中国公募基金占GDP比例在15%左右。

回顾历史,推动美国公募基金两40年黄金发展期的五大催化剂,即经济持续稳定发展、资本市场改革、养老金顶层设计改革、被动投资产品创新、买方投顾转型,均有望在未来10年在中国逐步落地。

此外,以压缩影子银行、发展资本市场为主线的资管新规改革也将在2021年后正式全面落地。注册制”为核心的基础性制度改革正在逐步落地,标志着中国资本市场迎来转型拐点。与此同时,持续的结构性牛市行情、机构资金和海外资金占比的提升也印证了中国权益市场的日益成熟完善。

因此,有理由相信中国公募基金行业正处于起飞的关键窗口。

公募基金依托在主动管理、人才机制、投资者教育方面的先发优势,在2017~2020年转型期保持了年均17%的高增速,其中2020年增速更是超过25%。

未来5年,麦肯锡认为公募基金业务将在2019~2025年达到18%的年均增长速度,成为大资管各类牌照中吸引新增资金的领头羊。

中国公募基金未来发展潜力还体现在多个方面:

截至2020年三季度,我国公募基金投资A股3.87万亿元,占A股流通市值的6.7%,而美国的公募基金持有美股市值占比已逾20%。

相比美国公募基金市场(占GDP的120%),中国公募基金市场还有较大发展潜力(约占GDP的17%)。

2019年,中国公募基金仅占个人可投资资产的4%,远低于美国的22%。

麦肯锡预计,中国个人金融资产2019~2025年将保持每年10%的增速,在存款搬家、理财替代、潜在三支柱养老金改革的背景下,预计到2025年公募基金的配置占比将上升到8%左右,从而创造约16万亿元的增量资金规模。

离世界一流还有多远?

回溯美国公募基金行业过去20年的发展,要实现持续的增长并不容易。从1996~2019年,全球前十大资产管理公司中,仅有三家连续两个十年增速显著超越同级别竞争对手。

根据麦肯锡的观察,中国大多数的大中型基金公司都面临产品数量多,单支基金管理规模小的痛点,大量不创造价值的小产品给基金公司的销售支持、产品运营、人才管理都带来较大压力。

截至2020年第三季度,中国全市场公募产品就超过6500支,但同时A股上市公司却只有4000多家,全球全市场的中国上市公司也只有7000多家。

庞大的基础数量之上,马太效应明显。截至2020年11月,规模排名前20的新发主动权益类基金贡献了73%的市场份额;截至2020年第三季度,规模排名前5的沪深300ETF基金贡献了83%的市场份额,规模排名前5的上证50ETF基金贡献了超过99%的市场份额。麦肯锡预计未来5年主动权益和被动权益市场的马太效应还将持续。

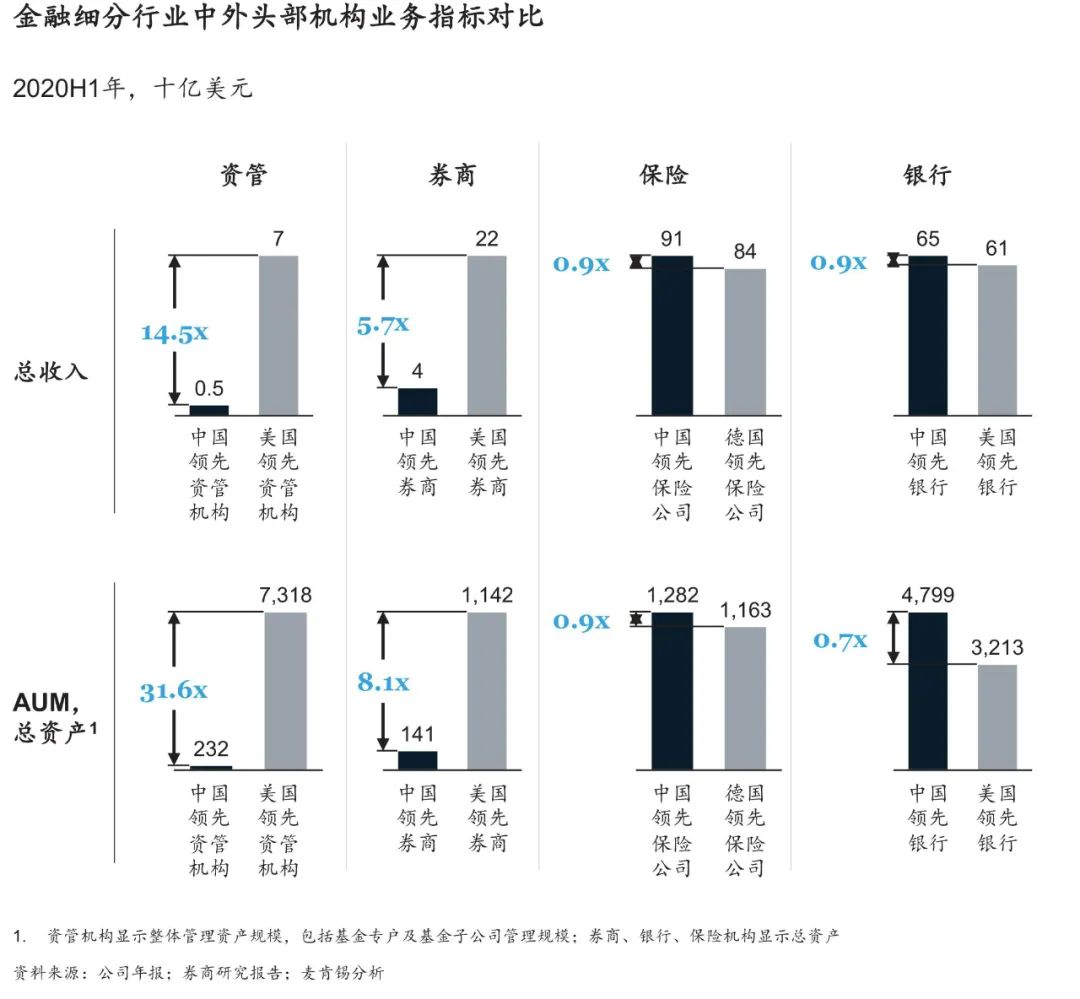

在中国的大资管市场中,公募基金在市场化与专业化程度上均占据领先地位,但是与全球领先资管机构相比,仍有很大距离。

麦肯锡认为,与全球领先资管机构相比,中国公募基金欠缺的不是发展机遇和发展理念,而是机构化、体系化的核心能力。

据麦肯锡调研,资管机构的净流入增长来源中,约1/3源于超越市场基准的投资业绩,另外的2/3则源于市场定位和分销能力。

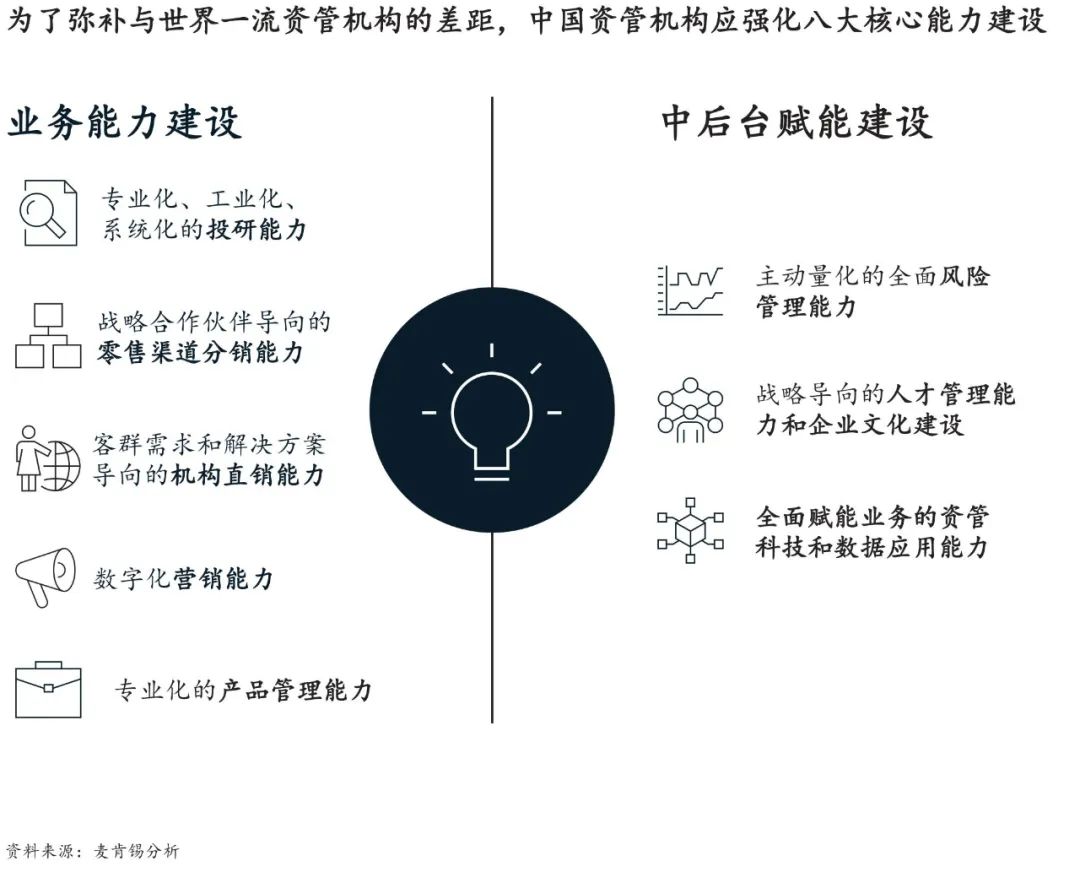

中国公募金应该抓住市场发展趋势风口, 建立差异化业务模式,应用多元化增长杠杆,推动数字化转型和打造文化体系都离不开核心能力建设。此处的核心能力并不只是投研能力。

为了弥补与世界一流机构的差距,中国领先公募基金未来应重点建设八大核心能力。

明星基金经理在中国公募基金行业的影响力正在与日俱增,以权益类产品为例,截至2020年末,市场上管理规模前20的投资经理管理规模总额占整个市场的19%,相比2017年的14%有较大提升。

但同时,中国基金经理的离职率普遍高于欧美。近三年,多个明星基金经理跳槽、“奔私”或者成立个人系基金公司,给原公司带来巨大的震动。因此,如何降低投研体系对个人的依赖是困扰很多中国公募基金管理层的核心问题。

麦肯锡认为,在中国公募基金行业高速发展的当下,明星基金经理仍然非常关键,降低人才流失率也并不容易。通过建立一套工业化的投研平台有利于公司沉淀投研能力、建设专业化人才梯队,从而降低公司对明星基金经理的依赖。

作为对比,全球某领先资管机构的主动权益投资团队围绕行业建立起垂直一体化架构,每个投资经理除了管理基金以外,都兼具某个行业的专家标签,对此行业的研究输出和研究体系建设承担责任。

另一家领先资管机构则为研究员提供了极具吸引力的双通道职业路径,给予资深研究员近似于投资经理的优厚待遇,鼓励研究员长期深耕某个行业,从而实现对投资的深度研究赋能。

最后,麦肯锡认为,面对未来5年中国市场前所未有的发展机遇,中国领先公募基金从业者们不仅需要思考如何在高增长的市场中加速胜出,还要思考如何建立起八大机构化能力,实现可持续、高质量发展。

中国领先的公募基金已经开始积极行动推动能力建设,未来5~10年,中国有望出现世界前50、前20的头部公募基金,成为中国资管行业的标杆。