原标题:股价大涨200%后金刚玻璃拟8.32亿元重启光伏电池业务,监管发问:钱从哪里来?

图片来源:图虫

图片来源:图虫记者 | 庞宇

光伏产业正值火爆,上市公司纷纷加码相关业务。

6月28日,金刚玻璃(300093.SZ)公告,公司拟恢复原有光伏电池及组件生产业务,以子公司吴江金刚玻璃科技有限公司为实施主体,投资建设1.2GW大尺寸半片超高效异质结太阳能电池及组件项目。预计项目总投资为8.32亿元,投资建设周期为8个月,达产期内预计可实现年均净利润1.2亿元。

对已经连续两年亏损的金刚玻璃来说,此盈利水平十分可观。然而,能顺利实现吗?

6月29日早间,深交所发来关注函,对项目资金来源、公司还款付息能力、研发能力、项目收入测算依据等提出疑问。

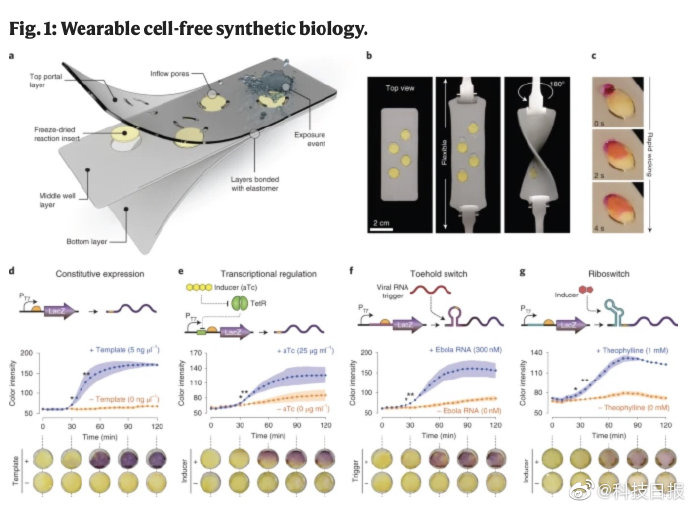

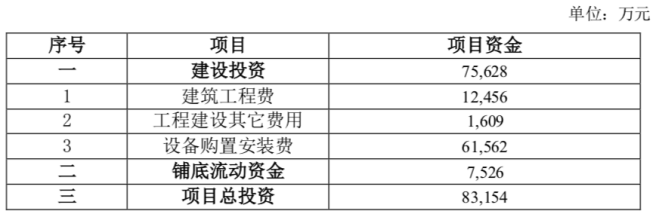

图:1.2GW大尺寸半片超高效异质结太阳能电池及组件项目概述

图:1.2GW大尺寸半片超高效异质结太阳能电池及组件项目概述首先,金刚玻璃的账面资金并不宽裕。

按照公告,金刚玻璃本次光伏项目投资总额8.32亿元,投资建设周期为8个月,在不考虑铺底流动资金情况下,预计未来平均每月建设资金投入约为9453万元。

但是,截至2021年一季度末,公司账面货币资金余额为7285万元(其中可用资金1285万元,受限资金6000万元)。

因此,关注函要求结合公司已获得及未使用的银行授信额度、公司各项资产质押情况、本次项目投资的融资来源等,说明公司是否有能力完成以上项目投融资,并充分提示风险。

若能完成融资,从金刚玻璃2021年第一季度末资产负债率51.24%来看,其后续还款付息能力也存在疑问。

关注函要求金刚玻璃结合本次项目融资预计的资金成本及还款计划安排、公司原有生产经营业务的日常资金需求等,说明此次项目投资是否会对公司原有业务开展产生重大影响,公司是否具备还款付息能力,并充分提示风险。

值得注意的是,此次重启的光伏电池业务正是金刚玻璃IPO募投业务,在短暂经营两年后,因销售不及预期而停产。

早在2010年,金刚玻璃就使用首发上市募集资金投入建设光伏电池相关项目。

界面新闻记者从金刚玻璃证券事务部相关负责人处得知,公司在2010年、2011年短暂地有过相关业务。但是,对于项目的具体情况,该人员表示并不清楚。

界面新闻记者梳理发现,金刚玻璃超募资金投资项目“50MW太阳能电池片生产线”项目于2011年11月25日建设完毕,但是销售情况不及预期。由于太阳能光伏行业产能阶段性过剩,太阳能电池片价格大幅下降,2012年金刚玻璃电池片产品实现收入7781.20元,同比减少99.87%。2013年公司光伏产品的销售依然阻滞,造成投产的光伏生产线项目已经无法达到原来预计的效益,公司决定将电池片生产线暂停。

此次重启光伏电池项目是会重蹈覆辙,亦或是乘光伏风口而上呢?

对此,关注函中要求金刚玻璃就本次恢复电池及组件生产业务与前期募投项目、公司现有主营业务的关系给出说明,并提出“公司是否已经具备研发大尺寸半片超高效异质结太阳能电池及组件项目的相关技术及生产工艺”的疑问。

尽管有前车之鉴,但是金刚玻璃对于此次项目的后续盈利依然十分乐观。

金刚玻璃预计本次项目在2022年2月份达产,测算项目达产期预计可实现年均销售收入20.16亿元,达产期内预计可实现年均净利润1.22亿元,达产期年均毛利率17.21%,年均净利率6.07%。

而金刚玻璃上市以来年度营业收入从未上过10亿元。也就是说,如果项目达产,公司的主营业务将会发生改变。

对此,关注函要求披露以上销售收入的具体预测依据,说明是否已获得订单或意向客户,是否考虑光伏行业补贴政策对定价变化的影响并充分提示风险。

值得注意的是,金刚玻璃2019年、2020年归母净利润为-0.88亿元、-1.31亿元,已连续两年遭遇业绩亏损,盈利能力每况愈下。

而金刚玻璃股价却在近期表现异常。

今年2月9日,金刚玻璃的股价跌至年内低谷,最低达6.96元/股。此后该股一路向上攀升,截至6月29日,公司股价累计涨幅超过200%。

针对以上事项,深交所要求金刚玻璃报备本次重大项目投资事项的内幕知情人信息,并结合近期行业情况、同行业上市公司股价走势及公司生产经营等情况,披露公司股价涨幅较大且明显偏离大盘的原因,并说明公司近期经营情况及内外部经营环境是否发生重大变化。

同花顺统计数据显示,2021年一季度,金刚玻璃前十大流通股东中新进6位股东,这6位股东合计在一季度买入1383.28万股公司股票。

金刚玻璃在6月15日发布5%以上股东及其一致行动人持股变动公告,广东欧昊集团有限公司通过集中竞价的方式增持公司股份合计243万股,占公司总股本比例为1.13%。此次权益变动后,欧昊集团及其一致行动人合计持有公司23.41%的股份。

6月29日,金刚玻璃收盘报21.89元/股,跌7.17%。