对于中国科技公司而言,这既是挑战也是机会。中美大型科技公司不仅是资本宠儿,也是影响中美竞合关系的关键力量。特别是2020年,中美二级市场均迎来牛市,大型公司更是受益于大盘疯涨红利不断壮大,尽管中国市场在2021年上半年遭遇巨大回撤,但仍推动不少公司快速崛起。

围绕中美大型科技公司表现,亿欧智库统计了“2021年中美科技公司市值Top 50”(后文称“Top 50”),以二级市场表现看中美科技商业实力。

Top50门槛:4800亿元

中美科技公司市值Top 50门槛为4800亿元,折合740亿美元;顶级(Top 10)公司市值需要达到2.9万亿元以上,折合4400亿美元。50家公司市值合计112.44万亿元,同比2020年底101.39万亿元增长10.89%;平均市值22489.17亿元,同比2020年底20693.32亿元增长8.67%。

Top 50仍以美国公司为主,仅有13家中国公司入围,不到总数的1/3。13家中国公司累计市值占Top 50总市值的18.02%,平均市值15587.57亿元,不及Top 50平均市值。大多数中国科技公司集中于排名后部分。

Top50中国公司成长潜力巨大

受宽松货币政策滋润,美国顶级科技公司市值在今年都出现大幅增长。其中,应用材料(AMAT)、英伟达涨幅超50%,微软、Facebook、谷歌也保持了2位数的增长;苹果、亚马逊虽然涨势不喜人,靠着稳定的高市值位列三甲。

中国公司仅有腾讯控股、台积电、阿里巴巴入围Top 10,腾讯控股凭借46626.44亿元成为中国最顶级上市科技公司,台积电年内市值涨9.10%至40256.69亿元排第七,阿里巴巴则微跌3.52%以39718.47亿元市值排在第八。

值得注意的是,快手是Top 50中唯一在今年上市的科技公司,但其市值已相对于IPO跌去34.46%,中国公司未来成长空间巨大。

美国货币“放水”科技公司受益

受美国年初公布的万亿美元经济刺激计划影响,Top 50的中国公司年内市值表现弱于美国公司。

Top 50中国公司中,仅隆基股份(38.28%)、海康威视(32.96%)、美团(11.65%)3家企业涨幅达到2位数。一方面中概股在海外市场普遍遇冷,快手以34.46%跌幅“领跌”;另一方面互联网巨头阿里巴巴、美团、拼多多受困于反垄断审查等问题,市值表现不及预期。

排除今年上市的快手,其余12家中国公司总市值与平均市值分别为195897.18亿元和16324.76亿元,相比去年底192866.48亿元和16072.21亿元微涨1.57%,几乎处于原地踏步。

作为对比,Top 50中37家美国公司总市值和平均市值分别为921819.90亿元和24914.05亿元,分别相比2020年底821106.24亿元和22192.06亿元增长12.26%。

Top50需要中国硬科技公司

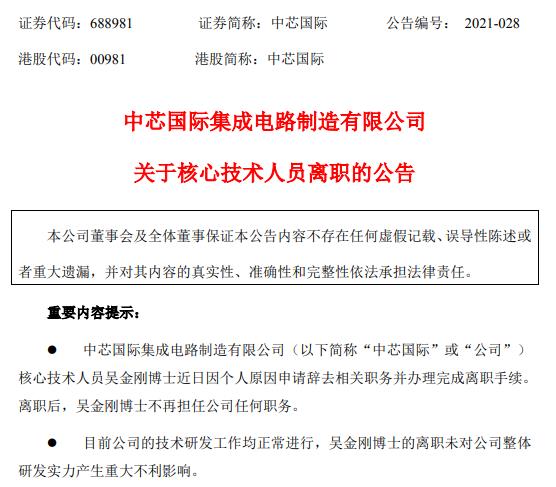

行业属性来看,Top 50中国公司集中于互联网领域,仅有台积电(40256.69亿元)、中国移动(8271.58亿元)、海康威视(6026.50亿元)、中芯国际(4884.43亿元)、隆基股份(4808.87亿元)专研于半导体、电信、电子设备等硬科技。

对比来看,美国公司仍占据全球核心硬科技话语权,掌握了大部分商业资源。Top 50美国公司中有31家企业主营业务为硬科技,半导体领域代表企业英伟达凭借52.68%年内涨幅表现惊人排名第九。

科技公司最爱美国金融市场

以上市地点来看,科技公司仍偏向于到美国市场上市。Top 50仅有9家公司在香港、上海、深圳上市,总市值10.43万亿元占Top 50总市值9.27%,平均市值11593.48亿元,达Top 50平均市值的51.55%。

伴随中国科技公司崛起及回港、回科创板上市,中国金融市场进一步开放,仍有机会吸引优秀中国科技公司回归本土金融市场。

中国科技公司成长机会

2020年中美GDP合计超过35万亿美元,占全球GDP 40%以上,合计成为全球经济活力最好、经济总量最大的市场。同时中国与美国经济差距进一步缩小,GDP差额不足6万亿美元,创近10年新低。

中国不再片面追求GDP总量,旨在优化经济结构、提升经济质量,为未来经济增长积蓄动能。“十三五”期间,中国科技研发(R&D)投入费用保持年平均2位数增长,2020年科研投入超2.4万亿元。

亿欧智库预计,中国科研投入仍将保持年平均两位数高速增长态势。预计2022年中国科研投入费用突破3万亿元,2025年超过4万亿元,GDP比重将提升到近3%,届时将有机会涌现更多大型科技公司。

另一方面,在中美商业竞合态势下,美国也在加大扶持力度。美国总统拜登在2021年就职后首场新闻发布会上强调科技领域投资,将推动美国科技与技术领域投资回升到GDP的2%。对于中国科技公司而言,这既是挑战也是机会。

统计口径说明

1、上市企业所在交易所:选取范围为纽交所、纳斯达克、美国交易所,香港联交所、上海交易所、深圳交易所;

2、行业选择:根据GICS全球行业分类系统标准,选取信息技术、电信服务两个一级类目,互联网与直销零售一个三级类目中的企业,以期覆盖与互联网、信息技术、高新科技相关的科技公司;

3、企业属性:所有注册地为美国和中国的企业;

4、统计时间:根据各交易所当地时间2021年6月30日收盘股价与股本作为市值计算参数。

文|黄志磊

自 亿欧网