原标题:美元债大跌后,荣盛发展整体回应债务结构问题

图片来源:荣盛发展

图片来源:荣盛发展融资渠道受限不同程度地影响开发商的资金流动性压力。河北王荣盛发展(SZ.002146)近期也出现了融资信用波动,并召开投资者会议进行回应。

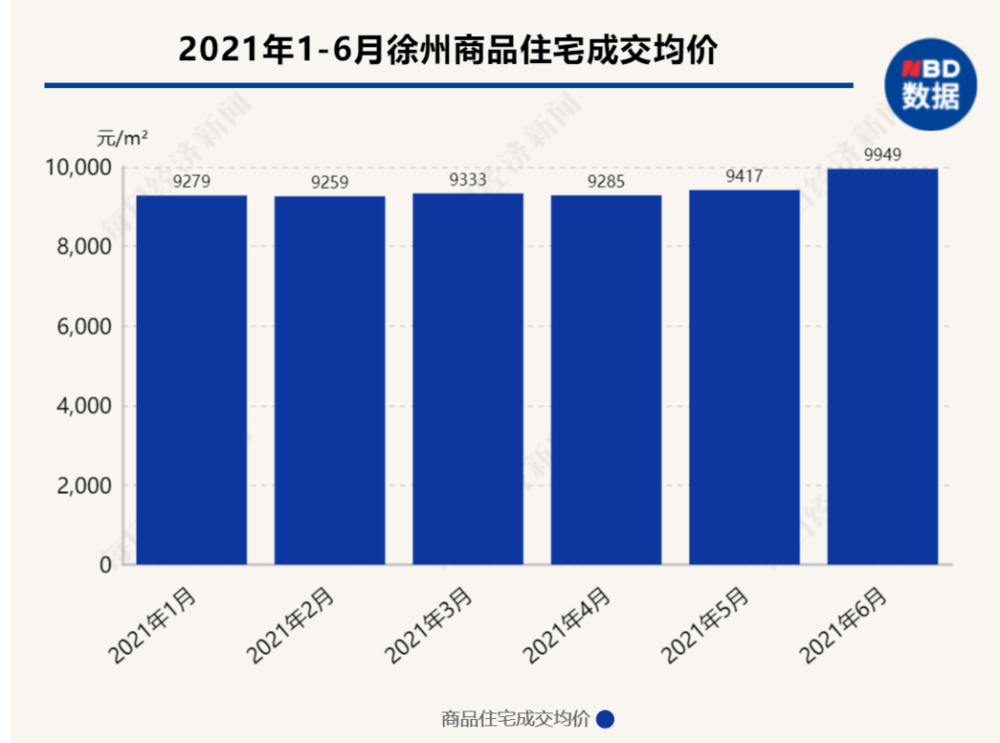

6月,荣盛发展发生商票兑付风波,公司予以辟谣。但近日,公司一笔5亿美元、明年4月到期、票息8%的美元债也创下上市以来最大跌幅,荣盛发展又于7月8日举行投资者电话会议,就公司整体资金状况、债务结构、美元债及非标融资等做了具体回应。

今年以来,受到监管限制,银行或将更有选择性地放贷,这或许影响开发商银行融资和回款速度,从而更多选择信托贷款、商票、绿色债券用作短期存款、投资,甚至偿债。

据财报,当下监管极为看重的三条红线指标,荣盛发展踩中一条红线。截至2020年末,荣盛发展现金短债比为1.23,净负债率为80.18%,但剔除预售账款后的资产负债率为73.78%,仍高于70%。

今年5月12日年度业绩报告会上,荣盛发展董事会秘书陈金海向外披露,公司计划2-3年内,将剔除预收款的资产负债率降到70%以下。这意味着接下来荣盛将控制销售规模及贷款规模,聚焦于调整负债结构、拓展融资渠道。

具体来看,荣盛发展债务结构已较去年有所转变,但外界也将焦点细化至商票、信托等具体融资方式上。据财报,截至今年一季度末,荣盛发展总资产为2943.04亿元,总负债2388.72亿元,净资产554.32亿元,资产负债率81.17%。其中,有息负债共715.5亿,公司债约140亿,银行贷款约400亿,信托存续为约114亿,商票规模约为85亿元。

在近日出现大跌的美元债方面,在此次投资者电话会上,荣盛发展管理层称,近期美元债价格跌势,公司关注到了,上到董事长下到团队都做在努力维护。

同时管理层表示,在今年7月的美元债兑付之后,荣盛发展境外美元债总规模将减少四分之一。荣盛发展称,公司称准备了充足资金用于兑付7月15日到期的2.5亿规模的美元债。该笔美元债兑付完成之后,境外存续美元债规模减少1/4,2021年内境外没有到期美元债。

此外,公司在海外的存单质押的资金来源基本上都是来自发行美元债获得的资金。美元债所募集到的资金入境最早是在资金池,走投资项。但资金池比较珍贵,通道成本高,现在采取境外外保内贷和存单解压的方式资金回流至境内。

按照3亿美金解压,本金2.5亿美元债到期+明年1季度美元债半年期利息,共2.8亿美金,还有一些余额和未解压的继续解压。

至于下半年美元债铺排,管理层称,将主要针对明年美元债,压降债务总量,发长年期的境外债,拉长美元债久期,改善债务结构。公司也考虑回购美元债,但近期境外债券价格波动较大。在债券较大折价情况下,回购债券计划会对公司评级造成负面影响。

其次,在近日备受关注的商票方面,荣盛发展信用也受到一定波及。

今年6月,有舆论称,荣盛发展本应在6月14日到期的商票大部分没有兑付。在近期两次投资者会议上,荣盛发展都进行了辟谣。

在6月17日召开的投资者会议上,荣盛发展管理层称,由于6月14日正处于假期,银行对公业务未上班,荣盛发展采用了T+3模式进行了兑付,符合法律规定。经查询,网上流传的截图中有部分商票非荣盛所开。公司到期的商票都已经兑付完成,目前没有商票逾期的情况发生。

在此次投资者电话会议上,荣盛发展再次强调公司商票不存在任何拒付、不兑付的情况。

不过,近两年,荣盛发展商票发行量存在大幅增加趋势。根据财报,截至2020年末,荣盛发展商票的期末余额达到78.84亿元,较2019年同期的30.78亿元增加156.14%。截至2021年一季度末,荣盛发展商票规模增加至约85亿元。

由于房地产调控更加精细化指向了银行融资,非银行融资则受到了更多的关注。

评级机构标普数据显示,新提取信托贷款规模增速骤降。2021年前5个月,开发商新提取的信托贷款规模减少至550亿元。而2020年时为1670亿元,2017年逾4200亿元。

标普指出,因受政策限制 信托公司和金融机构对借款人资质的要求将更为严格。由于偿还信托债务导致现金耗竭进而加剧流动性紧张,“B”及更低评级的开发商将面临更大的流动性压力。

在信托贷款方面,荣盛发展管理层表示,2021年前5个月,公司共计获得约60亿元的信托贷款放款。目前并没有信托机构对公司收紧非标融资额度,非标融资新产品的利率在9.5%到10.5%之间。

作为一家河北企业,其压力不仅来自融资大环境限制,还需极力摆脱环京市场桎梏。自2017年环京受限,华夏幸福资金链断裂,重仓环京的荣盛也受到不小的压力,一直在尝试换仓,试图将业务范围扩张到长三角、中西部、华南等区域。

但截至2020年末,其累计储备土地面积3835.98万平方米,环京土储依旧最多,面积为1502.9平方米,比重依然达到39.69%。

但环京销售则不是最理想的。今年上半年,上半年,荣盛发展签约合同销售将近完成年度一半目标,为599亿。其中长三角销售最多,占比为36.2%,河北销售占比有所下降,为26.1%,中西部占比达到18.8%。

不管是债务调整还是土储换仓,都需要时间谋求平衡。受限于降杠杆压力和环京限制,荣盛发展未来规模提升难度将加大。