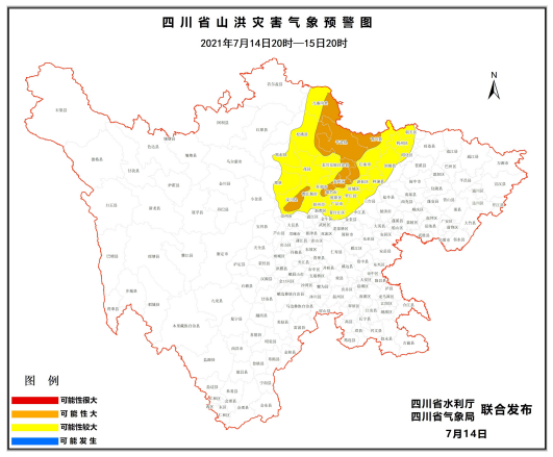

中国大陆地区近年来晶圆产能得到了快速增长,但在单位时间产量方面仍落后于中国台湾地区、韩国和日本。7 月 13 日, 著名半导体咨询机构 IC Insights 列出 2021-2025 年全球晶圆月产能报告(按地理区域划分)。下图显示了截至 2020 年 12 月份全球区域晶圆产能情况。

IC Insights 是按照所属地划分产能,而非公司总部。例如,韩国三星在美国上马的晶圆产能计入北美产能总量,而不计入韩国产能总量 。“ROW 区域”主要包括新加坡、以色列和马来西亚,但也包括俄罗斯、白俄罗斯和澳大利亚等国家和地区。

从上图中我们得知,截至 2020 年 12 月,中国台湾地区占全球晶圆产能的 21.4% ,领先全球。排在第二位的是韩国,占全球晶圆产能的 20.4%。 中国台湾地区是 8 英寸晶圆产能的领先者。在 12 英寸晶圆方面,韩国位居前列,中国台湾地区紧随其后。三星和 SK 海力士继续积极扩大其在韩国的工厂,以支持其大批量 DRAM 和 NAND 闪存业务。

中国台湾地区在 2011 年超越日本后,于 2015 年超越韩国成为最大产能持有者。预计到 2025 年中国台湾地区仍将是晶圆产能最大的地区。预计该区域将在 2015 年增加近 140 万片晶圆(以 200 毫米当量计算)。

2020 年底,中国大陆占全球产能的 15.3%, 与日本几乎持平。预计 2021 年中国晶圆产能将超过日本。中国大陆 2010 年晶圆产能占比首次超过欧洲 ,2016 年首次超过 ROW 地区产能 ,2019 年首次超过北美产能。

IC Insights 预计中国大陆将是唯一一个在 2020 年至 2025 年期间产能的百分比份额增加的地区(增长约 3.7 个百分点)。虽然中国大陆主导的大型新 DRAM 和 NAND 晶圆厂的开工量预期有所减弱,但未来几年,总部设在其他国家的存储器制造商和本地 半导体制造商也将有大量晶圆产能进入中国。

在预测期内 (2021-2025), 北美的产能份额预计将下降,因为该地区的大型无晶圆厂供应商行业继续依赖代工厂,主要是台湾地区的代工厂,预计欧洲的产能份额也将继续缓慢缩小。

自 集微网