原标题:从瑞幸到Manner 资本为何如此钟情线下?

当我对奈雪的茶做完分析,做出了“单门店营收25000元左右将会是盈亏平衡点”这一结论后,总觉得过于聚焦企业的历史,忽略了企业运营的动态变化,加速PRO门店运营,再向下沉市场扩张,甚至于如若奈雪的茶仅以外卖或自提店为主,这又对盈利产生怎样的影响呢?

本文我们将对线下饮品进行更为深度的讨论,且对以下问题做出判断:1.外卖为主的饮品店(包括奶茶和咖啡)是否会是一个好的投资领域;2.我们对行业的价值判断标准又在何处?

本文设计企业:瑞幸,星巴克,奈雪的茶,海底捞。

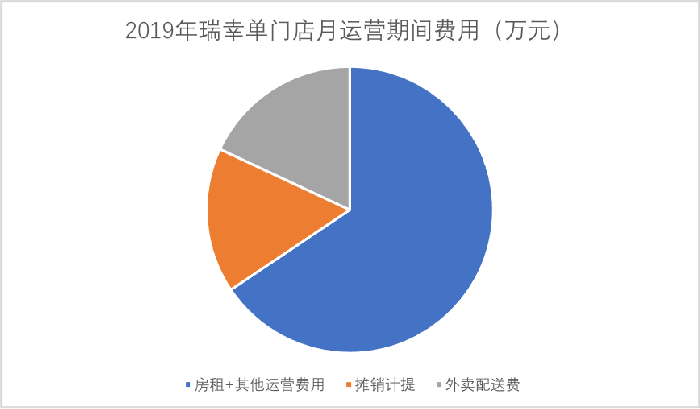

近期瑞幸公布了审计版的2019年财报,在剔除广告费用对盈利的影响之后,我们以单门店为主要参照物,大致整理了其成本和收益情况,见下图

经过分析整理,剔除广告费用之后(包括赠饮)瑞幸单门店运营的月期间费用(也可理解为固定费用)大致为6.1万元,以当期46.3%的毛利率测算,单店盈利的平衡点营收在4500元上下,也就是说当单门店日收入达到此水平,门店基本上将扭亏为盈。

与此同时我们又测算同期了星巴克国际市场的盈亏平衡点,大致为1.3万元。至此我们就发现了以下结论:

其一,单从门店盈亏平衡点考虑,以外卖店为切入的瑞幸确实要比星巴克要轻许多,这可能是瑞幸一系列风波之后,我们重新审视该模式应给予肯定的结论,那么对接下来瑞幸的判断可能要从风波复苏,转向如果停止大规模补贴企业是否具有持续成长性这一话题上;

其二,虽然同为大门店运营,奈雪的茶的盈亏点在单日营收2万元左右,属门槛最高,主要原因为毛利率介于星巴克与瑞幸之间,但门店运营成本与星巴克又不遑多让,如以单店250平方计算,一线城市每月租金在十万以上,加之设备摊销,人员成本(标准店单店工作人员超过20人),这显然又是一笔极大的开支,加之外送规模较大,又要负担配送成本,在现有的毛利水平下,若要摊薄固定成本就要聚焦于交易规模的成长性;

其三,如果接下来奈雪的茶为代表的茶饮品牌(包括喜茶,乐乐茶等等)提高外卖店占比,将会极大降低盈利门槛,这可视为该品类潜在的收益,是具有规模化盈利可能的。

当我们得出以上分析之后,我本人就有了以下疑问:瑞幸之后,Manner咖啡为代表品牌依然延续了外卖为主的运营模式,也获得资本的追捧,如今估值也已经达到了20亿美金,为何资本始终保持着对咖啡业或者说线下饮品业的支持?

根据媒体披露以及我本人的实地调研,Manner咖啡从模式上与瑞幸极为相似,门店以自取和外送为主,休闲店比例极低,尽可能提高单位坪效,店内人员压缩到4人左右。

在前文表述中,我们剔除了广告和赠饮对瑞幸的影响,一方面由于这是瑞幸彼时要将自身定性为“科技企业”,拿到高市值,以广告投放和赠饮优化MAU,DAU等科技企业的运营指标,另一方面,在经历一系列风波之后,瑞幸在广告投放中趋于保守,回归了零售化,这是评判2020年后瑞幸的基本逻辑。

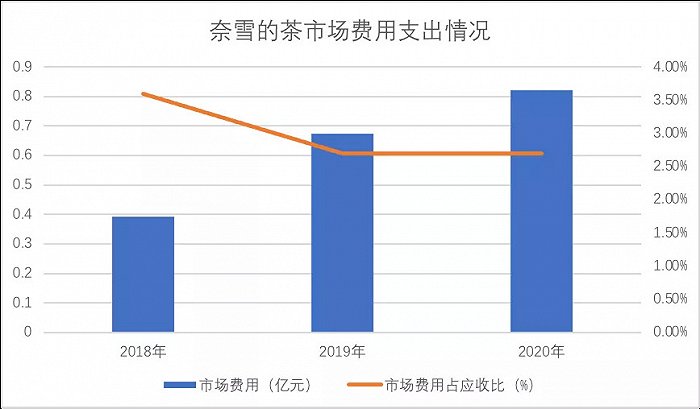

对于线下饮品业,市场费用是否就是刚性需求呢?

星巴克为代表的大店为主的咖啡品牌很少涉及市场费用,财报中也鲜有披露,这是可以理解的,那么奈雪的茶这种新兴品牌在过去的成长周期内又是否依赖了市场费用呢?

从2017年末的44家门店扩张到2020年末的491间,但奈雪的茶并未走高市场投入的方式,市场费用占比也控制在较低水平,这既说明了大门店模式在运营前期可以门店为广告,吸引客流,更重要的是,证实了线下饮品店可以走消费互联网的差异化道路,不靠流量采买吸引换留存依然可以获得成长性。

当市场费用投放并非线下饮品店成长刚需时,我们再审视该行业就得到2020年之前不一样的结论:

1.该行业的盈利门槛并未想象中那么高,尤其当外卖和自取店完成对用户教育之后,门店的运营包袱将得到缓解;

2.不求互联网概念,回归零售,市场投放不再刚需,这是这一代饮品店区别于拼多多,亦不同于往日的瑞幸,当然这也是瑞幸近期运营企稳的原因。

在以上两个结论之下,我们重点来看Manner咖啡。

概括性说,Manner咖啡乃是瑞幸对模式进行先期探索之后,资本所看好的另外一家企业,赛道相同,而不同资本扶持了不同企业,仅此而已。

换句话说,Manner要解决的已经不再是模式的自证,而是如何能在现有模式下跑得快,跑得稳和不犯错。

Manner与瑞幸在定价以及模式上都有明显的相似之处,在我们前文中也证实了瑞幸的盈亏平衡点为单店营收4500元上下,这是否也可以照搬在Manner身上呢?

笼统概括,Manner的盈亏平衡点乃是以瑞幸数据为基准,但在现实中应该上调标准,主要原因为:

其一,在全球大宗价格上涨的背景下,咖啡豆也不能幸免,将会冲击企业的盈利性;

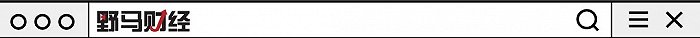

在上图中我们可以确切看到,自2020年中之后我国云南咖啡综合价格指数就未停止过上涨,尤其在2021年后曲线变得更为陡峭,这几乎与全球大宗商品走势保持同步。

上图中虽然展示的是我国云南地区的咖啡豆情况,但作为全球化的商品其价格显然也是要受海外咖啡豆价格影响的,根据海外市场文献,巴西等全球重点咖啡种植地区价格也是上涨(有疫情和自然后双重影响)。

作为咖啡饮品行业,大概率要面临制作成本上涨的压力,尽管咖啡行业的毛利率极为可观(瑞幸在50%-60%之间,Manner也大致在此区间),但在盈利性被稀释的局面下,其盈亏平衡点将会右移,给企业短期造成冲击。

对于个体企业,由于Manner处于扩张周期,如今百余家门店尚在起步阶段,这可能就意味着库存备货可能不足,且较小规模下,对供应链的约束相对有限,不利于价格谈判。

如果用周期性理论去评判,我们认为在2022年末Manner在此方面压力都不会减少,这是我们乐见行业赛道但对个体企业又相对谨慎的主要原因。

其二,价格溢价能力有限;

我本人在评判企业时,倾向于从“定价权”角度考虑,当企业面临成本压力而无处纾困之时,如果具有终端市场定价能力就意味着企业具备调节盈利的能力,这也是优秀零售企业应该具备的基本素质。

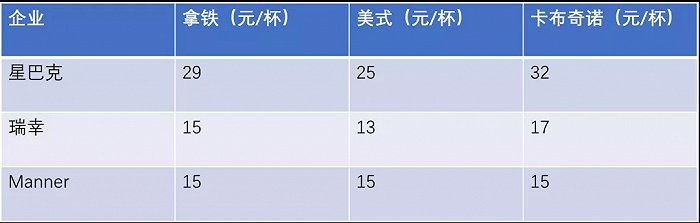

我们整理了瑞幸,星巴克以及Manner的拿铁和美式两款咖啡的价格,见下图

如果说星巴克是连锁咖啡业上层价格的锚,那么瑞幸就是这个赛道定价的最重要参照,Manner在定价时显然是参考了瑞幸,而两家企业又几乎是星巴克的一半。截至目前,瑞幸已经手握数千家门店,也等同于拿到了此赛道的行业定价权,这也就意味着如果瑞幸不涨价,Manner价格上涨的可能性就不大。

结合上述的原材料上涨的压力以及企业对供应商的定价能力较弱等因素,我个人判断这对Manner为代表的新企业有较大的负面因素,接下来两年不仅考验融资能力,使其有足够的资本能推动其扩张,且要在扩张中基本不稀释管理效率,宏观及微观经济变化无常之时,此方面就尤为重要。

概括本部分:以俯视角度去看,线下连锁饮品店目前是一个资本回报预期不错的行业,尤其喜茶和奈雪的茶跑了出来,瑞幸在2020年风波之后没倒下,这些都给了资本充分信心,盈利预期是比较乐观的,但如果以平视眼光去看个别企业,就要着重在意其当下的风险以及拆解危机的方式等等,仍然要动态去看,不可盲目乐观或悲观。

最后我们想谈一谈对线下商业的一些看法,我们以海底捞为例。

十余年前,海底捞如今日的喜茶,Manner一般属于实打实的网红品牌,但同时火锅业的低门槛也使得在海底捞成功之后大量新兴企业涌入,如呷哺呷哺升级的凑凑等,这不仅会分散海底捞的品牌度,且在充分竞争的状态下,也会摊薄海底捞的定价能力。

今年以来海底捞在资本市场所受争议颇大,那么对于企业而言,目前所处现状究竟是暂时还是必然的呢?

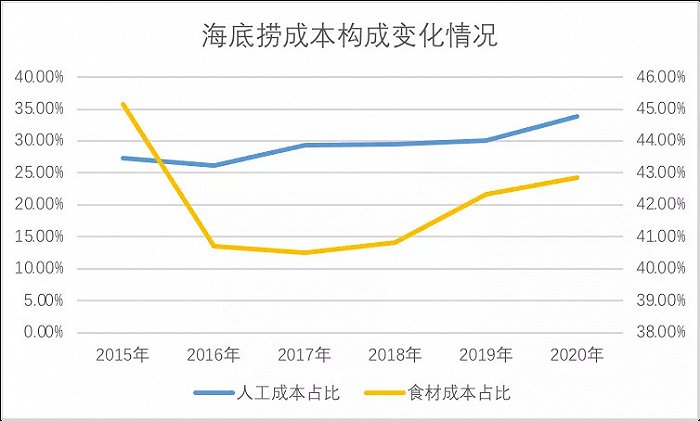

无论乐观者怎么看好海底捞,都无法回避食材成本飙升速度大于人工成本这一事实,如果将人工成本占比增加归纳为门店扩张的结果,这就意味着,尽管海底捞依靠资本快速拿到了市场占比,且海底捞的品牌效应还可获得商场的减租甚至的免租等优待,但随着行业入局者的增加,海底捞事实上已经丧失了行业的定价权。

对于奶茶或者咖啡业此规模依然是成立的,无论企业如何标榜自身的竞争力和用户粘性,行业本身低门槛参与企业越来越多这也是事实,这也符合资本倾向于高利润行业这一经济学规律,在这个过程中,也必然会形成对头部企业定价能力的稀释,甚至在竞争会冲击不具有实力企业,加速行业出清。

从海底捞到咖啡和奶茶,大家所处赛道不同,遇到的问题逻辑其实一样的,那就是新入局选手对老牌企业的定价能力的挑战,瑞幸虽然未能如愿超过星巴克,但星巴克在定价时必须要考虑瑞幸以及Manner的因素这是确切的。

具有资本吸引力的行业是一个好赛道,行业尚处于变革前期,此时占据主动优势的企业如不出意外较之后来者是具有弹性空间的,这也是即便面临丧失了定价权,但海底捞表现依然超过了呷哺呷哺的原因。

咖啡和奶茶亦是如此,你们又最看好谁呢?欢迎探讨。