原标题:IPO雷达 | 小米、红杉、国家大基金携思特威回科创板,大客户大华股份为何突击入股?

图片来源:图虫

图片来源:图虫近日,一家高性能CMOS图像传感器芯片商—思特威(上海)电子科技股份有限公司(简称:思特威)递交了科创板上市的申报稿,下游为安防类产品。

光听名字,思特威或许没有那么高的名气,但却吸引了红杉资本、小米产业基金、国家集成电路基金二期、中投网等多家明星机构的投资,此外其第一大直销客户大华股份(SZ002236)也在思特威递表前一年加入了股东阵容。

申报稿显示,此次上市,思特威采用《上海证券交易所科创板股票发行上市审核规则》中第二十四条第二款上市标准,即预计市值不低于人民币50亿元,且近一年营业收入不低于人民币5亿元。

曾搭建红筹架构,背靠大机构

为了引入外部投资人,斯威特曾于2017年6月开始搭建红筹架构,构建以开曼思特威作为境外融资及持股平台及母公司,以香港智感微、思特威有限作为核心业务经营主体的红筹架构。

为了实施回归境内发行上市计划,2020年6月,开曼思特威及其股东启动红筹架构拆除事宜,同年7月,思特威进行股权转让,8月,思特威收购香港智感微100%股权,并于2020年9月完成红筹架构的拆除。对于收购香港智感微,思特威在申报稿中表示,香港智感微主要负责原材料采购及CMOS图像传感器新盘销售,此举是为了避免同业竞争和减少关联交易。

申报稿显示,截至首次公开发行前,思特威设置了特别表决权的A类股份和普通B类股份,实控人徐辰持有A类股份,其余股东持有B类股份。据披露,徐辰及其一致行动人莫要武合计控制思特威21.89%的股份,根据特别表决权内容,实控人徐辰及其全资或控制的股东拥有认缴出资比例5倍的表决权,因此徐辰拥有思特威51.46%的表决权。

此外,在红筹架构阶段,开曼思特威向部分员工授予了期权,并在红筹架构拆除的同时等比例置换为发行人股权,因此在授予当期和服务期内产生了股份支付费用。2018年至2020年,思特威股权激励费用分别为4644.31万元、6075.58万元、240.38万元,占研发费用的比例分别为49.75%、49.71%、2.22%,对于各期净利润均有影响。据披露,2019年思特威对部分尚未达到行权条件的期权进行了加速行权或取消,截至递交申报稿,期权激励计划已实施完毕。

拆除红筹架构后,思特威发行前一年紧接着引入20名机构投资者,其中不乏红杉资本、小米产业基金、中网投、海通证券等知名机构。不仅如此,思特威还引入了国有资本,2020年10月,国家集成电路基金二期以4亿元认购思特威686.82万元注册资本,该机构第一大股东为中华人民共和国财政部。此外,联想也早早布局,位列思特威股东阵容中。

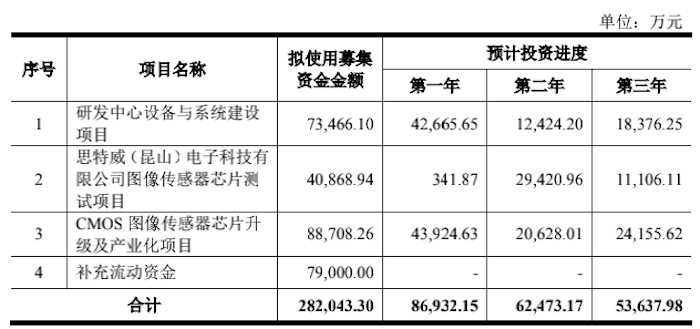

思特威此次拟发行不超过4910万股,募资28.20亿元,按此测算每股发行价57.55元。截至申报稿发行前,上述知名机构国家集成电路基金二期持股8.21%,系思特威大股东之一,小米产业基金持股1.61%,红杉瀚辰投资持股1.13%,联想科技持股1.12%,海通证券持股0.84%,中网投持股0.25%。

图片来源:招股书

图片来源:招股书大客户突击入股,实质影响重于形式

思特威主营业务为高性能CMOS图像传感器芯片的研发、设计和销售,其终端已应用于大华股份(SZ002236)、大疆创新、宇视科技、普联技术、天地伟业、网易有道、科沃斯等终端品牌。2018年至2021年第一季度,思特威的营业收入分别为3.25亿元、6.79亿元、15.27亿元和5.41亿元;扣非后归母净利润分别为-1.72亿元、-1.30亿、1.19亿元和6792.64万元。

主营产品包括前照式入射-卷帘快门(FSI-RS)、背照式入射-卷帘快门(BSI-RS)、全局快门(GS),应用于网络摄像机、模拟闭路摄像机、家用看护摄像机、智能门铃等安防监控领域,以及智能化车载行车记录仪、车载环视及后视摄像头、驾驶员监测摄像头等智能车载电子领域。此外思特威创新型背照式全局快门还运用于无人机、扫地机器人、工业相机、人脸识别等机器视觉领域。

思特威的营业收入主要来源于五大客户,包括经销商鼎新无限、志远电子、淇诺科技,均系上市公司子公司,直销客户则包括大华股份、大疆创新、普联技术和君事芯等。2018年至2020年,思特威来自前五大客户收入的比例分别为96.79%、88.91%和79.20%,客户高度集中。

值得注意的是,安防终端头部客户大华股份也系思特威的股东之一。2020年9月,大华股份通过增资取得了思特威791.26万股,持股比例为2.20%。

2020年10月30日前,思特威收到大华股份缴纳的增资款项。虽然依据《深圳证券交易所股票上市规则》,大华股份的持股比例并未对思特威构成控股关系,不属于关联交易,但据申报稿披露,大华股份在2019年、2020年和2021年均给思特威贡献了20%以上的营收,算得上思特威名副其实的第一大直销客户,对思特威的经营和净利润有实质性影响。

此外,作为集成电路设计企业,思特威晶圆制造及封装等主要生产工序需要在代工厂完成,受制于晶圆制造和封装的高门槛,思特威供应商也较为集中,主要为台积电(TSM)、擎亚科技、东部高科、晶方科技(SH.603005)等。申报稿显示,2018年至2020年思特威向前五大供应商的采购金额分别为3.05亿元、4.98亿元和13.75亿元,占采购总金额的比例分别为99.58%、97.66%、92.11%。

上游涨价,低毛利产品贡献大部分收入

2018年至2020年第一季度,思特威主营产品销售呈现出明显趋向性,即原第一大产品FSI-RS收入增速趋缓,反倒是第二大产品BSI-RS和GS收入大幅增长。

界面新闻记者了解到,BSI-RS产品和GS产品均系处于起步阶段,而思特威FSI-RS下游安防市场、智能车载电子应用已较为成熟。据悉,2017年思特威推出了第一代500万像素BSI-RS产品,带动2018年、2019年BSI-RS产品的增长,2020年BSI-RS产品又在800万像素和400万像素上获得新的增长点。

而GS产品营收暴涨则是由于思特威将BSI工艺与全局快门CIS设计结合,该产品在2018年实现量产,带动2018年、2019年收入,与此同时2019年思特威又将GS产品拓展至新型机器视觉领域,使得2020年GS产品又获得新的增长点。此外,相较于FSI-RS产品15%左右的毛利率,BSI-RS和GS系列产品平均毛利率均超25%。

虽然新业务毛利率较高,但思特威的综合毛利率却有些相形见绌。申报稿中对比了韦尔股份(603501.SH)、晶相光电与前段时间刚登陆科创板的格科微(688728.SH),2018年至2020年(报告期)三家平均毛利率分别为23.95%、26.09%和26.70%。

由于格科微毛利率选取的为CMOS图像传感器产品毛利率,可比性较高。因此,报告期格科微的CMOS图像传感器毛利率分别为25.32%、27.50%和28.45%,而同期思特威综合毛利率分别只有12.73%、18.14%、20.88%,差距明显。

对于毛利率背离行业的现象,思特威解释,主要系受FSI-RS系列产品收入占比较高但毛利率较低决定的,此外还有报告期下游市场需求快速增长,思特威在新产品良率和成本充分优化前即大批投产以保证客户供应,导致前期成本较高,该现象只是暂时的。

但据申报稿显示,思特威上游晶圆和封装测试单价不断上涨,2018年2896元/片的晶圆,2020年单价就达到了5390.55元/片,封装测试也从2018年1092.92元/片增长至2021年1402.21元/片,低毛利率FSI-RS系列产品贡献收入大头,且成本压缩空间有限,恐短期内难以实现综合毛利率水平与行业一致。