文/魏帅

8月12日晚间,有着“创业板第一股”之称的宁德时代宣布582亿元的定增方案,成为当天乃至近期股市的焦点。当日晚间,最高可容纳2000人的机构电话会议直播间直接被挤爆。

8月12日晚间,有着“创业板第一股”之称的宁德时代宣布582亿元的定增方案,成为当天乃至近期股市的焦点。当日晚间,最高可容纳2000人的机构电话会议直播间直接被挤爆。

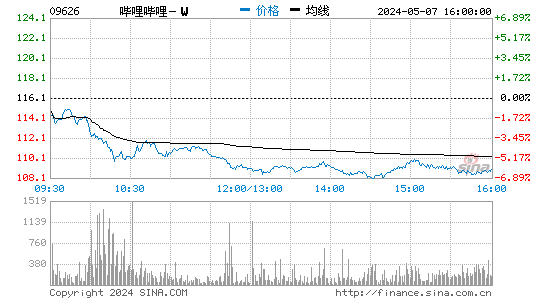

然而,巨额定增方案发布后的数个交易日中,宁德时代乃至整个锂电板块的股价都处于变动之中。8月19日、20日两个交易日中,锂电板块相对回暖,但对于宁德时代大笔定增的消息,仍然争议不断。

宁德时代582亿元的定增额度,堪比蔚来、理想、小鹏IPO融资额的总和,更是与近期即将回归A股的中国电信募资总额旗鼓相当。放眼整个A股,仅有265家上市公司市值超过这一数字。

“印钞机也赶不上宁德时代定增的脚步。”或许在宁德时代看来,这是自身的万亿市值和市盈率有着“印钞”的资本,但其高位定增的行为早已产生了连锁反应,鉴于宁德时代占据创业板近12%的市值,动力电池产业链大大小小的公司,正在成为这次资本行为的“牺牲品”。

宁德时代巨额定增“割韭菜”?

事实上,急速扩张、体量巨大的宁德时代,对于整个产业链和赛道股的影响远超想象,资本市场的“连锁反应”持续。

8月16日,从宁德时代到锂电概念上下游的锂电池、盐湖提锂等子板块均位于A股跌幅榜的前几位,整个锂电板块下跌3.8个百分点。宁德时代的抛盘涌出,使得恐慌蔓延至整个新能源板块,尤其是锂电板块。由于宁德时代是创业板的第一大权重股,整个创业板指也被拉了下来。

有资深投资人士直接坦言,只有银行或者是顶级巨头才可能涉及如此高额的融资。宁德时代合理范围内的融资可以提高自身业务的造血能力,但是如此突然的天量融资,肯定会给市场带来恐慌情绪,随时都可能会“要了中小股东的命”。

“产能扩张需要”是宁德时代用来解释巨额定增的理由。

宁德时代公告显示,在582亿巨额募资中,93亿元用于补充流动资金,70亿元用于技术研发,其余419亿资金均被用于扩大产能。其中,有354亿元资金投向福鼎时代锂离子电池生产基地项目、广东瑞庆时代锂离子电池生产项目一期等锂电项目,还有65亿元被用于江苏时代动力及储能锂离子电池研发与生产项目(四期)。

充分的业务理由,让宁德时代在回答市场质疑时也底气颇足。

宁德时代方面认为,定增是公司整体的长期战略规划,需要有一部分资金匹配。按监管规定,定增最高可以到30%,而此次582亿按市值计算占比不到6%。公司还称,此次定增面向不超过35名特定对象,并不存在大家认为的会对市场造成冲击。公司的言外之意是,582亿的募资并不算多,而且也不会对市场造成冲击。

在宁德时代的维度里,582亿似乎与1.17万亿(截至8月19日收盘)的市值相比不算什么,但实际上,除却资本市场给予其高市盈率和市值预期外,其募资的金额超出了它的赚钱能力。数据显示,宁德时代2020年营收为503亿元,净利润为55亿元。此次的增资额度是目前宁德时代盈利能力的十倍之多。

此次巨额定增也并非宁德时代融资的开始。事实上,去年3月,宁德时代就接连抛出定增方案以及投资公告,涉及资金总额约300亿元。其中,定增拟募现金不超过200亿元,公司再另自筹约100亿元。彼时的定增目的与此次一致,都是用于扩充产能以技术研发。

让人意外的是,这笔钱直到现在也没有花完。据宁德时代公告,截至今年6月30日,公司尚未使用的募集资金还有68亿元。截至今年3月31日,宁德时代账面货币资金高达716.77亿元。

在手握716亿元资金并未使用的前提下,宁德时代“割韭菜”的意味明显。

一位常年关注新能源产业链、锂电池赛道的行业人士表示,重点是时机。“在宁德时代发布公告之前,新能源包括锂电板块由于前期涨幅过大,已经进入到高位动荡时期。宁德时代股价高点甚至高至583(元每股),这次的大规模增发带来的利空反应与新能源短期上涨过快相叠加,成为“压倒骆驼的最后一根稻草”。

据Wind数据统计,上市以来,宁德时代累计融资397亿元,其中股权融资(IPO+定增)252亿元,债权融资45亿元,间接融资100亿元。如果此次582亿元定增融资得以成行,宁德时代通过股权融资获得的资金将高达834亿元。但是宁德时代自2018年6月上市以来,累计现金分红仅为13.57亿元,分红率为8.76%。

手握716亿元,仍巨额定增582亿元,宁德时代“收割”动力电池行业?

(图片来源:视觉中国)

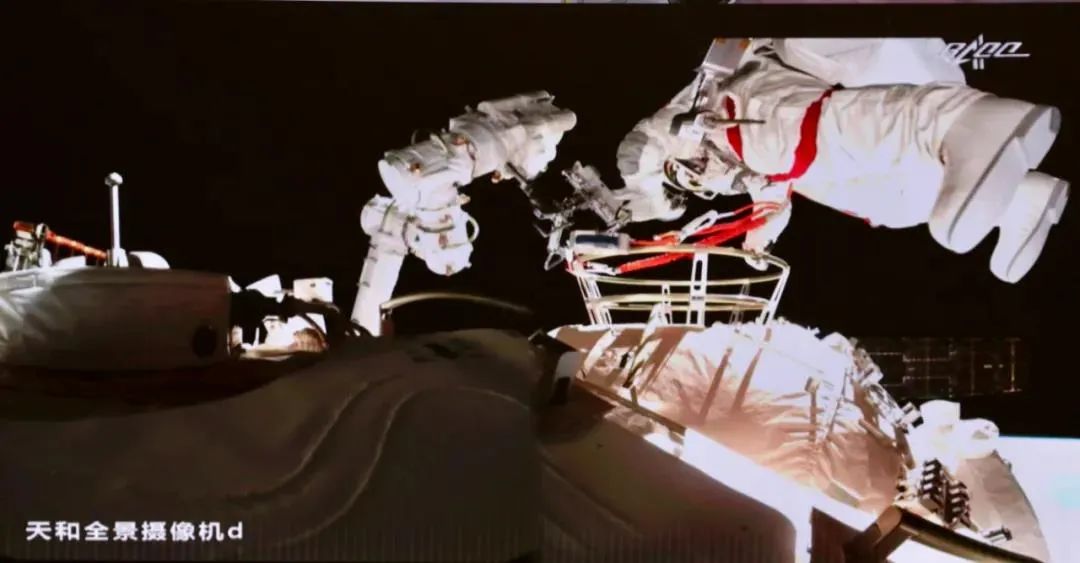

(图片来源:视觉中国)疯狂扩张维持“霸主”地位

巨额的资本支持,让宁德时代比别人少了许多金钱烦恼。确实,资本带来的底气使得宁德时代地位更加稳固,也更能支撑起其霸主的野心。

宁德时代董事长曾毓群常说一句话,“假如我们不是世界第一,我们就没有存在的价值。”事实上,宁德时代之所以能在短短数年成为行业领头羊,与其扩张脚步分不开,尤其在如今行业竞争加剧、赛道上的玩家变多的同时,宁德时代想要维持自己的第一位置,竞争性扩产是必经之路。

业内人士也认可这一说法,扩产确实有利于稳固宁德时代在行业的领先地位,是适应市场竞争的一种需要。

据GGII预计,2025 年全球新能源汽车渗透率将提升至 20%以上,动力电池出货量将达到 1100GWh;瑞银此前发布的报告中也预计,2025年全球动力电池的需求将升至973GWh。根据机构预测,在2025年左右,动力电池市场或将正式迈入“TWh”时代。

在宁德时代目前发布的扩产信息中,今年产能规划在160GWh,定增582亿投资的产能大约137GWh,预计投产后总产能在297GWh左右,加上宜春、上海等潜在扩张的基地后,预计2025年有望达到700-800GWh。

但行动的并非只有宁德时代一家。在这样的市场预期下,全球动力电池供应商都开始扩充产能的计划。有媒体统计,目前包括宁德时代、LG新能源、中航锂电、亿纬锂能、SKI、比亚迪在内的21家企业规划产能已达到3155GWh。这一数字将是预计市场需求的3倍左右。

据AI财经社了解,韩国市场调研机构SNE Research数据显示,宁德时代在2020年以34GWh动力电池装机量连续四年位居全球第一,市场份额为24.82%。显然,在市场潜力基本确定的前提下,即便忽略市场竞争进一步加剧,宁德时代要想利用目前的产能规划,市占率需要大幅稳定提升。

另外,不可忽略的是,无论是目前还是未来的规划产能计划,宁德时代过于专注于资产性支出,带来的折旧损失是一笔不小的数字。数据显示,2016年至2020年,宁德时代折旧占比净利润分别为25%、31%、57%、83%、75%。

疯狂扩张的“蝴蝶效应”变得越来越明显。2020 年,公司动力电池产量 51.71GWh,较上年增长 9.42%,但是产能利用率由2018年的93.87%降至74.83%;综合毛利率也出现明显下降,2018年-2020年公司综合毛利率分别为32.79%、29.06%、27.76%。

在良好的销售行情下,大幅扩张与资本支出是未来创造更大价值的必由之路,但在如今行业上下游利润压榨、同行业竞争白热化的形势下,资本性支出需要更慎重。

值得注意的是,相比于产能扩张的大幅支出,宁德时代在技术研发向的支出只占据很小的一部分。

在网络上流传的一张照片中,曾毓群的办公室挂着“赌性坚强”四个字,由此,宁德时代的“豪赌”本性可见一斑。但从长期来看,坐拥万亿市值,发展并非单纯的靠资本市场的豪赌,宁德时代需要更稳一点。

手握716亿元,仍巨额定增582亿元,宁德时代“收割”动力电池行业?

(福建宁德时代厂区,图片来源:视觉中国)

(福建宁德时代厂区,图片来源:视觉中国)