原标题:波司登“翻红”秘诀

多元化转型折戟后,波司登以羽绒服业务撬开了高端化的大门。

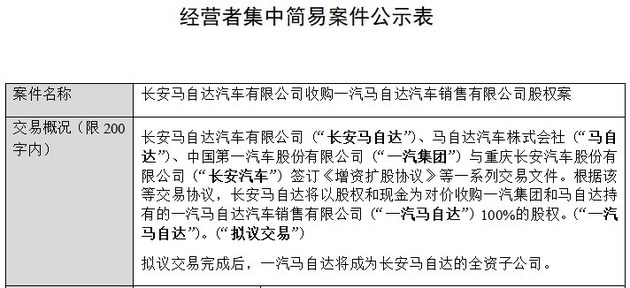

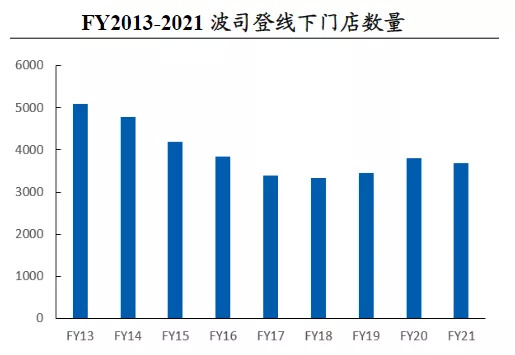

主攻“妈妈级”羽绒服的波司登,贴上了年轻和时尚的标签,成为加拿大鹅、北面外年轻人的首选。新眸经研究后发现,在2013-2016的4年间,是整个老牌服装行业的寒冬期,波司登也未曾幸免,营收从接近百亿元,一路跌至60亿元以下,2016年单年净利润仅为1.38亿元。与此同时,公司股价也从之前的每股4港元左右,一路下跌至0.4元附近徘徊。

有趣的是,在刚刚结束的2020财年,波司登营收重新回归至百亿行列(121.9亿元),净利润升至15.98亿元,距离上一次营收接近百亿,已经过去了7年。显而易见,在过去的几年里,波司登找到了新的增长曲线。

那么,从闭店潮到新国潮,从“老牌”到新尚,波司登是如何实现完美转型的?在面对产能过剩、品牌老化、库存积压等问题时,波司登又给出了怎样的答卷?基于此,本文新眸将着重探究波司登的高端化之路。

缝纫机时代

故事还是要先从人开始说起。

成立于1976年的波司登,前身是创始人高德康在江苏成立的村办缝纫组,赶着改革开放浪潮,缝纫组与上海市天工服装厂合作,转型做贴牌生产,随着生产规模逐步扩大,波司登商标于1992年正式注册。

高德康是江苏常熟人,家里祖辈三代都是跟衣服打交道,在氛围的熏陶下,高德康自然也就走上了这条道路。在成立村办缝纫组前,他曾到上海石库门学艺,并在机缘巧合之下看到了报纸上刊登的中国登山队从北面登顶珠穆朗玛峰的报道,这是他第一次接触到羽绒服。

两年后,波司登为应对竞争激烈的羽绒服市场环境,选择通过产品差异化与对手拉开差距:一、提升羽绒服充绒量;二、提升羽绒服美观度;三、升级面料。产品力的上升,使得波司登在市场中慢慢跑了出来。

1995年,波司登正式迎来了属于自己的时代。

那一年,波司登共计销售了62万件羽绒服,首次登上了全国销量第一的位置。自此之后,波司登虽在经历上波折不断,总体发展是一路向上的:从转制、并购到上市,波司登营收持续攀升。2013年,波司登营收达到了93亿元,被誉为早期国潮服装品牌的代表。

多元受阻,闭店潮来临

对于服装行业来说,2012年是一个比较特殊的年份。

85和90后,给市场带来了新的需求。从商业形态上来看,购物场景从过去大商场的服装专柜,开始转向商业综合体和各类专卖店;与此同时,得益于移动互联网的发展,线上渠道也在野蛮生长。

以羽绒服为主要产品的波司登,始终面临着产品单季性的困扰。具体来说,春、夏、秋三季为羽绒服销售淡季,已经形成规模化生产的波司登,在高产量和高投放量上导致了积压库存问题,在此之下,波司登的工作变成了:旺季铺销售,淡季维护品牌运营。

为了改变这一现状,波司登将目标定位改为多品牌服装运营商,将战略转型为四季化、多品牌化和国际化。一方面,高德康希望能够通过清晰的品牌定位区分高端、中端和低端市场,从而用不同的品牌占领市场;另一方面,他希望成产羽绒服之外的四季化产品,摆脱单季性的困扰。

可惜的是,好的战略未赶上好的市场环境。

众所周知,2010年左右,正是国外快时尚品牌强力冲击国内服装行业时期,来自欧洲的ZARA、H&M以及日本的优衣库和无印良品,通过小批量、多款式的生产模式迅速占领了中国市场。随着原材料、劳动力成本和租金成本逐年上升,服装利润开始变薄,相关数据显示,2013年中国服装类商品零售同比增长11.5%,增速为10年新低,到了2014年第一季度,同比增长为-9%。

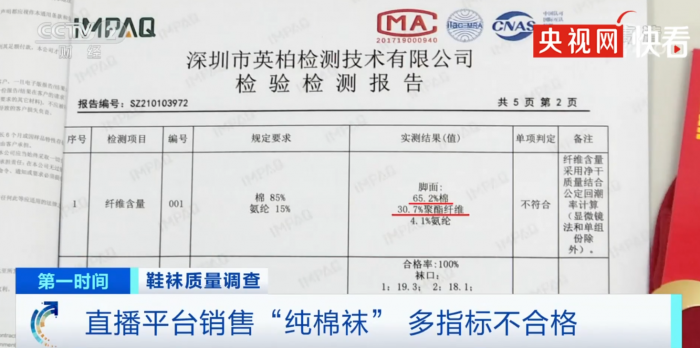

前有狼,后有虎,几乎整个行业都陷入了惨烈的去库存的窘境,“库存危机”也一度是媒体的关注焦点,当时就有媒体评论说,“服装行业过去依靠低成本、规模化获得良好业绩的优势已经逐步丧失。”波司登也不例外。

波司登靠贴牌代工起家,这也是其早期的主营业务之一,企业集研究设计与开发、原材料采购、外包生产、营销和分销于一体,也斥巨资建立了六大生产基地,前期虽然靠一体化的生产模式实现了规模化产业,与其他企业拉开差距,但也导致后期各部门积重难返,要走舍弃上游生产工厂,供应商外包的轻资产模式也变得艰难。

需要说明的是,此时波司登的多元化转型尚处在初期,多年发展使品牌与羽绒服业务紧密相连,反而桎梏其他产品发展,羽绒服淡季时间长、迭代速度慢,使得库存积压难以解决,内忧外患下,让转型初期的波司登损失惨重。

为节约成本、减少库存,波司登开始有针对性地关闭低效门店。

根据公开数据统计,截至2015年3月,羽绒服网点数净减少5053家,剩下6599家。相应地,自营比重从32.8%提升到了38.3%。在规模性地关闭低效网点的同时,波司登也放弃了原先拟定的多元化战略,减少除波司登以外的几个品牌新款产品的设计。最直接的体现是,当年区域性品牌康博和冰洁销售分别下降79.2%和65.4%。

回归主航道

随着时间推移,波司登的这套打法开始奏效。

2018年,在服装大环境向下的情况下,波司登集团上半年营收达到24.44亿元,较去年同期上升16.4%,之后的业绩表现更是突飞猛进。曾经深陷闭店危机的波司登,找到了第二增长曲线。究其原因,和波司登2018年战略转型重心“聚焦”不无关系。

具体而言,在多元化战略后,波司登选择重新开始,回归羽绒服主业,也回归品牌初创期打法,即围绕渠道、产品、推广三个维度发力,并被波司登视为“二次创业”。与此同时,在高端羽绒服保持增长态势的背景下,让羽绒服产品不再受季节和天气因素限制,对波司登来说,这既是挑战,也是机遇。

一方面,Moncler、加拿大鹅等高端国际品牌通过品牌号召力、快速反应能力和较成熟的快时尚品牌文化,得到了高端人群的青睐,使得国际企业的国内市场份额逐年增加,对国内羽绒服企业、尤其是对在一、二线城市布局的波司登带来挑战。

另一方面,国际高端品牌的入局帮助国内消费者形成了高端羽绒服的认识,为波司登走中高端路线培养潜在消费者。“波司登=羽绒服”的品牌形象阻碍了多元化发展,但一旦回归羽绒服业务,就成了波司登切入市场的利器。

某种程度上来说,加拿大鹅带来了高端羽绒服的概念,它将功能性装备打入市场产品线,为羽绒服附加了时装特性,在动辄上万的产品溢价下,加拿大鹅绒的价值也深入人心。波司登思路的转变,也有加拿大鹅的影子,更加看重顾客对品牌的感觉,注重品牌影响力和品牌溢价。

大战略下,波司登开始整合国际原辅材料资源,邀请设计大师、艺术家为波司登做联名设计,波司登走出国门登上了国际秀场,第一站便是纽约时装周,然后是米兰时装周、伦敦时装周。设计的持续出新,配合着后续推进的设计师联名系列,拉升了波司登的品牌调性。

曾被库存压力拖垮的波司登,开始选择用数字化规避库存风险。

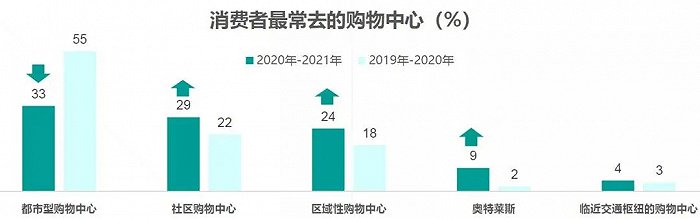

企业引入了阿里巴巴互联网架构技术,搭建自有云平台:波司登零售云平台。波司登管控订单的模式就此改变——订货后只投产40%左右,上市后根据市场反应滚动下单,提升售罄率。闭店风波后,波司登也精简了门店数量,着手渠道扩张,更看重核心商圈和大型综合体,关闭低效能门店700家、新增店铺800家、新装修店铺1200家、原先店铺门头改造1400家。

近几年,无论是登陆纽约时装周,还是尝试KOL短视频等推广方式,亦或是继续杨幂、抖森、斯嘉丽等明星带货的思路,都是为发力高端路线做准备,波司登也在2019年正式提价(新眸注:波司登品牌羽绒服全面提价20%-30%,高端产品提价30%以上,根据公司的提价计划,预计产品价格将持续提升,主力产品价格将由约1800元提升至2000元左右),对标加拿大鹅、Moncler等国外高档羽绒服品牌。

提价之后的波司登,产品销量不减反增,一个重要的原因是波司登已经摸清了竞争格局:整个羽绒服市场,国际高端品牌被加拿大鹅、北面等瓜分,中低端品牌有鸭鸭、雪中飞,全品类品牌有优衣库、海澜之家,而高端品和中端品牌之间,是独属于波司登的中间市场份额。

在巧妙细分市场,波司登规避了竞争风险,成功地将品牌与年轻化划上等号,波司登下一步需要考虑的,或许是如何进一步向轻奢发展,讲好“高端”和“时尚”的故事。