原标题:高瓴资本巨额套现,宁德时代是虚火还是真金?

图片来源:图虫创意

图片来源:图虫创意8月25日晚间,创业板市值“一哥”宁德时代发布2021年半年报。财报数据显示,公司上半年营业收入为440.75亿元,同比增长134.07%,实现净利润44.84亿元,同比增长131.45%,营收及净利润均实现翻倍增长。

今年上半年,受益于国内新能源汽车销量的爆发,宁德时代锂电池装机容量大幅增长,全球市场份额达到29.9%,继续保持全球装机第一的水平。此外,公司储能系统销售收入实现了7倍增长,锂电池材料销售收入增长3倍,三大业务均保持高速增长态势。

刚刚过去的二季度,宁德时代股价大幅攀升,成功晋级“万亿市值俱乐部”,最新市值已经突破1.2万亿元,成为无可争议的创业板市值“一哥”。按照最新市值计算,宁德时代市盈率高达135倍。但如此高的市盈率,难免不令投资者心生疑虑:宁德时代的股价是否被过于高估?

更值得警惕的是,宁德时代亮眼的成绩单并没有阻止多位重要股东的套现步伐。半年报显示,明星基金公司高瓴资本减持宁德时代约800万股,套现约35亿元。此外,公司前十大股东中还有三位股东均对宁德时代进行了减持,四位股东合计套现约130亿元。

作为国内价值投资的典范,高瓴资本喜欢“做时间的朋友”,通常其投资的公司,都会长期持有,平均持有期超过3年。但此次时间却明显短了很多。

2020年,高瓴资本以161.00元的价格认购宁德时代新股6211.18万股,成为公司上一轮定增的主要参与方。按照宁德时代近期股价计算,高瓴资本浮盈已经超过2倍。

因此,有人认为高瓴资本在宁德时代股价大幅上涨时,减持实属正常,但也有人认为高瓴资本的高位减持更说明宁德时代的价格已经偏离价值基本面。万亿市值的宁德时代,究竟是“虚火”还是“真金”?

01 业绩:动力电池装机量全球第一 ,储能业务增长7倍

宁德时代(CATL)成立于2011年,前身是ATL的动力电池事业部。ATL是位于香港的新能源科技有限公司,属于苹果、三星等手机巨头的核心电池供应商,也是全球最大的聚合物电池供应商,掌握手机电池核心技术。

凭借着在手机电池领域的技术实力,宁德时代获得了华晨宝马第一款纯电动车之诺1E的动力电池合作机会。有了宝马的加持,宁德时代在动力电池领域一举成名,营业收入取得了爆发式增长。

2017年,宁德时代装机量首次超越比亚迪和松下,位居全球第一。2018年,宁德时代头顶“独角兽”光环成功在创业板上市。根据SNE Research统计,宁德时代2017-2020年动力电池使用量连续四年排名全球第一,2021年1-6月继续位居榜首。

此外,宁德时代目前还是配套车型最多的动力电池厂商。2021年1-6月,工信部公布的新能源车型有效目录共2400余款车型,其中由宁德时代配套动力电池的有1200余款车型,占比约50%。

拿下国内半数新能源汽车电池配套,足以看出宁德时代目前的行业地位。今年上半年,国内新能源汽车销量120.6万辆,同比增长139.3%。受新车销售大幅提升带动,宁德时代动力电池系统实现销售收入304.51亿元,同比增长125.94%。

除了动力电池之外,近些年宁德时代还在储能以及锂电池材料进行了重点布局。上半年,随着全球市场发电侧与电网侧储能需求增长,宁德时代出货多个百兆瓦时级项目,实现储能系统销售收入46.93亿元,同比增长727.36%。

锂电池材料方面,2021年上半年,宁德时代共实现销售收入49.86亿元,同比增长303.89%。

资料显示,宁德时代锂电池材料包括前驱体等产品,业务主要通过子公司广东邦普进行。2015年,宁德时代通过子公司宁德和盛以股权受让及增资的方式控股广东邦普,将产业链拓展至锂电池回收业务。截至目前,广东邦普具备前驱体材料年产3.5万吨的能力,已成为全国领先的锂电池材料三元前驱体供应商。

受三大业务高速增长提振,宁德时代上半年实现营业收入440.75亿元,同比增长134.07%,实现净利润44.84亿元,同比增长131.45%,其中,公司第二季度营收规模和净利润水平均创出历史新高。

02 隐忧:增长空间有限,动力电池毛利率创新低,资产减值损失超7.5亿元

不过,在公司营收及净利润均实现翻倍增长的背后,仍有一些令投资者担心的隐忧,也是宁德时代被指股价“虚火”的主要因素。

首要一点是企业未来增长空间,令人担忧。

自6月5日以来,宁德时代突破并站稳万亿市值大关,也是目前A股五家“万亿市值俱乐部”中唯一一家科技制造类公司。

但从估值水平上看,宁德时代估值远高于其它四家公司。按照最近市值(1.21万亿)计算,宁德时代动态市盈率为135倍,已经远远超过贵州茅台40倍的估值水平,另外三家银行(工行、建行、招行)市盈率则仅为10倍左右。

此外,宁德时代目前国内市场率达到50%,这也让其成长空间面临到明显的天花板压力。百倍市盈率的宁德时代,未来是否还有足够的增长空间?

其次核心业务动力电池业务毛利率的持续下滑。

自2016年以来,宁德时代动力电池业务毛利率就处于持续下滑趋势。数据显示,2017-2020年,宁德时代动力电池毛利率分别为35.25%、34.1%、28.45%、26.56%。

半年报显示,2021年上半年宁德时代动力电池毛利率为23%,上年同期毛利率为26.5%,下降3.5个百分点,再创历史新低。

成本因素成为宁德时代动力电池业务毛利率承压的首要因素。受动力电池及储能需求提升带动,上半年产业链上游锂、钴等主要金属材料价格上涨。最新数据显示,2021年以来,电池级碳酸锂价格由1月初的5.15万元/吨上涨至11.3万元/吨,涨幅已近120%。

而且由于新能源汽车目前仍处于渗透率加速提升阶段,产业链自身一直有着强烈降本增效的需求。因此,占据整车成本三成以上的动力电池价格长期仍将处于下降趋势,而这也必将导致宁德时代动力电池业务毛利率继续走低。

宁德时代半年报中还透出的一个不和谐因素是高达6亿元的存货跌价损失。

2021年上半年,宁德时代计提减值损失7.54亿元,较去年同期增加4.16亿元。其中,存货跌价准备为6.04亿元,长期股权投资减值准备1.5亿元。

从资产负债表来看,半年报数据显示,宁德时代存货金额达到241.66亿元,较去年同期增长321%,存货增幅远高于营收增幅。考虑到动力电池价格的下行趋势,公司大幅计提了存货跌价损失。

此外,公司应收账款坏账损失为0.63亿元,去年同期这一金额为0.18亿元,增幅达到350%。截至6月末,宁德时代应收账款余额为139.82亿元,去年同期这一金额为77.72亿元。

存货及应收账款的大幅增长不仅让宁德时代面临到坏账及存货跌价增加的风险,同样占用了公司大量流动资金。截至6月末,公司速动比率仅为1.1倍,短期偿债压力不容乐观。

03 前景:582亿定增再造宁德时代,储能业务打开第二曲线

宁德时代确实存在上述的隐忧,但是如果就此就可以判断万亿市值的宁德时代“虚火”过旺,并不客观。

一是动力电池业务毛利率的下滑,宁德时代完全可以消化。

宁德时代的动力电池业务毛利率虽然不断下滑,但其电池储能和锂电池材料两大业务毛利率却在提升。2021年上半年,储能业务毛利率为36.6%,同比大幅提升12个百分点,而锂电池材料毛利率也提升2个百分点至21.15%。受益于储能和锂电池材料两板块毛利率的提升,宁德时代上半年主营业务整体毛利率为27.26%,与去年同期(27.15%)基本持平。

实际上,考虑到宁德时代在动力电池领域绝对的领先地位 ,并不需要对其盈利能力过度担忧。高工锂电统计数据显示,2019-2020年,宁德时代动力电池装机量分别为33.3GWh、31.8GWh,市场份额分别为53.1%、50.0%。除第二名比亚迪外,其它企业市场份额均不足10%,短期内宁德时代在国内的领先地位无人可撼。

宁德时代在动力电池领域的强势地位还可以从预收款这一项目得以验证。由于整车厂商订购宁德时代动力电池需要向其预付款,截至6月末,宁德时代预收账款金额达到107.59亿元,同比增长243%。从这一角度来看,宁德时代动力电池毛利率的下滑应该是在其预期或者可承受范围之内。

二是宁德时代的增长前景并不局限国内动力电池领域,而公司最新推出了定增方案,有望“再造一个宁德时代”。

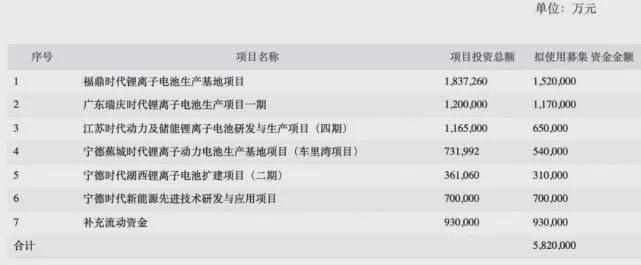

今年8月,宁德时代公布新一轮定增方案。公告显示,公司计划通过非公开发行股票方式募资不超582亿元。其中,419亿元用于锂电池和储能等业务的扩产,70亿元用于研发投入,93亿元用于补充流动资金。

海外市场应该是宁德时代未来十年最大的看点。

继中国和欧洲之后,美国也于近日推出了有关新能源汽车促进政策。2021年8月5日,美国白宫与通用汽车、福特汽车和Stellantis发布联合声明表示,拜登总统将签署一项行政令,设定到2030年零排放汽车销量占新车总销量50%的目标。

这就意味着,全球三大汽车市场都已经将新能源汽车发展上升到国家战略的高度。截至目前,宁德时代已与戴姆勒、大众、宝马、现代等国际巨头签订采购协议。此外,公司已经在欧洲、车里湾等全球六个地区布局生产基地,至2025年规划产能预计超过600GWh。按照这一规划产能计算,2025年宁德时代产能将是目前产能的20倍。

半年报数据显示,2021年上半年,宁德时代海外地区实现营业收入102亿元,同比增长355.45%。同时宁德时代海外销售收入占比达到23.14%。2019年,这一占比数据仅为3.91%。

值得一提的是,宁德时代海外市场盈利能力也明显高于国内市场。2021年上半年,公司海外业务毛利率为34.39%,较国内市场(25.11%)高出近9个百分点。巨大的海外市场不仅可以给宁德时代带来增量市场,或许还可以提升公司盈利能力。

除海外市场外,储能业务也是宁德时代未来发展的又一关键。

“碳中和”政策出台后,储能被视为解决非化石能源规模化落地的关键抓手,市场迎来井喷式爆发。据不完全统计,2021年上半年,国内新增新型储能装机规模超过10GW,同比增长超600%。而GGII数据则显示,2025年中国储能锂电池出货量将达到58GWh,市场规模超过550亿元。

作为动力电池行业的绝对龙头,宁德时代很早就对储能业务进行了布局。公司副董事长黄世霖曾表示,早在宁德时代成立之初,公司就确定了动力电池和储能两个发展方向。

2018年,全球电化学储能市场随着锂电池成本的下降而迎来首次爆发期,新增装机规模达3.7GW,同比增长305%。同年,宁德时代设立独立储能事业部,大力拓展储能业务。2020年,宁德时代储能系统实现收入19.43亿元,同比增长218.56%,营收占比提升至3.86%,储能业务正式崛起。

2021年上半年,宁德时代储能系统销售收入同比增长727.36%至46.93亿元,收入占比达到10.65%,占比首次跃居两位数。

长期来看,储能业务市场容量并不输于动力电池市场,并有望为宁德时代打开第二增长曲线。

在“双碳”战略下,光伏、风电等可再生能源来替代化石能源已成大势所趋,而储能则是这类间歇性能源的终极方案。根据SPIR数据,2023年中国储能锂电池需求预计达48.2GWh,2020年这一数据为16GWh,未来三年增幅达到3倍。而据GGII预测,至2025年,中国储能锂电池出货量将达到58GWh,市场规模超过550亿元。

值得一提的是,宁德时代近期发布的钠离子电池有望应用于储能。相对锂电池而言,钠离子电池具有更好的安全性和成本优势,一旦形成大规模商业化落地,有望为储能市场打开新的应用空间。

据报道,宁德时代所发布的第一代钠离子电池电芯单体能量密度达到160Wh/kg,循环次数可达3000次,均为全球最高水平,公司在锂电池领域的领先技术水平有望延续至钠离子电池这一新的领域。

根据公司最新非公开定增方案,宁德时代本轮融资主要用于锂电池扩产、储能项目建设及流动资金的补充,这均是公司冲击海外市场、发力储能市场的现实需求。考虑到国内外新能源汽车市场的高速增长以及储能巨大的市场潜力,宁德时代这一582亿元的定增方案金额虽大却也是在“有的放矢”。而万亿市值的宁德时代,或有“虚火”但更多的仍是“真金”。