原标题:绿色和平魏佳:ESG基金需警惕“漂绿”

文 | 魏佳绿色和平东亚区气候与能源项目主任

随着气候问题日益获得关注,各国政府相继确定碳中和目标,在全球金融投资者内部也掀起了可持续投资的热潮。与此同时,新冠疫情导致当前投资环境变化性增强,这也使倡导在不确定中追求长期回报的可持续投资,越来越成为更多投资者的选择。

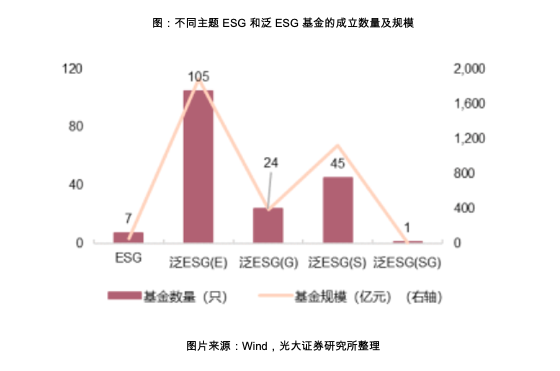

可持续投资通常指将ESG因素整合于投资方案中,积极参与公司管理,致力为社会和环境创造实效的投资方式。美国投资研究机构晨星数据显示,2021年第一季度,全球流入ESG相关基金的资金增加了19%,达到近2万亿美元新高。与此同时,中国可持续投资也急剧升温,根据券商统计,截至2021年上半年,国内ESG主题概念基金已超过150只,基金资产净值总规模超过2000亿元。

目前国内外对可持续投资和ESG的讨论十分热烈,焦点主要集中在ESG评级体系差异、公司ESG信息披露等层面,对于可持续投资产品规范化管理的讨论寥寥无几。事实上,通过分析目前市场上ESG公募基金的投资策略、持仓和信息披露等内容,可以发现当前可持续投资产品存在投资策略不明晰,信息披露不完善,监管体系不健全等问题。

可持续投资不应成为投资产品自我美化的“标签”。本文将就可持续投资产品在投资策略和信息披露两个方面存在的问题进行分析,并就未来披露方式提出建议,可持续投资只有真实有效地开展,才能真正实现金融策略对全球经济可持续发展的支持。

形形色色的ESG基金

ESG基金主要分为“纯ESG基金”和“泛ESG基金”。“纯ESG基金”指投资策略中完整包含环境、社会、治理投资理念的基金;“泛ESG基金”,又称“广义ESG基金”,指未完整采用ESG投资理念,但考量了环境、社会和治理其中任一方面的基金。中国目前以“泛ESG基金”为主,占比达到了96%,其中环境相关的“泛ESG基金”占比最大,达到60%。

比如很多冠以“低碳”、“环保”名称的基金,在选股策略中,对绿色金融相关领域毫无涉及。某低碳环保基金,其年度报告的投资策略为:“本基金将对宏观经济、国家政策、资金面和市场情绪等可能影响证券市场的重要因素进行研究。通过综合考虑相关类别资产的风险收益水平及市场走势,结合经济、金融的政策调整、环境改变及其发展趋势,动态调整股票、债券、货币市场工具等资产的配置比例,优化投资组合”。对“低碳”、“环保”等领域并未提及。

不仅如此,很多可持续投资产品的持仓也跟“可持续”三个字风马牛不相及。《经济学人》统计分析了全球最大的20个ESG概念基金的投资情况,结果显示,平均每个基金投资17家化石燃料生产商,6个基金投资了美国最大的石油公司埃克森美孚,2个基金持有世界最大石油生产商沙特阿美的股份,1个基金持股一家煤矿公司,还有部分基金投资了博彩业和烟酒业。

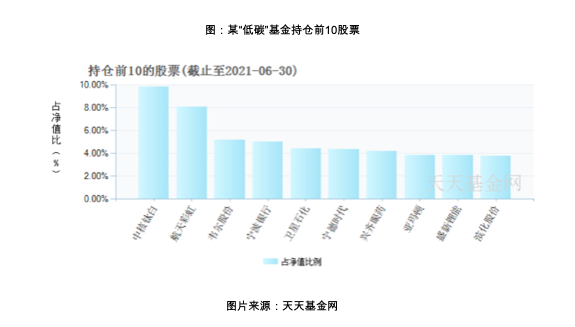

A股公募基金也存在类似的问题。笔者打开某基金网站,输入“环保”、“低碳”、“ESG”等关键词筛选基金,并观察其2021年上半年披露的前十大重仓股票,大量ESG相关基金持有石化、化工、铝业、房地产、白酒等与低碳环保理念相悖的行业。

无论是ESG基金还是“泛ESG”基金,既然用了ESG的“名声”,就要从投资策略起践行可持续投资规则,避免让可持续投资“标签化”成为“蹭热点”的行为,才是对投资者负责。

无论是ESG基金还是“泛ESG”基金,既然用了ESG的“名声”,就要从投资策略起践行可持续投资规则,避免让可持续投资“标签化”成为“蹭热点”的行为,才是对投资者负责。缺乏科学透明的信息披露

除了在投资策略和选股方面存在问题,可持续投资在信息披露方面也有极大的不透明性。

与企业ESG信息披露不同,可持续投资产品的信息披露是投资者投资决策前中后的全方位反馈。尤其是公募基金,基金管理公司作为管理机构,与公众在专业和信息层面存在天然的信息不对称,其信息披露显得更为重要。若某只基金以“低碳”为策略,那么应该制定“碳”相关的披露指标。

但是笔者发现,几乎所有A股ESG相关基金在其半年度和年度报告中,都只做了财务指标的相关披露,与传统基金无异,均未做出与其可持续投资相关的信息披露。

那么,除了传统财务指标的披露,可持续投资还需要披露哪些信息?由于ESG基金的特殊属性,其在追求财务回报之余,还需要考虑“E”“S”和“G”或其他可持续发展等维度方面的回报,进行ESG层面的披露。

虽然目前市场中还没有完善的披露指标体系,但一些披露案例可以作为参考。比如某基金,在其月报中披露基金可持续发展特征,其中一项指标为MSCI加权碳排放强度平均值(CO2排放吨数/百万销售额),该数字代表该基金持股中每100万美元销售额产生的温室气体估算排放量,用来衡量基金对碳密集型公司的风险敞口。可帮助投资者在投资过程中考虑非财务、可持续发展方面的因素,并且让不同规模的基金可进行低碳方面表现的比较,有助于投资者能够根据基金的环境、社会和公司治理风险和机遇来评估基金。

用市场监管推动机制建立

虽然中国可持续投资起步较晚,但自2016年起,已开始逐步建立对ESG信息的监管框架。

2018年9月证监会在《上市公司治理准则》修订中增加了环境和社会的内容。2021年6月,中国证监会发布修订后的上市公司年度报告和半年度报告格式准则,将与环境保护、社会责任有关内容统一整合至“第五节环境和社会责任”,体现了监管机构对ESG信息披露的认可以及推动。

但目前出台的信息披露要求主要是针对上市公司自身的信息披露,尚缺乏针对可持续投资产品信息披露的管理规定。

在可持续投资市场监管中,香港和欧盟的证券监管机构近期均出台了关于可持续投资产品的披露规则,在可持续投资产品分类和披露方向上,可以为我们提供一些经验。

2021年7月,香港证监会发布有关ESG基金披露的新指引,旨在提高ESG基金可比性、透明度和一致度。新规要求ESG基金就其如何纳入ESG因素进行披露和定期评估,比如在售前说明书中披露投资策略、资产配置和参考基准;并且每个ESG基金每年应至少发布一次报告来披露该基金的ESG业绩。同时,证监会网站也会提供证监会认可的环境、社会及管治基金数据库,其主要特征也将列在数据库中。

可持续金融信息披露条例(Sustainable Finance Disclosure Regulation,简称SFDR)是欧盟针对可持续金融产品信息披露的主要监管框架。

SFDR将可持续投资产品分为三类,并对每一类产品应披露的内容做了详细规定。

第一类为一般产品。此类产品应对可持续发展的不利影响有所考虑,如未考虑,应说明不考虑的原因。

第二类为促进环境或社会方面的产品。此类产品官方网站上需公布评估、衡量和监测环境或社会属性的方法;定期报告中应披露该产品多大程度上满足了这些属性。

第三类为具有明确可持续目标的投资产品。此类产品官方网站上需公布评估、衡量和监测可持续投资目标的方法;定期报告中应公布金融产品的整体可持续性相关影响。

香港和欧盟的披露规范是目前比较先进的可持续投资披露规范,虽然两个市场的披露规则不尽相同,但是可以看出,其规范的思路均是沿着可持续投资基金分类、投资策略、资产配置、参考基准这四个方向进行的,披露方式都包含了基金发售说明、官方网站和定期报告。这对金融公司的信息披露具有很大的指导意义。

资产管理公司可以对照相关规则内部审查自己的业务和产品,积极推进产品信息的自愿披露,将可持续投资和管理融入自己的基因中,才能真正做好可持续投资。

最后,在可持续投资领域,科学透明的披露机制和行为可以起到“牵一发而动全身”的效果。规范可持续投资的门槛,筛选真正优质的可持续投资资产管理者,暴露虚假的“漂绿”可持续投资行为,才能推动整个可持续投资行业健康持续的发展。