原标题:财说 | 盘点原材料涨价受害十大行业,抄底标的可能就在其中

众所周知,上游原材料涨价的逻辑将贯穿一整年,因此一边是上游原材料相关公司赚的盆满钵满,另一边是下游企业陷入增收不增利困境。界面新闻研究部曾推出“涨价潮谁受益”和“涨价潮谁受害”两个专题全面分析上市公司受到的影响。

A股相关上市公司的半年报也陆续验证了这些影响。总体看,呈现出两极分化冰火两重天的格局。部分下游企业业务规模显著增长,但毛利率却受到原材料涨价侵蚀,利润并未充分释放。与此同时,股价也经历了大幅杀跌。

从周期视角看,此次原材料涨价受害越深的行业,在未来原材料价格回归正常后,潜在弹性将会更大。因此,股价下跌不失为一个可以买入的“黄金坑”。

界面新闻研究部根据今年上半年各行业毛利率下滑的剧烈程度,梳理出十大原材料涨价受损行业,找寻被错杀的行业以及个股。

1、畜牧养殖业

畜牧养殖行业受到价格端降价和原材料涨价双重打击,可以说是2021年上半年最惨行业。中信畜牧养殖行业2021年二季度行业整体毛利率为5%,相比上年同期下滑20.7个百分点。养猪行业二季度除牧原股份外全部陷入亏损。

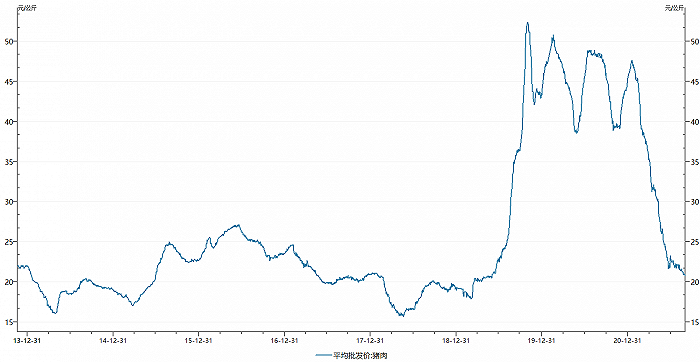

在价格端,猪肉全国平均批发价格从2021年初的近50元/公斤已经下跌到20元/公斤。

数据来源:Wind,界面新闻研究部

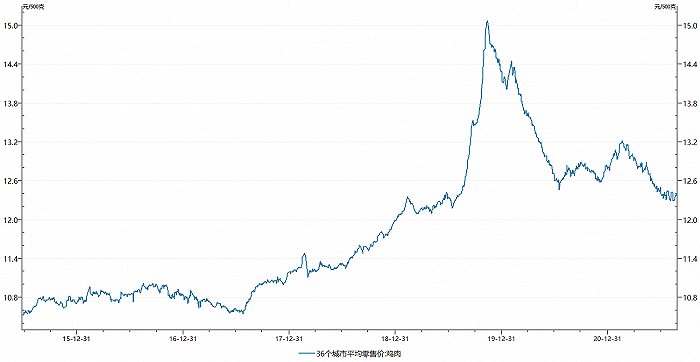

猪肉价格下降对鸡肉价格也有影响,同时叠加前期种鸡存栏处于历史高位,供给充分,鸡肉价格同样相比上年同期出现小幅下滑。

数据来源:Wind,界面新闻研究部

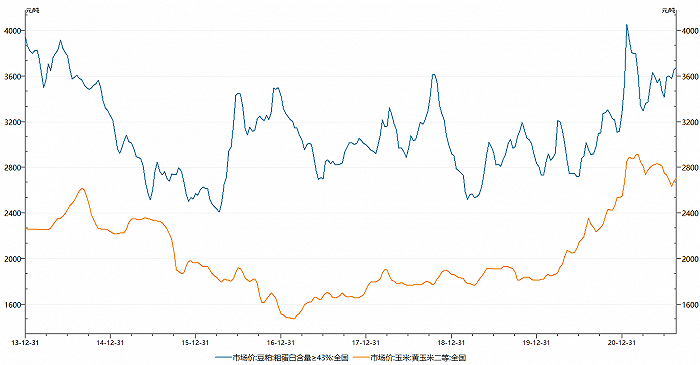

在成本的饲料端,玉米和豆粕价格都有显著上涨,豆粕价格从2020年上半年的3000元/吨左右涨至目前的3600元/吨,玉米价格则从2020年上半年的1800元/吨左右涨至目前的2700元/吨。

数据来源:Wind,界面新闻研究部

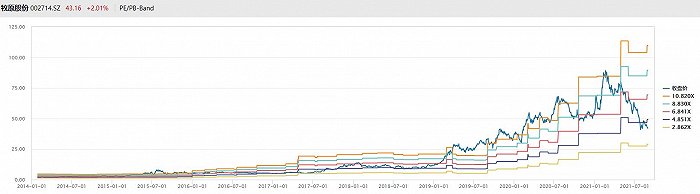

从龙头股估值情况看,猪肉龙头牧原股份(002714.SZ)市净率为4.17倍,离历史最低的2.86倍尚有距离,不过考虑到其商业模式和行业地位已经完全得到市场认可,回归到2.86倍已经不太现实。

数据来源:Wind,界面新闻研究部

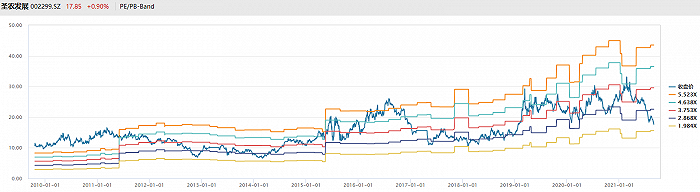

白羽鸡龙头圣农发展(002299.SZ)市净率为2.2倍,距离历史最低的1.98倍已经不远。

数据来源:Wind,界面新闻研究部

2、涂料

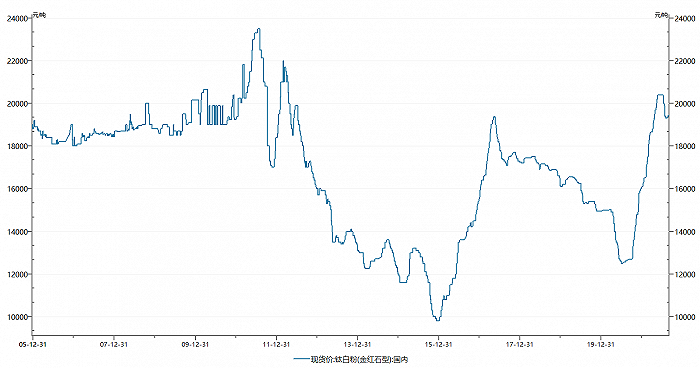

中信涂料油墨颜料行业2021年二季度的整体毛利率为25.3%,相比上年同期下滑11.7个百分点。涂料行业主要原材料为钛白粉,金红石型钛白粉价格在2020年上半年还在15000元/吨之下,目前已经涨至20000元左右。

数据来源:Wind,界面新闻研究部

此外,运费从销售费用调整至成本对涂料行业毛利率也有一定影响。

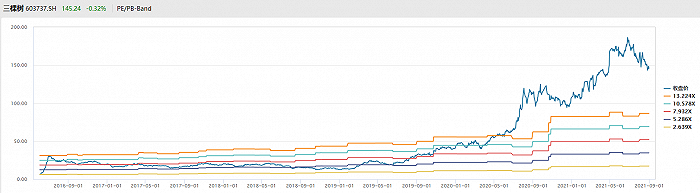

目前涂料龙头三棵树(603737.SH)股价从高位有所回落,但市净率依然高达22倍。券商研报认为,上半年原材料价格持续攀升而公司涨价滞后导致利润承压。目前公司已经提高产品价格。从这个角度看,如果涂料行业能够顺利转嫁成本压力,那么长期成长逻辑其实并未改变,这也是涂料行业并没有出现剧烈调整的主要原因。

数据来源:Wind,界面新闻研究部

3、火电

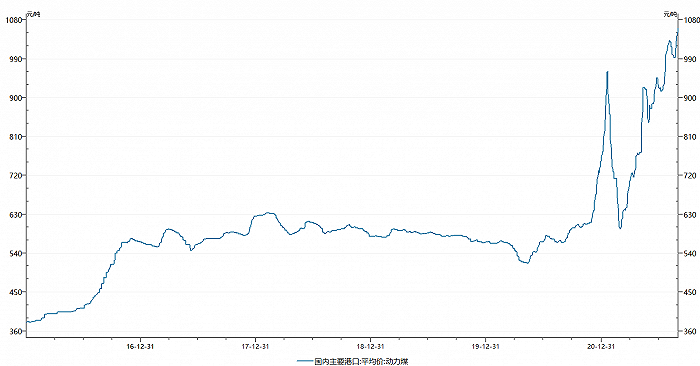

中信火电行业2021年二季度毛利率为12.8%,相比上年同期下滑9个百分点。作为火电主要原料的动力煤今年涨价十分迅猛,目前国内主要港口平均价格已经超过1000元/吨,处于多年历史高位。上年同期,动力煤价格还在600元/吨之下。

数据来源:Wind,界面新闻研究部

前所未有的高煤价压制了火电的利润水平,华电国际(600027.SH)今年二季度扣非净利润出现了亏损,华能国际(600011.SH)净利润也下滑了70.62%。

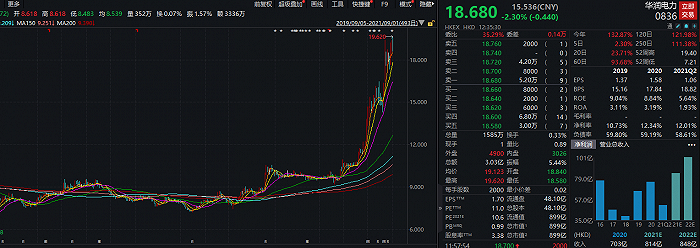

但神奇的是,火电股在近期走出一波凌厉上涨攻势,港股华润电力(00836.HK)股价已经从年初的不到8港元/股涨至近20港元/股,华能国际和华电国际等公司也有不同幅度上涨。

数据来源:Wind,界面新闻研究部

火电股上涨主要有两个原因,一是在高煤价之下,电价未来有上调可能。发改委此前透露,要“使电力价格更好地反映供电成本,还原电力的商品属性”;二是新能源平价上网时代来临,火电企业正在逐步转型为新能源发电运营企业,华润电力等公司新能源发电贡献的利润超过一半,火电公司从过去受煤炭价格影响的周期股,变成利润相对稳定公司,因此价值也迎来重估。

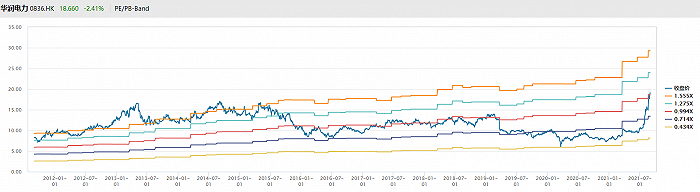

本轮火电行情的龙头华润电力在大幅上涨后,市净率回到1倍左右,正是公司长期估值的中枢水平,不能算低估,未来还需观察煤价和电价的博弈情况。

数据来源:Wind,界面新闻研究部

4、纸包装

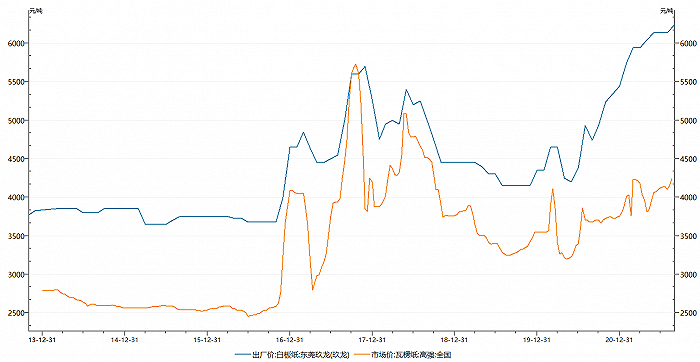

中信纸包装行业2021年二季度毛利率为19.9%,相比上年同期下滑8个百分点。2021年以来,“洛阳纸贵”再度上演,包装行业所需的瓦楞纸、白板纸均有不同程度上涨,瓦楞纸价格2020年二季度在3500元/吨以下,目前在4000元/吨左右波动,白板纸则从2020年二季度的4500元/吨涨至6000元/吨以上。

纸包装行业格局相对分散,因此无论对上游造纸厂还是下游终端企业的议价能力都十分有限,成本转嫁能力相对较弱。

数据来源:Wind,界面新闻研究部

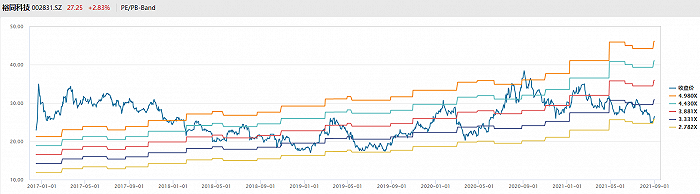

纸包装龙头裕同科技(002831.SZ)今年二季度扣非净利润下滑34.6%,市净率为2.86倍,已经回到上市以来最低估值水平。

数据来源:Wind,界面新闻研究部

5、轮胎

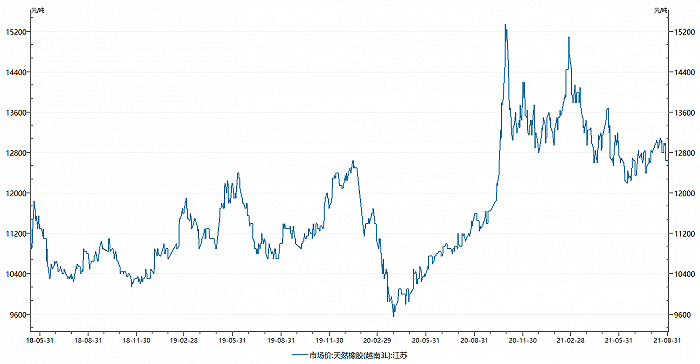

中信轮胎行业2021年二季度整体毛利率为17.7%,相比上年同期下滑7.5个百分点。轮胎主要成本是天然橡胶和合成橡胶,天然橡胶在2020年二季度还处于10000元/吨以下的低位,目前已经涨至12000吨以上。此外,轮胎的其他辅料如帘子布、橡胶助剂等也有不同程度上涨。

数据来源:Wind,界面新闻研究部

运费从销售费用调整至成本对轮胎行业毛利率也有较大影响,我国是轮胎出口大国,海运价格大幅上涨对轮胎行业有很大负面影响。

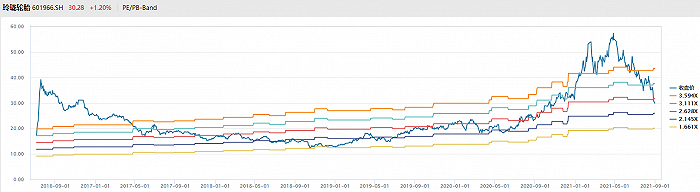

轮胎行业龙头玲珑轮胎(601966.SH)今年二季度扣非后净利润下滑54%,当前市净率为2.5倍,距离历史最低的1.66倍尚有差距。考虑到汽车行业仍处于景气向上周期,目前估值水平相对比较合理。

数据来源:Wind,界面新闻研究部

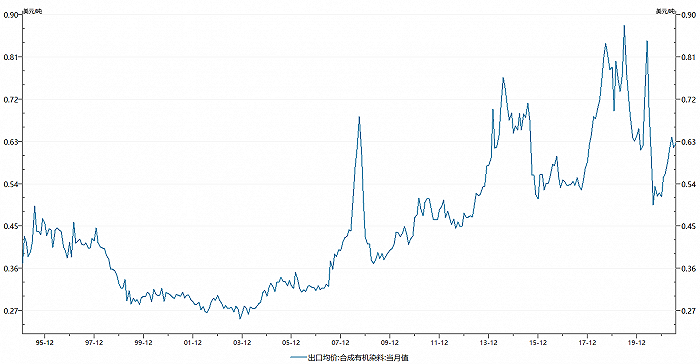

6、印染化学品

中信印染化学品行业2021年二季度整体毛利率为31.8%,相比上年同期下滑5.3个百分比。

在价格端,受新冠疫情影响,下游纺织行业不景气,合成有机染料价格相比2020年二季度处于低位。

数据来源:Wind,界面新闻研究部

在成本端,合成染料的主要成本是石油化工产物,在油价上涨背景下,合成染料成本不断攀升。尽管毛利率下滑,但染料龙头浙江龙盛(600352.SZ)今年二季度扣非后净利润同比增长39.5%,这主要是上年同期受疫情影响收入基数较低所致。

目前浙江龙盛市净率为1.48倍,处于低估值区间。历史最低值1.05倍是在浙江龙盛和闰土股份(002440.SZ)价格战时,如果全球新冠疫情得到有效控制,历史最低值恐怕很难达到。

数据来源:Wind,界面新闻研究部

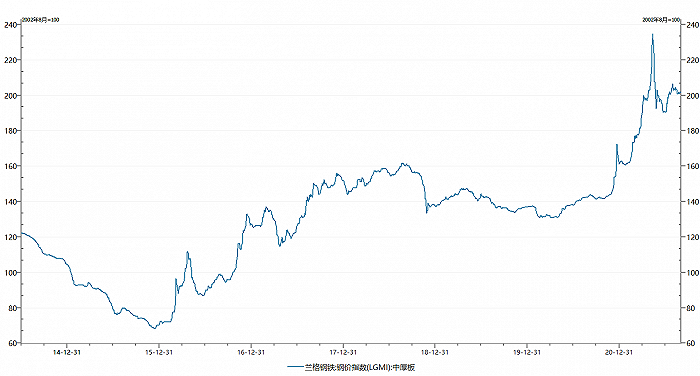

7、工程机械

中信工程机械行业2021年二季度整体毛利率为21.8%,相比上年同期下滑4.4个百分比。

以挖掘机为代表的工程机械在2021年二季度的销量出现了同比下滑,近四个月每月下滑幅度在10%到20%,而成本端钢价已经创出多年新高。

数据来源:Wind,界面新闻研究部

迫于原材料涨价带来的成本压力,近期国内挖掘机四大品牌集体宣布涨价,自6月16日起对小型挖机提价10%,中型挖机提价5%。

但是,由于工程机械是耐用品,单价较高,用户对价格较为敏感,涨价反而可能导致销量进一步下滑,这种成本转嫁能起到的效果可能十分有限。

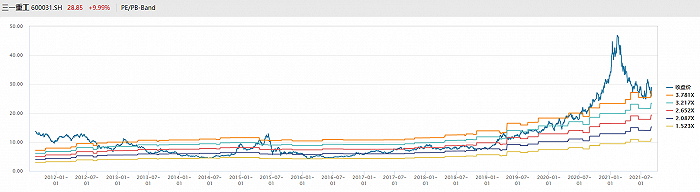

工程机械龙头三一重工(600031.SH)今年二季度扣非后净利润下滑31.22%,当前市净率为3.96倍,依然处于历史估值较高区间。三一重工过去几年通过优秀的业绩不断强化了龙头地位,一些投资者认为三一重工能够穿越此次周期,这导致公司很难出现传统周期股的那种周期大底。

数据来源:Wind,界面新闻研究部

8、调味品

中信调味品行业2021年二季度整体毛利率为36.5%,相比上年同期下滑4.3个百分比。

调味品行业曾长期被视作能够稳定增长的行业,但在原材料涨价和社区团购对价格体系的冲击下,调味品的这层稳定光环已经完全褪去。

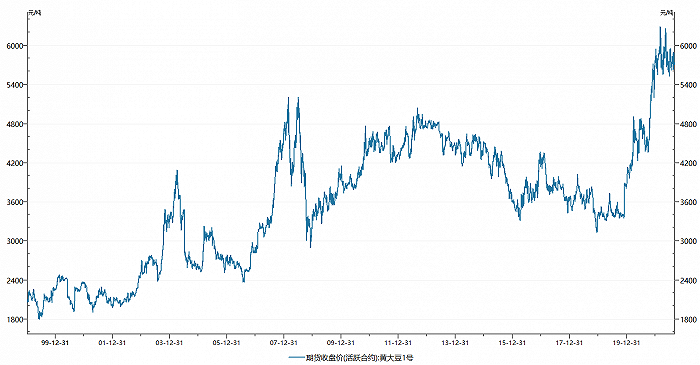

酱油主要原材料为黄大豆,2020年二季度黄大豆价格还在4200元/吨之下,目前黄大豆价格已经涨至近6000元/吨。

数据来源:Wind,界面新闻研究部

调味品龙头海天味业(603288.SH)今年二季度扣非后净利润下滑了15%,估值开启“回归之旅”。对于必需消费品,一般更适合使用市盈率进行估值,目前海天味业市盈率为60倍,高出历史最低的27倍市盈率很多。随着机构报团瓦解,海天味业后续仍有回调空间。

数据来源:Wind,界面新闻研究部

9、小家电

中信小家电行业2021年二季度整体毛利率为27.3%,相比上年同期下滑3.6个百分比。

2020年二季度疫情居家导致小家电销量基数较高,小家电在2021年二季度的收入增长本身就有压力。同时,小家电原材料端如钢、铜、铝、芯片等均有较大涨幅,小家电必备的MCU芯片部分型号涨价达到10倍。

2C端的小家电企业还可以通过涨价或减少折扣等手段化解一部分涨价压力,2B端ODM/OEM企业受到的压力会更大。在涨价难度大的同时,这类小家电企业多为出口型企业,海运价格上涨也有一定影响。

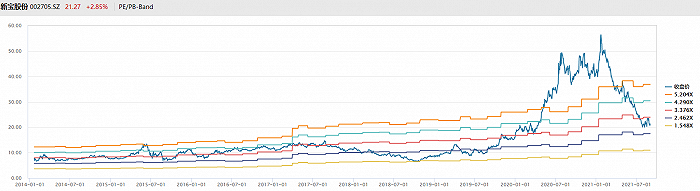

曾经的小家电明星股新宝股份(002705.SZ)今年二季度毛利率相比上年同期下滑近11个百分点,同时人民币汇率上涨因素,扣非后净利润下滑达到61.8%。

目前,新宝股份市净率为3倍,已经回落到上市以来估值中枢以下的水平,但离历史最低的1.55倍市净率还有差距。近年来,随着公司旗下摩飞品牌的成功,投资者对于新宝股份印象已有较大改观,1.55倍的极端市净率难以复现。

数据来源:Wind,界面新闻研究部

10、照明电工

中信小家电行业2021年二季度整体毛利率为26.6%,相比上年同期下滑6.5个百分比。

照明行业主要成本一般包括芯片、塑料、电子元器件等,如果是荧光灯还需使用稀土荧光粉。

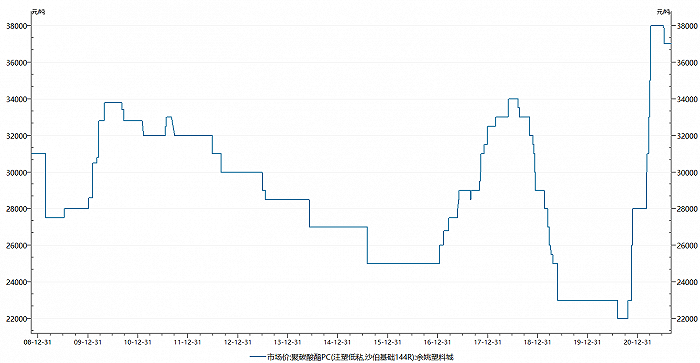

LED驱动芯片是此轮缺芯涨价潮中涨幅最大的品种之一,可用于灯管的PC塑料也有较大涨幅,2020年二季度,PC塑料价格在23000元/吨左右,目前已经涨至37000元/吨左右。

数据来源:Wind,界面新闻研究部

原材料上涨对照明电工的龙头企业毛利率影响不大,公牛集团(603195.SH)、欧普照明(603515.SH)的毛利率基本维持稳定。但二线照明企业压力较大,主要由于他们2B业务较多,难以转嫁成本,如A股市值第二大的照明企业得邦照明(603303.SH)今年二季度扣非净利润下滑近30%。

值得注意的是,照明行业与房地产周期有一定关系,在房地产下行周期中,照明行业估值承压。欧普照明当前市净率为3.3倍,已经处于上市以来历史最低估值。

数据来源:Wind,界面新闻研究部

长期来看,原材料涨价是难以持续的,只要企业现金流健康、低负债,抗过这波周期后,未来机会可能比高估的“宁组合”要大的多。