原标题:天风证券:天然气本轮涨价特殊性强 短期价格支撑足

1.、涨价自七月启动,天然气价格淡季不淡

1.1. LNG价格“淡季不淡”,涨价自7月启动

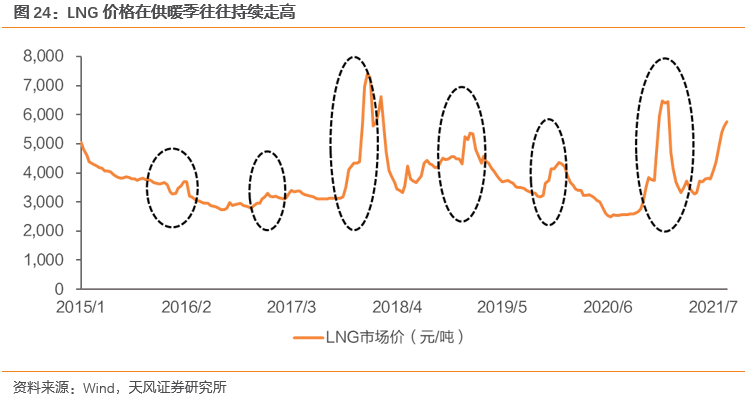

首先,我们对今年以来的全国LNG价格走势进行回溯,整体情况为:供暖季后平稳运行,涨价自7月启动。

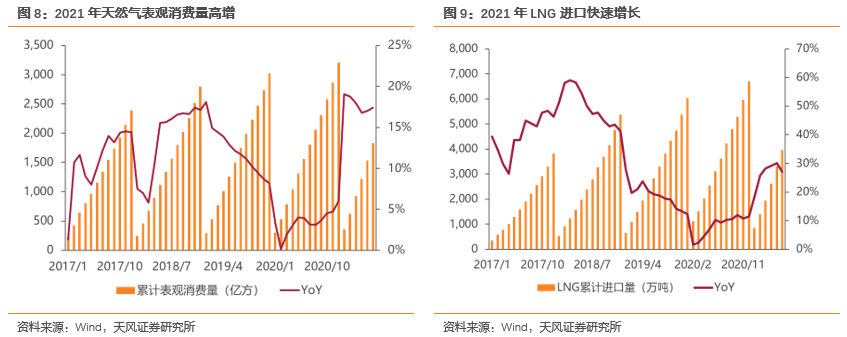

上半年:供暖季结束后平稳运行。年初在冷冬刺激下,LNG市价延续了2020年冬季的高价,一度超过6000元/吨。2月随着供暖季临近结束,LNG价格企稳下行,3至6月稳定运营于3300~3700元/吨。因此,整体来看上半年除了年初外整体价格平稳运行,上半年平均价格(算术平均)为3989元/吨,同比抬升27%,相较2019年上半年甚至有5.1%的下滑。

下半年:鲜明“淡季不淡”特征。下半年以来,虽仍处天然气传统淡季,但LNG价格呈现出鲜明“淡季不淡”的特征,进入7月之后LNG价格快速抬升,7月当月涨幅达30%,8月涨幅18%,两个月累计涨幅52%。截至8月31日,我国LNG市场价达5763元/吨,同比增加122%,相较2019年增加74%。下半年以来,即7~8月平均价同比增加96%,相较2019年增加47%。

1.2. 重要特征:淡季涨价、全球普涨

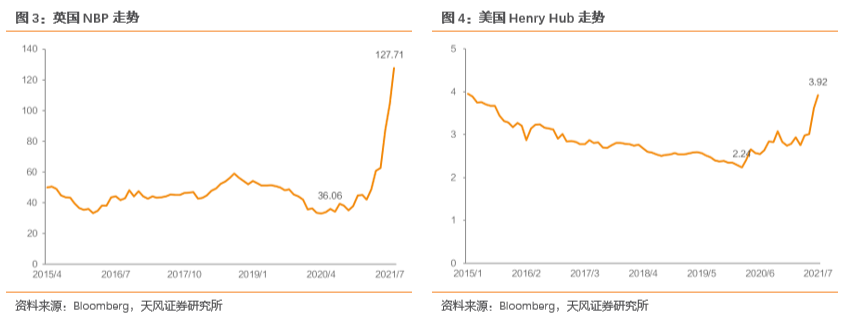

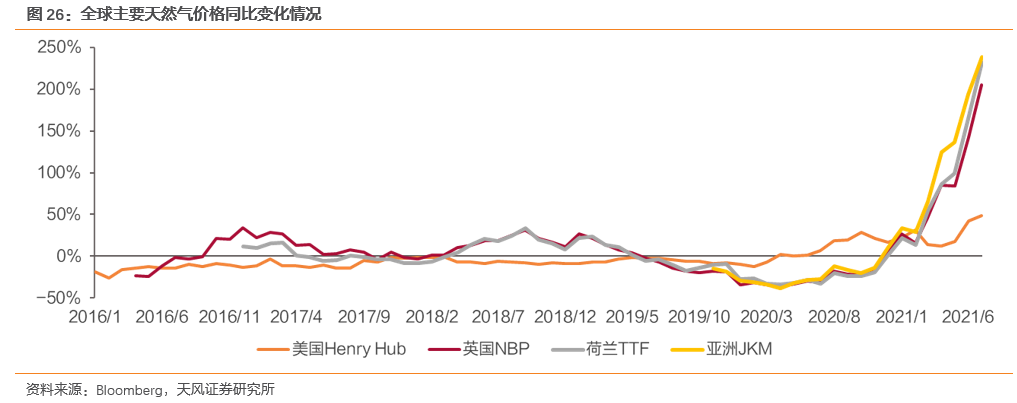

海内外的共振,是此次涨价的重要特征。我们对LNG近五年历史价格进行回溯,前期的两个高点分别在2017年冬季和2020年冬季出现。这一轮的涨价,相较前两次高点而言,第一个特殊点在于淡季涨价,即涨价的启动时点7月为传统的天然气淡季;第二个特殊点在于海内外普涨。

前两轮涨价主要集中在亚太地区,国内LNG价格以及亚太现货指数JKM大幅走高,欧美市场并无太大波动。而此轮涨价为明显的全球共振,无论是代表美国产地价格的HH还是代表欧洲天然气的英国NBP,均创下相当长时间内的新高。

2、 原因分析:旺盛的需求,高企的成本

对于此轮国内气价上涨,我们从供需及进口成本两方面进行分析。

2.1. 供需:需求旺盛,带动LNG进口高增

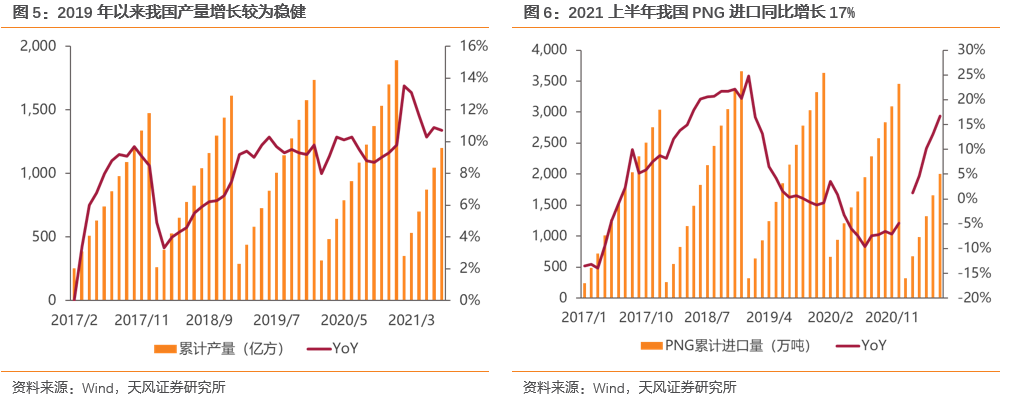

自产及管道气进口稳健增长。自产方面,自2019年增储上产七年行动计划制定以来,以三桶油为代表的上游开采商加大资本开支规模,天然气产量维持在10%左右的可观增速。PNG进口方面,在俄气东线增量支撑下,2021年上半年累计进口量达2004万吨,对应281亿方,同比增长16.7%,较2019年上半年增长8.1%。

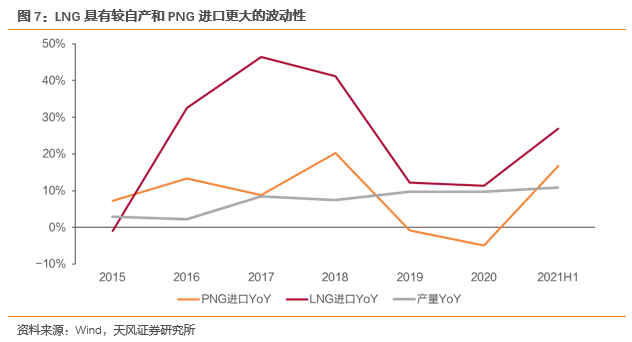

需求旺盛,带动LNG进口高增。在我国天然气三大供给中,LNG进口是最具弹性的一环,短期的需求增量往往可通过灵活的LNG进口满足。因此从数据上看,需求的高增往往对应LNG进口的高增,而在需求的衰减周期下往往LNG进口明显失速。上半年我国天然气表观消费量实现同比17%的高增,对应LNG进口量实现27%的大幅增长。

我们将今年国内需求的高增原因总结为三点:两碳的催化、产业基本盘的稳固、高温的刺激。

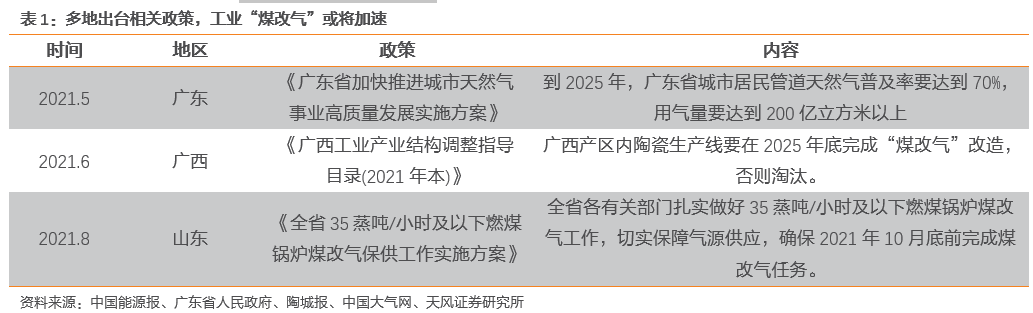

两碳目标下“工业煤改气”节奏加快。以广东省为例,今年5月,广东省发布《广东省加快推进城市天然气事业高质量发展实施方案》,提出到2025年,广东省城市居民管道天然气普及率要达到70%,用气量要达到200亿立方米以上,省生态环境厅表示下一步将继续推进工业“煤改气”工作。煤改气工作的落实,有望带动天然气需求提升,更好地发挥天然气碳减排的作用。

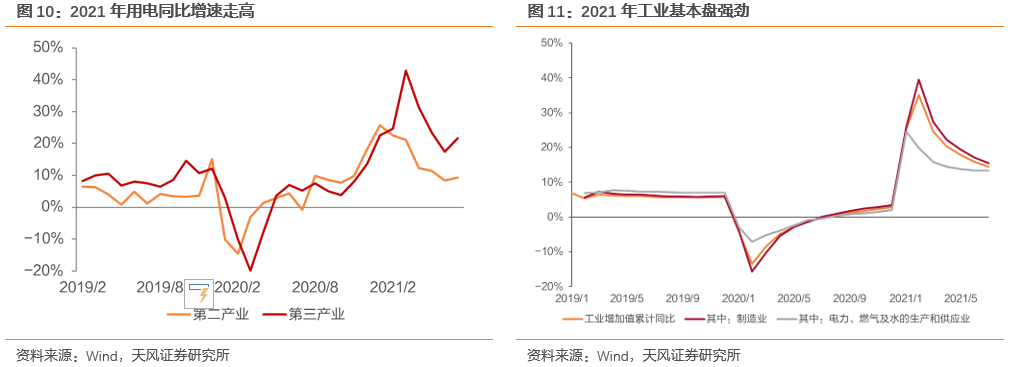

经济处复苏通道,高温进一步催化需求。一季度我国工业增加值同比增速明显高于历史同期,二季度单月增速也均保持在8%以上。上半年,我国用电量达3.93万亿千瓦时,同比增长17.3%,较2019年同期增长15.8%,两年同期平均增长7.6%。

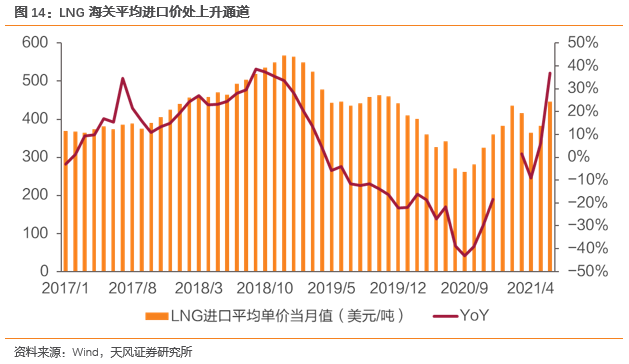

2.2. 成本:国际气价高涨,带动进口成本走高

国际气价的走高持续抬升我国LNG进口成本。国际气价的高低影响到我国LNG进口成本,具体可拆分为现货价格和长协价格。以2020年为例,全年我国LNG现货进口量2717万吨,约计380亿方,占 LNG 进口量的 40.5%,剩余气量以长协形式进口。价格层面,现货价格可参考JKM,长协价格与油价挂钩,可参考JCC。2021年上半年中国LNG现货价及长协挂钩的JCC均呈持续增长的趋势,带动综合进口成本持续抬升。根据海关数据,6月我国LNG平均进口价格为446美元/吨,换算后约为2899元/吨,同比增长37%。

国际气价的大幅走高,我们同样可以从需求、供给以及库存三个角度去理解:

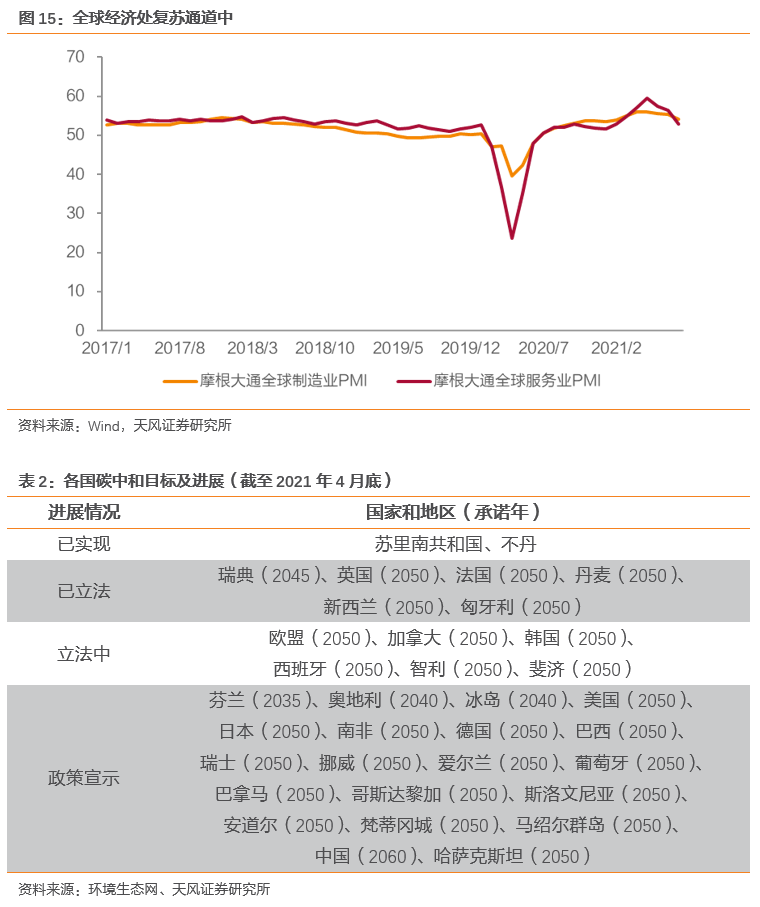

需求:全球经济复苏&全球碳中和提速。一方面,2021年以来,虽疫情有所反复,但整体看全球毫无疑问正处于快速的复苏通道中,这对以天然气为代表的基础能源提供了强劲的支撑。另一方面,全球范围的碳减排、碳中和步伐明显加快,目前已有超过130个国家和地区提出了“零碳”或“碳中和”的气候目标,终端需求从“油”和“煤炭”向“天然气”的切换相对较快,短期催生了需求的实际增长,同时给到了较大的需求增长预期。

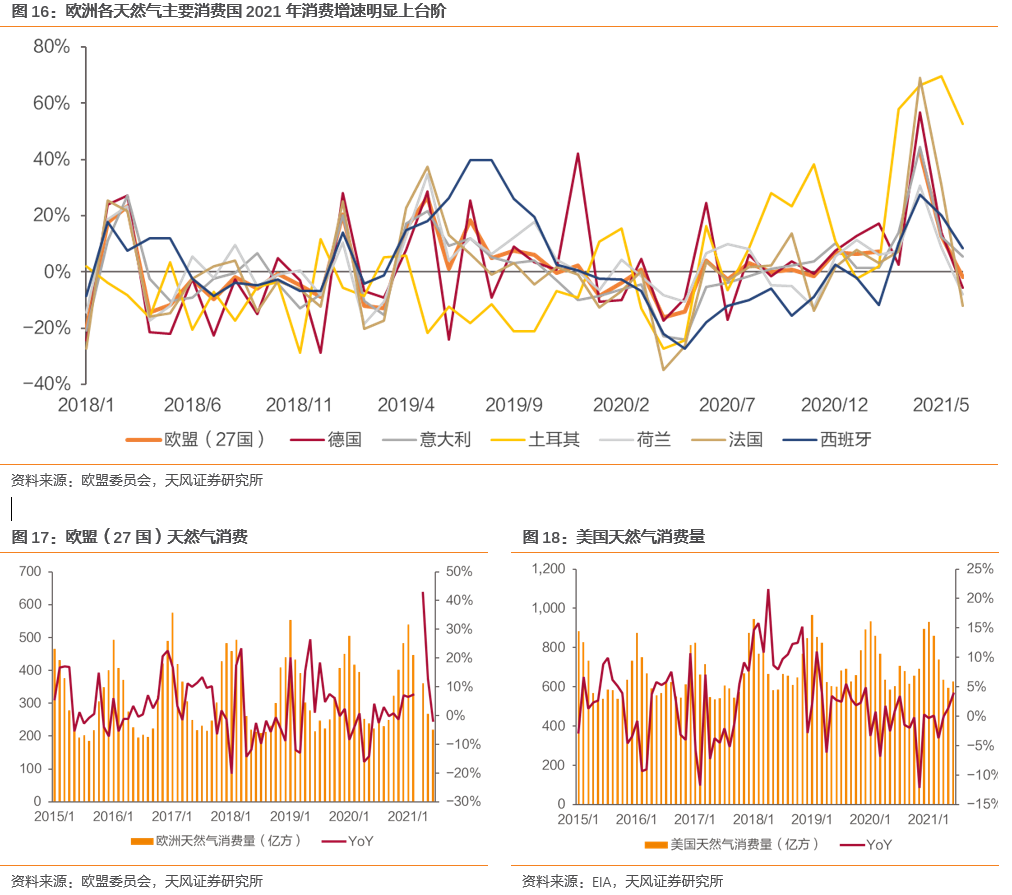

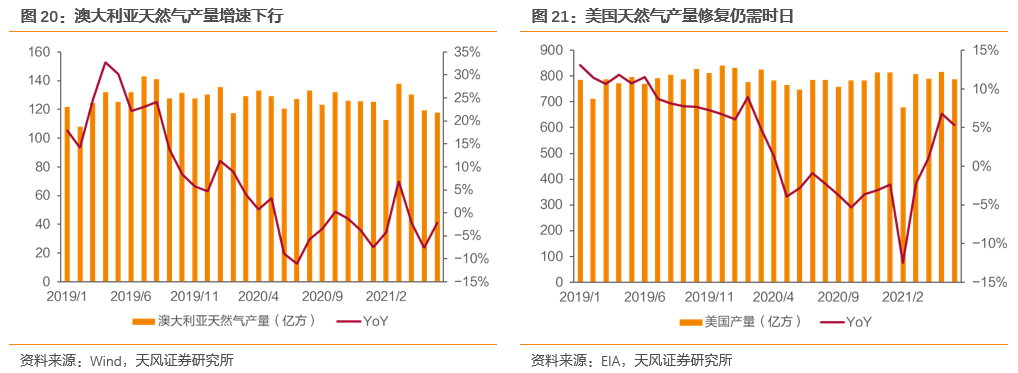

数据上看,全球主要天然气消费地需求明显高增。从具体的消费数据来看,欧洲2021年上半年天然气消费增速明显上台阶,以欧盟27国消费量为例,4月份同比增速高达43%。美国作为天然气消费第一大国,2021年消费量增速同样处抬升通道,同比增速从1月的基本持平抬升至6月的4%左右增幅。

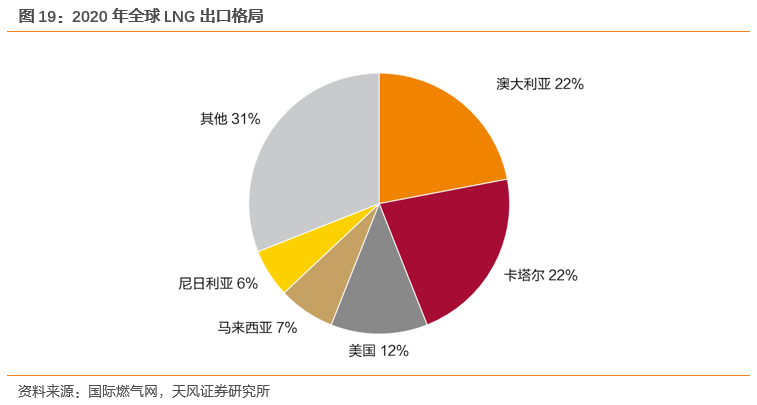

供给:资本开支缩减,产量跟进仍需时日。受疫情影响,2020年全球LNG量价两端表现疲软,大型天然气供应商资本开支意愿明显下降。根据国际能源网新闻,2020年美国38家石油和天然气公司将资本支出向下修订了36%,减少规模达410亿美元。支出削减的很大一部分是减少钻井和完井活动,这使得今年在旺盛需求下供给能力难以跟进。

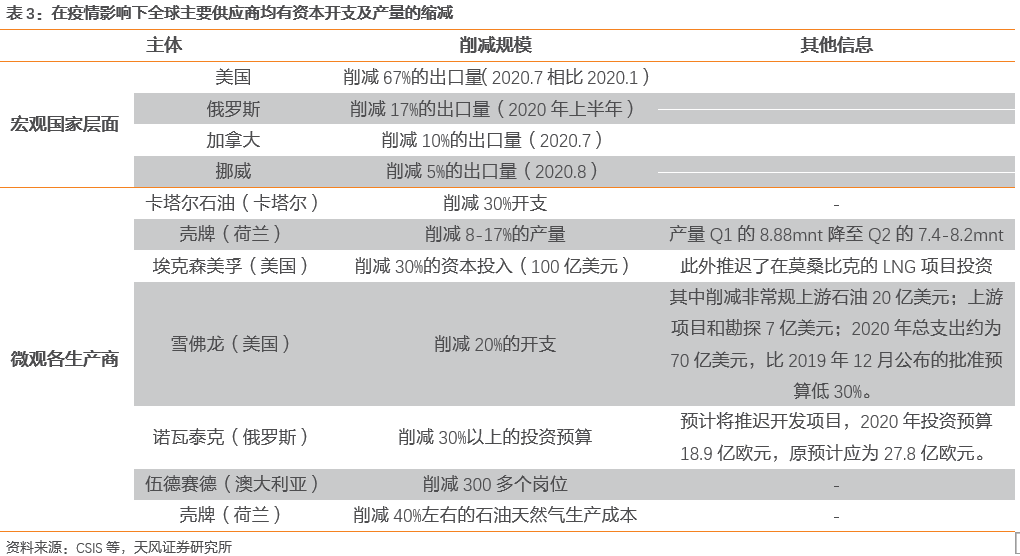

以LNG出口大国澳大利亚及美国为例,2020年以来整体生产规模明显下滑。其中澳大利亚2021年上半年实现天然气产量118亿方,同比疫情年份下滑3%;美国实现产量4695亿方,同比下滑0.7%。

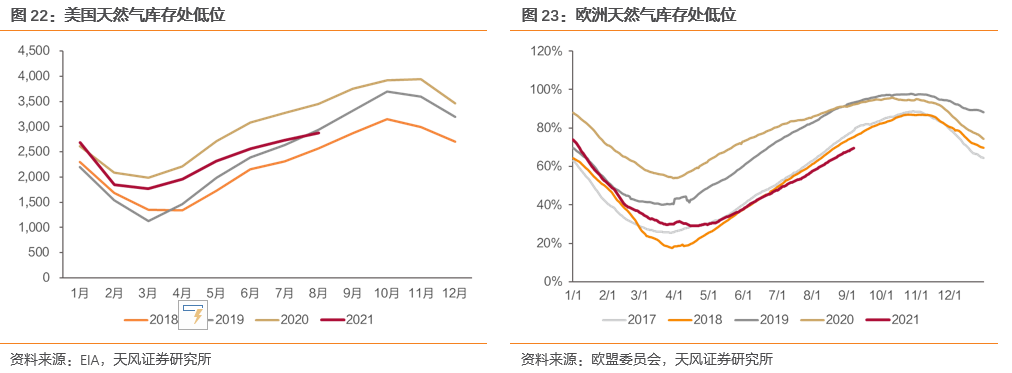

库存:主要消费地低位库存拉动补库需求。储气为天然气供需重要一环,以欧盟为例,2019年总天然气储备工作气量约占天然气消费总量的31.27%。在冷冬、碳中和等带动需求增长,供给难以跟进的背景下,全球主要消费地库存状况低位运行,带动了供暖季前补库需求的增长。美国方面,截至8月27日,地下储气工作气体库存为2.87万亿立方英尺,同比去年降低了5840亿立方英尺,降幅达17%。欧洲方面,截至9月7日,储气比例为69.5%,2019、2020年同期水平为93.4%、92.3%,库存已经降至2017年以来同期最低水平。

3、展望:短期-冬季上浮,中长期-中枢上移

3.1. 短期:供需全年紧张,供暖季气价看涨

经验上看,临近供暖季价格支撑较足。上半年,我国天然气市场在旺盛需求及高企成本的推动下,呈现出鲜明“淡季不淡”特征。下半年临近供暖季,从历史经验上看,供暖以及前期的补库需求将会短期快速抬升天然气需求量,因此供暖季及前期补库阶段往往天然气价格支撑较足,会有一段平稳抬升期。若天气出现极端寒冷的情况,在更大的需求增量下价格或产生快速抬升,即2020年冬季的情况。

此外,我们基于上半年供需数据,建立全年天然气供需平衡表,以判断下半年供需端对价格的支撑性:

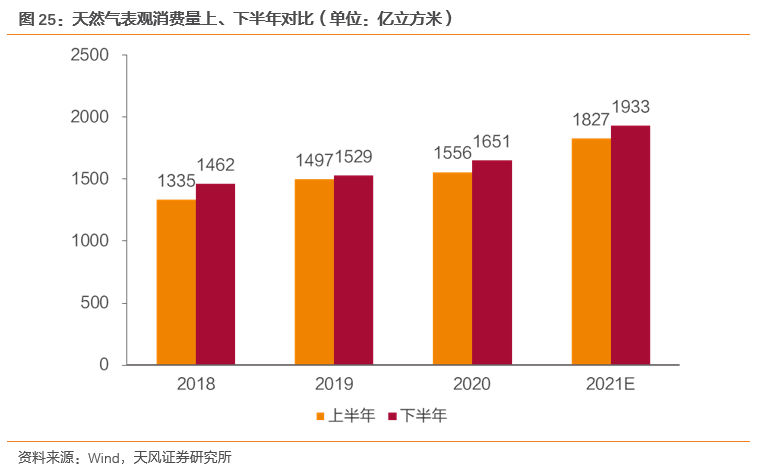

需求端:消费方面,我们参考近三年上下半年的用气需求比例,预计今年下半年天然气表观消费量实现1956亿平方米,同比增加17.9%,对应全年实现表观消费量3807亿方,同比增加17.1%。出口方面,参考上半年增速,预计全年实现出口量432万吨,对应约60亿方。

供给端:天然气供给主要包含国内产量、LNG进口量、PNG进口量三部分,假定它们2021年下半年增速与上半年相同,其下半年则分别为1043、629、279亿方。全年实现产量2088亿方,同比增加10.6%;LNG进口量1186亿方,同比增加26.2%;PNG进口量560亿方,同比增加15.8%。

供需:我们以供需两侧量的比例表征供需平衡情况,上半年供需比例约1.003,下半年为0.9802。因此短期来看,预计下半年我国天然气供需仍将维持紧平衡。

3.2. 中长期:两碳背景下,气价中枢或将上移

海内外共振,此次涨价特殊性极强。本轮涨价相较于我国前几轮LNG涨价而言,海内外的普涨是一大特征,背后的重要共性原因在于全球碳中和的提速。在碳减排的大背景下,全球范围内的天然气需求增长中枢或有抬升,这将给供暖季结束后的LNG价格中枢带来抬升。

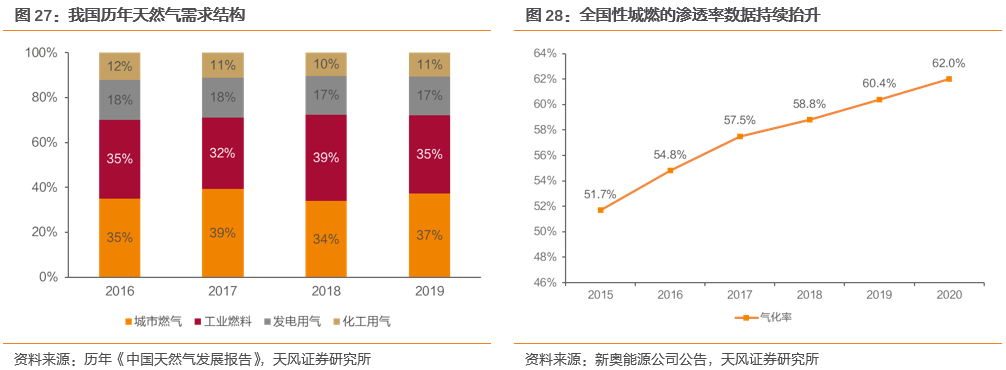

具体来看,工业燃料、发电用气或为超预期的点。根据国际能源局等每年编制的《中国天然气发展报告》口径,天然气下游需求大致可分为以下四个板块:城市燃气、工业用气、发电用气和化工用气,2019年这四大需求占比分别约为37%、35%、17%、11%。

城市燃气主要包括居民及商业用气,在每年1个百分点左右的渗透率的提升以及城乡煤改气的持续推进下,将维持稳定增长。化工用气一方面占比较小、贡献增量有限,另一方面受相关化工行业周期性影响,成长性并不显著。

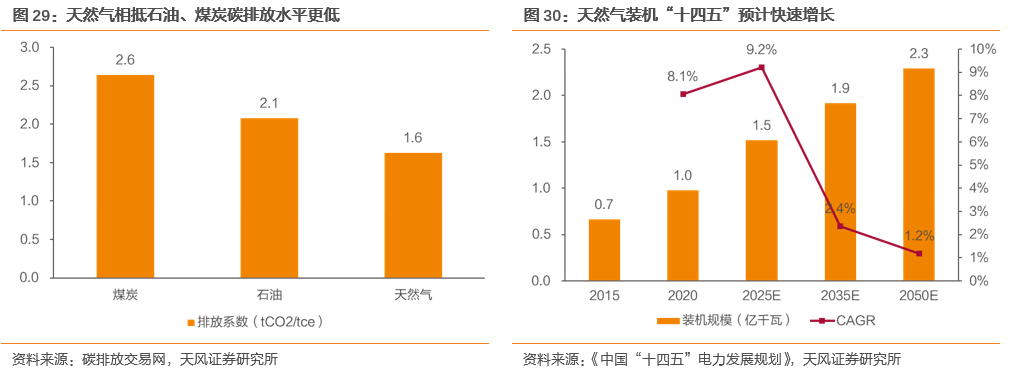

工业燃料方面,在两碳目标下,天然气对燃煤锅炉的替代,即“工业煤改气”或将提速,且天然气综合能源项目“减排+可再生能源协同”作用突出,预计将为天然气在工业燃料中的应用提供增量。发电用气方面,在光伏、风电不稳定性仍存,煤电装机缩减的背景下,气电的成长性在碳达峰过程中或将凸显,预计2025、2035年气电装机将达到1.5、1.9亿千瓦,十四五期间复合增速将达9%。因此,综合四大需求分析,城市燃气需求增长稳健,工业燃料、发电用气或将提供突出增量。

因此,我们判断在此轮天然涨价过后,十四五、十五五期间天然气市场化价格中枢存在抬升基础。

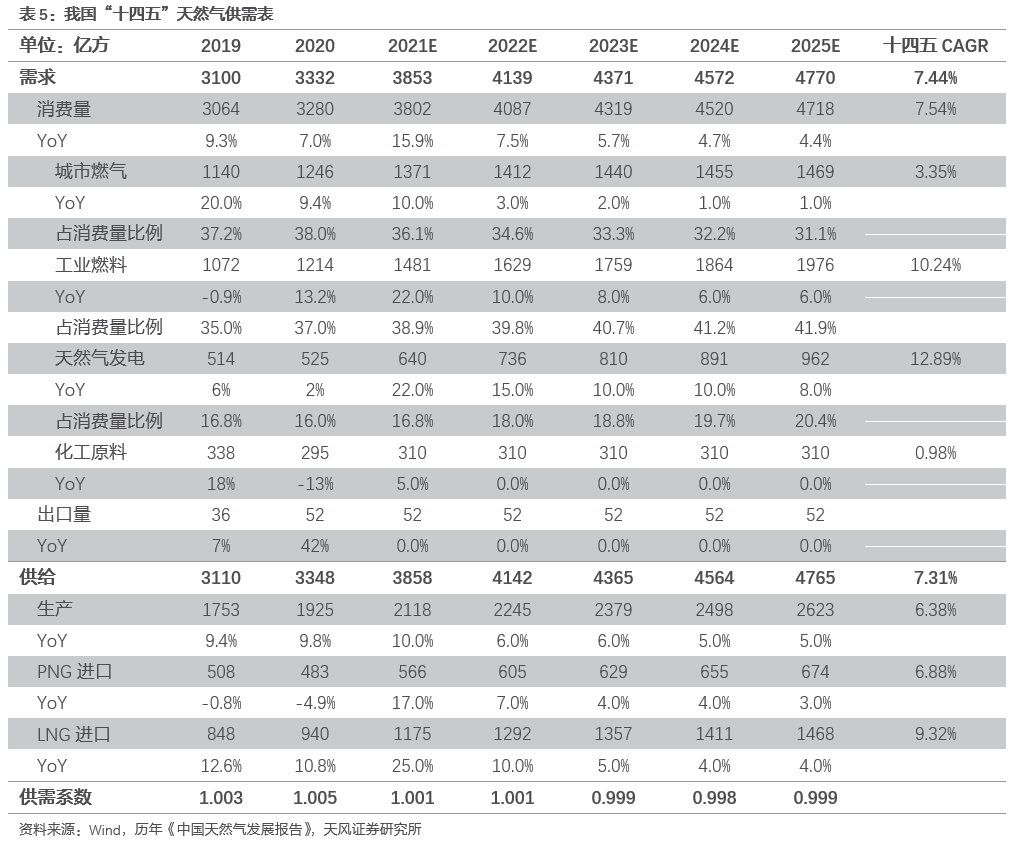

我们建立“两碳”背景下我国十四五天然气供需平衡表,关键假设包括:

需求:十四五期间消费量CAGR达8%,2025年天然气消费量可超4700亿方,其中:

城市燃气方面,随着天然气普及率的提升,城燃板块消费量预计将稳健增长。2020年同比增长9.4%至1246亿方,预计十四五期间复合增速为3.4%;工业燃料方面,在两碳大背景下,“工业煤改气”或将超预期,进而带动工业燃料板块消费量维持可观增速,预计十四五期间复合增速为10.2%;天然气发电方面,气电具备较强调峰能力,且相较煤电而言减排属性更强,预计十四五末天然气发电将实现装机规模1.4~1.5亿千瓦,带动十四五期间发电用气CAGR达12.9%;化工原料方面,需求相对较平稳,假设十四五期间CAGR为1%。

供给:十四五期间供给CAGR达7.3%,2025年天然气总供给能力达4765亿方,其中:

自产方面,在增储上产七年计划下,预计产量CAGR为6.4%;LNG进口方面,我国接收站仍处快速建设阶段,预计十四五末接收能力将达1.4亿吨,将为LNG进口的增长提供基础,预计十四五期间CAGR达9.3%;PNG进口方面,弹性相对较小,十四五期间主要增量或由俄气东线带来,预计CAGR达6.9%。

4、投资建议:LNG涨价对产业链各环节影响各异

本轮LNG涨价较为特殊,淡季涨价、全球共振、涨幅较大,中短期我们认为供暖季及前期补库阶段价格仍存支撑,中长期LNG市场价中枢或将上移。由于商业模式存在巨大差异,LNG涨价对于产业链的不同环节而言,影响具有一定的差异性。

4.1. 上游:盈利弹性较大

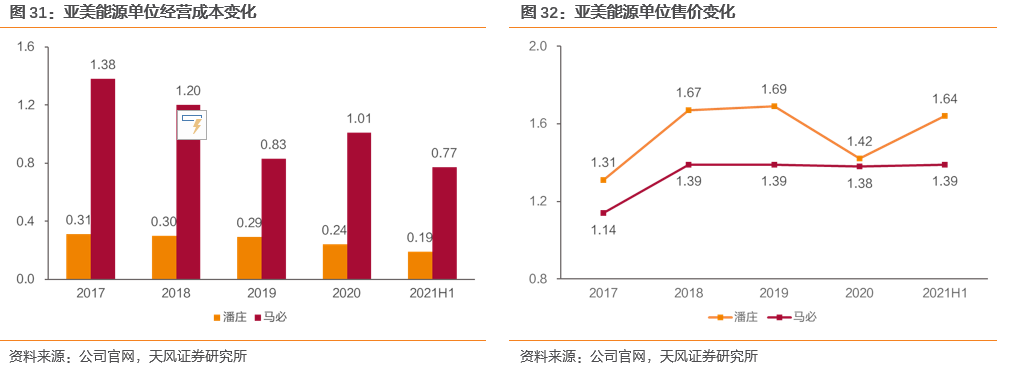

对于上游气源标的而言,LNG大幅涨价或将带动售价端平均价格走高,但成本端相对固定。以煤层气开采商亚美能源为例,收入端来看,在LNG价格上涨的驱动下,上半年潘庄区块单位售价同比增加15.5%,下半年在价格持续走高的驱动下,公司平均售价有望继续抬升。而成本端,随着气量规模的持续扩大,单位经营成本不断优化,上半年潘庄、马必区块单位成本相较20年全年分别下降0.05和0.24元/方。因此,气源标的盈利能力有望在涨价大背景下持续走高,具体标的建议关注【新天然气】【蓝焰控股】。

4.2. 中游:价差边际改善

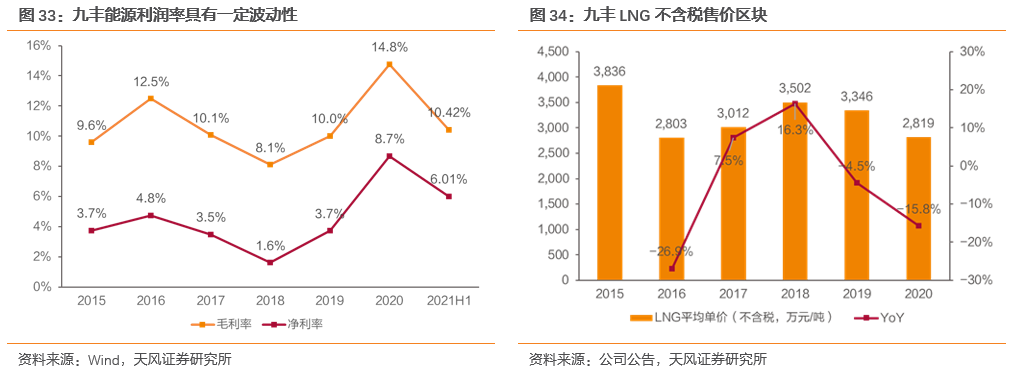

对于中游贸易商而言,销售端价格或受LNG价格走高带动而持续走高,但由于此次涨价海内外共振,成本端进气价格也受到了一定程度的影响。就上半年来看,LNG贸易商的盈利能力受到一定的压制。但下半年看,售价端价格锚定LNG市场价持续上涨,成本端长协占比提升,涨幅较为温和,因此边际上看毛差有望改善。具体标的方面,建议关注【九丰能源】【广汇能源】【新奥股份】。

4.3. 下游:一体化优势明显

对于下游城市燃气标的而言,LNG涨价或抬升进气成本,从而对售气毛差产生压制。以新奥能源及深圳燃气为例,新奥能源上半年毛差同比下滑了0.05元,深圳燃气售气业务毛利率同比下滑近10个百分点。因此,中短期LNG涨价对于下游城燃而言压力较大,中长期看,在LNG中枢上移趋势下,一体化、需求规模大的城燃标的具备长期毛差稳定的优势。具体标的方面,建议关注【新奥股份】【新奥能源】【深圳燃气】。

5、风险提示

国内气价超预期波动:国内天然气市场化价格受国内供需及国际气价共同影响,具有较强的波动性。由于国内供需及国际气价均有极多的影响因素,具有相当程度的不可预测性,其大幅波动将影响燃气标的毛差或盈利水平。

国际气价大幅抬升:国际气价影响因素复杂,若超预期抬升,将持续抬高国内进口贸易商盈利水平,并且对城燃标的毛差产生压制。

下游需求受高价抑制:高气价或对下游部分需求产生抑制,因而虽相关标的价的层面受益,量的层面或将受损。