来源:第一财经

本文字数:1935,阅读时长大约3分钟

导读:三条红线+三项原则,证监会为“市值管理”划边。

作者 | 第一财经杜卿卿

到底什么是合法的“市值管理”?

上市公司释放利好托股价算不算?遇到负面信息进行危机公关算不算?大股东与外部机构联合拉抬股价算不算?市值管理与股价管理又有何区别?……

有关什么是“市值管理”,业内一直存有争议。“市值管理”边界不明,意味着“伪市值管理”边界不清,许多上市公司和机构的行为处于“灰色地带”,投资者识别起来也较为困难。

有关市值管理边界的争议,在今年5月份由“叶飞爆料门”引发的“伪市值管理”专项打击期间达到高潮。

彼时有法律专家提出,从实践来看,区分市值管理与操纵市场边界的现实意义没有想像中那么重大,因为多数的“伪市值管理”并非处于法律认知模糊地带,而是属于“一眼假”,并不需要精深的法律专业知识即可分辨。“但是,从法律角度对两者作出界分非常必要,尤其是,在运用再融资、分拆分立、股份回购等资本运作工具时,如何避免触碰操纵市场的“高压线”,还有待于进一步明确的监管政策予以规范和指引。”国浩律师(上海)事务所资深顾问黄江东称。

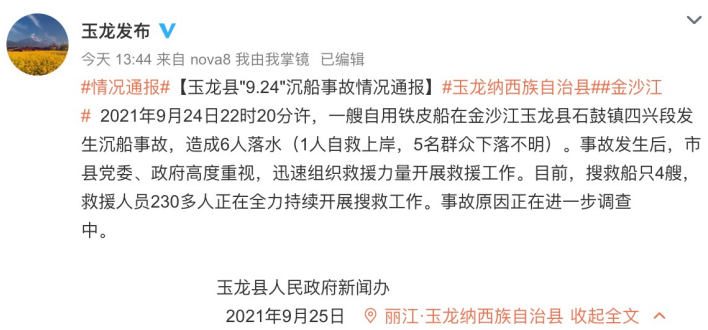

9月24日,上述问题得到了解答。证监会在通报叶飞系列案件调查进展时表示,市值管理的根本宗旨是要提高上市公司质量,同时,证监会提出了“三条红线”和“三项原则”,这六项内容为监管层认可的市值管理,划出了较为清晰的边界。

“三条红线”,一是严禁操控上市公司信息,不得控制信息披露节奏,不得选择性信息披露、虚假信息披露,欺骗投资者;二是严禁进行内幕交易或操纵股价,牟取非法利益,扰乱资本市场“三公”秩序;三是严禁损害上市公司利益及中小投资者合法权益。

“三项原则”要求更为具体,是指主体适格、账户实名、披露充分。

首先,主体适格,即,市值管理的主体必须是上市公司或者其他依法准许的适格主体,除法律法规明确授权外,控股股东、实际控制人和董监高等其他主体不得以自身名义实施市值管理。

其次,账户实名。直接进行证券交易的账户必须是上市公司或者依法准许的其他主体的实名账户。

第三,披露充分。必须按照现行规定真实、准确、完整、及时、公平地披露信息,不得操控信息,不得有抽屉协议。

上述要求在实操性上仍值得探讨,但对于明确市值管理边界而言,依然有重要意义。

上市公司热衷市值管理有其深厚背景,在资本市场“以市值论英雄、不以利润论英雄”的氛围之下,市值被认为是衡量企业价值的最好标尺,其不仅能反映企业当下的经营业绩,同时还能体现企业未来的成长潜力。

据黄江东总结,进行市值管理,一可以满足上市公司的发展需要,使企业经营目标从利润最大化向企业价值最大化演进;二可以拓展公司的融资渠道,市值直接反映了上市公司对社会资本的吸纳能力,在很大程度上决定了公司的融资规模和融资成本;三可以扩大上市公司的市场影响,市值越大,其并购和产业整合的能力就越强,更易抢占市场制高点。

不过,早在2015年,以市值管理之名、行操纵市场之实的现象就受到了监管层的高度关注。

当时保代培训会上曾传出,监管层酝酿出台市值管理指导意见的消息,但之后意见迟迟未有出台。

之后每年监管部门都会强调要规范进行市值管理。

2016年,证监会在年初的监管工作会上提出,“上市公司要立足于公司价值持续增长进行市值管理,坚决不搞伪市值管理、真欺诈操纵”。

2017年,证监会再强调,“上市公司实际控制人、董事长是公司治理的主导力量,应当自觉依法合规经营,聚焦做强做大实体主业,要坚决摒弃’上市圈钱’的错误观念,远离“伪市值管理”的非法行径,切勿心怀侥幸”。

2018年,证监会查处蝶彩资产、谢风华与阙文斌合谋操纵恒康医疗股票案,之后向市场强调称,该案的严肃查处再次为上市公司大股东、实际控制人及市场机构划定醒目“红线”,警醒各方远离“伪市值管理”。

2019年,证监会查处金利华电董事长、实际控制人赵坚与公司原财务总监楼金萍、配资中介朱攀峰合谋操纵市场案,并再次向市场强调,以“市值管理”之名行操纵股价之实严重违反证券法规,大股东、实际控制人及市场机构相关各方应远离“伪市值管理”。

而此次“叶飞爆料门”系列案件,再次将明确市值管理边界的紧迫性推到顶峰。

9月24日,宣布“三条红线+三项原则”,证监会正式为“市值管理”划边。

证监会还表示,将进一步构建全方位监控、高效率查办、多部门协作、立体式追责的综合执法体系,依法从严打击以市值管理为名、行操纵市场之实等违法违规行为。一方面,密切关注市场动态、账户联动、异常交易,重拳打击操纵市场、内幕交易等违法违规行为,加强行刑衔接,强化执法威慑。另一方面,完善相关信息披露制度,进一步提高市场透明度和有效性,积极为上市公司创造有利于长期价值提升的政策环境。