原标题:张涛:美债收益率曲线形态变化反映出什么市场信息

图片来源:视觉中国

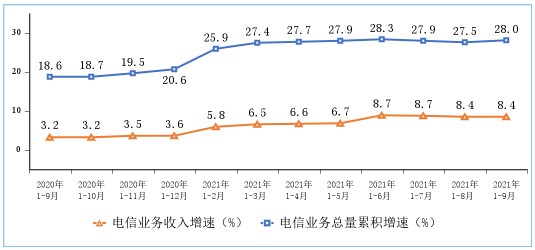

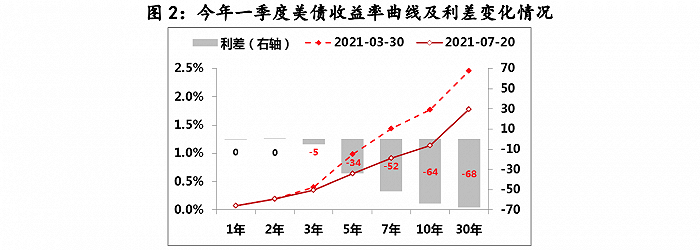

图片来源:视觉中国自7月20日触及前期低点之后(10年期美债收益率最低降至1.138%), 10年美债收益率开始持续回升,至10月21日再次向上突破1.7%,最高触及1.705%,这已经是10年美债年内第二次突破1.7%。与此同时,7年以内的各期限美债收益率则均创出年内新高,即9月份美联储议息会议之后,美债收益率曲线的形态发生了明显变化,其背后又反映出怎样的市场信息呢?

数据来源:Wind

今年一季度,10年期美债收益率由年初0.93%快速上行,于3月末最高升至1.77%上方,之后10年期美债收益率转入4个月的下行阶段,7月中旬最低降至1.138%;与此同时,3年以上的各期限美债收益率均同步下行,而且期限越长,收益率下行幅度越大,此变化反映出市场对美国经济前景存有担忧,加之期间美联储不断强化通胀是“暂时性”的预判,市场通胀预期迟迟没有得到政策面的确认。

数据来源:Wind

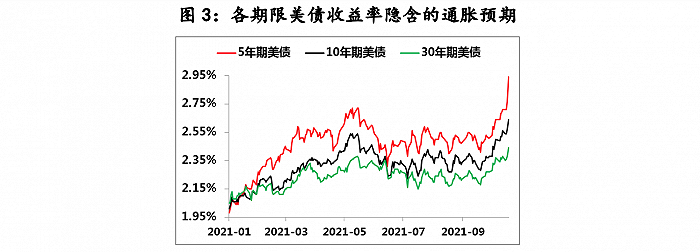

但是伴随美联储对于年内启动Taper的不断明确,尤其是9月份议息会议之后,中短期美债收益率明显加快了上行速度,反映出市场已经开始提前交易美联储的政策调整,而美联储点阵图显示的加息时点的前移,更是强化了市场情绪,加之越来越多的联储官员开始担忧通胀的持续时间,而鲍威尔本人也对“暂时性”通胀的说法进行了修正,在部分得到政策确认之后,市场预期开始不断自我强化,9月中旬以来,5年期美债收益率隐含的通胀预期快速上升,并于10月21日创出2.94%的历史新高,而造成文初提及的美债收益率曲线形态变化的主要原因,就是市场通胀预期的自我强化。

数据来源:Wind

既然美债收益率曲线形态变化的主因是市场通胀预期,那么后期美债走势及收益率曲线形态也就自然仍会受到市场通胀预期变化的影响。

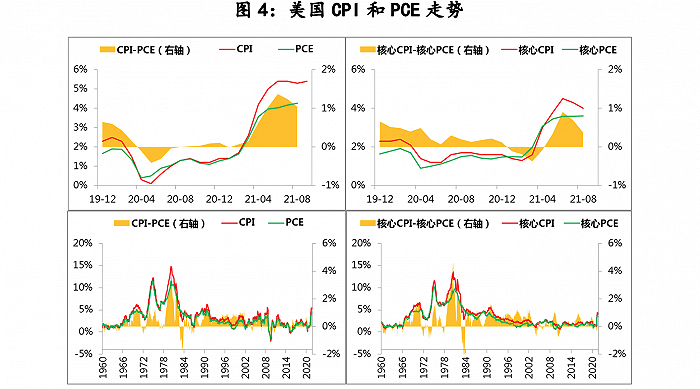

在影响通胀预期的诸多因素中,除了美联储对通胀形势的预判之外,通胀指标的变化无疑也是极为重要的因素。自今年5月份美国CPI突破5%之后,美国CPI与PCE(个人消费支出)的差值就持续在1%以上,已大幅高于该差值历史均值的0.4%,同期的核心CPI与核心PCE的差值虽然还未明显偏离0.5%的历史均值,也有加速扩大的苗头。如果代表物价情况的CPI涨幅持续高于代表消费支出的PCE涨幅,那么一定会进一步强化甚至是恶化市场的通胀预期。

数据来源:Wind

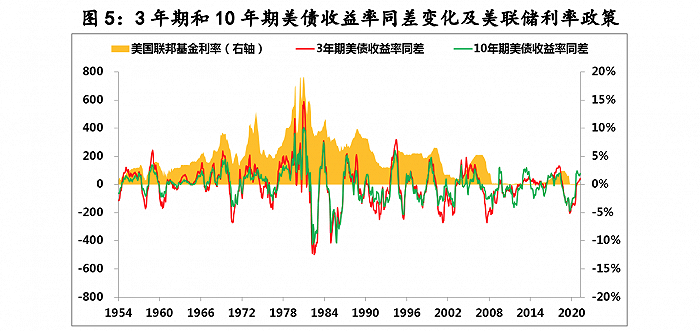

如果观察3年期和10年美债收益率的同差变化(当期收益率与上年同期收益率的差值),9月份以来,3年期美债收益率同差呈现了快速扩大的苗头,同差均值已经由6月份的17BPs扩大至当前的60BPs,而同期10年期美债收益率同差的变化幅度则十分有限,仅仅由6月份的80BPs扩大至当前的85BPs。由于3年期美债收益率更多受到美联储利率政策变化预期的影响,因此,3年期美债收益率同差扩大意味着市场关于美联储加息的预期正在增强,即市场认为美联储不会对通胀无动于衷的。

数据来源:Wind

综上,三季度以来,美债收益率曲线形态变化的背后,反映出市场和美联储关于通胀形势预期博弈,但由于美联储在新政策框架下更加侧重了就业和更能容忍通胀,所以美联储大幅提高了对市场通胀预期的确认门槛。由此,如果后期美国实际通胀数据越高,市场与美联储的预期差就越持续,相应美债收益率曲线形态也还将持续调整。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemain.com。)