作者:何明俊

“缺芯”改善,电池供应仍偏紧

下游产销两旺,上游加班加点。

12月8日,全国乘用车市场信息联席会(下称“乘联会”)发布数据显示,11月新能源乘用车批发销量达到42.9万辆,环比增长17.9%,同比增长131.7%;1-11月新能源乘用车批发280.7万辆,同比增长190.2%。11月新能源乘用车零售销量达到37.8万辆,同比增长122.3%,环比增长19.8%;1-11月新能源车零售251.4万辆,同比增长178.3%。11月新能源车国内零售渗透率达20.8%。

这是国内新能源车零售渗透率首次突破20%的关键指标。与此同时,乘联会报告亦指出,三季度汽车芯片供给的至暗时刻已经过去,原预计芯片供给改善促使生产回升到去年11月水平,可实际环比增长14%左右。这意味着,芯片供应虽然仍未回到去年水平,但“缺芯”现象已展现出改善信号。

“出现‘缺芯’一方面是因为产能不足,另一方面是疫情导致芯片工厂开工受到影响,因此未来疫情反复可能会对芯片的供应形成影响。”12月9日,中国银行研究院研究员王梅婷向时代周报记者表示。

相比之下,动力电池的供应问题却依然未能解决。“动力电池产能受限、供应不足的最大原因,就是今年新能源汽车市场发展太快。下游车企订单增长过急,导致上游供应商产能供应不上。其次就是上游原材料的供给,比如疫情影响部分原材料的海外原产地。”12月9日,江西新能源科技职业学院新能源汽车技术研究院院长张翔在接受时代周报记者采访时说。

“缺芯”情况改善,电池供应仍偏紧

芯片,是新能源汽车的“心脏”。国家统计局数据显示,2021年1-11月,国内一共生产了2975亿颗芯片,同比增长40.2%;11月单月生产300亿颗芯片,同比增长22.2%。由于新能源汽车中多个系统都需要用到芯片,因此“缺芯”现象出现改善信号,对新能源汽车行业是一个重大利好。

然而,在芯片供应问题得到改善的同时,新能源汽车的“第二个心脏”——动力电池的供应问题却依然未能解决。

近日,新能源汽车品牌小鹏汽车(XPEV.NYSE)公开表示,受疫情影响,行业面临着磷酸铁锂电池供给的极度紧张,给小鹏P7 480E/N车型的生产带来了极大的不确定性,造成480车型订单无法在下定时的预计交付周期内及时交付。此外,有媒体报道,长安新能源汽车因动力电池和芯片采购方面遇到问题而出现延迟交付。

延迟交付的背后,是新能源汽车产销两旺。

小鹏汽车11月交付量为15613辆,同比增长270%,连续3个月交付量过万;理想汽车(02015.HK)11月交付量为13485辆,同比增长190.2%;蔚来汽车(NIO.NYSE)11月交付量为10878辆,同比增长105.6%。二线新势力方面,哪吒汽车11月交付量为10013辆,同比增长372%;威马汽车11月交付量为5027辆,同比增长66.6%。

“目前新能源的销量受政策因素影响较大,购置税、牌照、补贴等一系列政策同时起作用,原本要到2025年才达到20%的指标,结果今年就达到了,发展明显比规划快。”张翔对时代周报记者表示,预计2022年对新能源汽车的政策可能会收紧。

王梅婷认为,新能源汽车零售渗透率超过20%,意味着新能源汽车在汽车市场上已经取得了举足轻重的位置。“随着新能源汽车占比提高,将带动充电桩等基础设施布建,反过来又会加速新能源汽车的销售,形成良性循环。”她对时代周报记者说。

新能源汽车终端销售加速,导致动力电池供应紧张局面难以得到缓解。

宁德时代(300750.SZ)、比亚迪(002594.SZ)、中航锂电、国轩高科(002074.SZ)是今年以来国内装车量排名靠前的动力电池企业。上月底,宁德时代曾发布“春节坚守岗位”计划,鼓励员工坚守岗位并给予4000元以上的坚守岗位奖励。这从侧面印证了动力电池供不应求的情况,动力电池企业正开足马力生产尽力保障交付。

据咨询机构SNE Research数据,受疫情影响,2020年全球动力电池装机量为137GWh,增速下滑至17%,但2021年全球动力电池装机量重回高增长态势。中信证券研报指出,新能源汽车市场的蓬勃发展将对动力电池需求量产生直接拉动。该机构亦预测,2021年全球动力电池装机量将达289GWh,同比增长111%;预计到2025年全球动力电池需求量将增长至1380GWh。

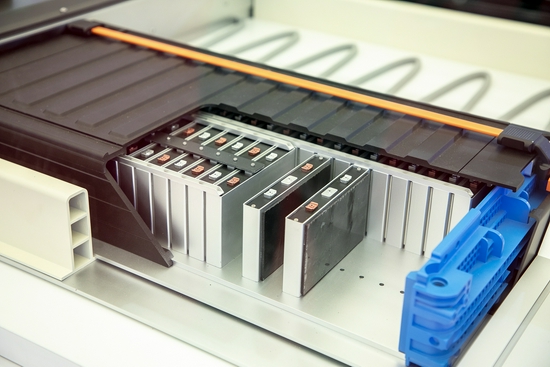

(2021年6月29日,上海,实拍第五届上海国际车轮技术展,动力电池,电动汽车电池包,电池模块。图片来源/视觉中国)

(2021年6月29日,上海,实拍第五届上海国际车轮技术展,动力电池,电动汽车电池包,电池模块。图片来源/视觉中国)快速扩产难挡股价低迷

动力电池供不应求,锂电原材料价格继续持续攀高。据上海钢联数据显示,12月8日,部分锂电材料报价再度上涨,电解钴涨10000元/吨、镍豆涨1400元/吨。据通联数据显示,12月9日电池级碳酸锂报价22.2万元/吨。

“新能源汽车市场从部分限购城市逐步向更广阔的市场倾斜。”王梅婷对时代周报记者称表示,由于新能源汽车快速扩张,目前市面上储能产能相对不足,磷酸铁锂电池和三元锂电池的产能和价格都受到上游钴、镍等金属价格上涨的影响,预计三元电池价格居高不下的情况会持续较长时间。

中信证券研报指出,三元材料受原材料价格上涨影响,成本大幅抬升,竞争优势弱化。磷酸铁锂电池的性价比优势突出,且“刀片电池”“CTP”等电池制造技术的出现弥补了能量密度领域的劣势,未来有望与三元电池技术路线保持长期共存的局面。

上游原材料持续涨价,价格压力已传导至中游。据时代周报记者不完全统计,部分动力电池企业已在10月中旬陆续发布调价函。

比亚迪上调C08等电池产品价格,产品含税价格在先行的Wh单价基础上,上涨幅度不低于20%。鹏辉能源(300438.SZ)决定所有新订单将执行大宗联动定价,上调幅度视各产品材料占比及涨幅而定,报价每周实时更新,此外还将对未提货的订单重新议价并全面缩短账期。

宁德时代方面也向时代周报记者确认,随着今年大宗商品涨价,公司主要金属材料价格上涨,在成本端造成一定的压力。公司亦通过与产业链达成深度合作等方式,以降低生产成本和原材料成本。

为了满足下游旺盛需求,不少动力电池企业选择快速扩产。据时代周报记者了解,全球主要动力电池厂商都制定了大规模的扩张计划,动力电池产能迈入“TWh”时代,如2025年宁德时代产能将达627GWh,比亚迪产能将达180GWh,亿纬锂能(300014.SZ)、中航锂电和国轩高科则分别将达到186GWh、88GWh、48GWh。

在扩产计划尚未完成之前,动力电池行业或将保持供应紧张的状态。“目前为止,动力电池行业还没有出现普遍涨价现象。”张翔预计,在原材料价格持续涨价的情况下,明年各大动力电池企业可能会全面开始涨价。

然而,行业高景气无法阻挡二级市场下跌。12月9日,动力电池板块继续低迷。宁德时代报收633.80元/股,跌0.81%;比亚迪报收299.50元/股,跌0.43%;亿纬锂能报收135.47元/股,跌1.28%;国轩高科报收56.95元/股,跌1.93%。(时代在线)