《科创板日报》(上海,记者 张洋洋)讯,折戟科创板IPO之后,京东科技或将改道港交所。

1月24日晚间,有消息称,京东科技计划于2022年在港IPO,募资10亿至20亿美元。

据悉,京东科技正在与美国银行、中信证券和海通国际合作推动上市事宜,京东科技可能会在上市前进行一轮上市前融资。

对此,《科创板日报》记者向京东方面求证,对方表示不予置评。

同日,证监会公布了京东科技《境外首次公开发行股份(包括普通股、优先股等各类股票及股票的派生形式)审批》进度,目前已进入接收材料阶段。

折戟科创板

京东科技融合了原京东数科及云与AI两大技术业务板块,现已成为整个京东集团对外提供技术服务的核心输出平台。

京东数科上一轮冲刺资本市场起点定格于2020年9月。彼时,上交所依法受理了京东数科首次公开发行股票并在科创板上市的申请,并按照规定进行了审核。

2020年10月16日,当时的京东数科回复了上交所首轮问询,但此后便不再有新的进展。

直至2021年4月2日晚间,上交所官网显示,京东数科科创板审核状态变为变为终止。彼时,京东数科称,此次撤回科创板IPO申请是基于公司自身发展战略考虑。

在这期间,中国金融科技行业经历了蚂蚁集团暂缓上市,商业环境骤变,京东数科亦进行了架构重组。

2020年12月,京东数科换帅,原京东集团首席合规官李娅云接任京东数字科技CEO,向京东集团CEO刘强东汇报。原CEO陈生强被任命为京东数字科技副董事长及京东集团幕僚长。同月,京东智能云业务并入京东数科。

2021年1月11日,京东集团宣布将云与AI业务与京东数科整合后,正式成立京东科技子集团,京东数科CEO李娅云出任京东科技子集团CEO。

2021年3月31日晚,京东再次宣布将京东云计算和人工智能业务分拆给京东数科,总价值为157亿人民币。完成交易后,京东在京东数科的股权增加到约42%。

强科技,弱金融

根据京东数科此前的招股书数据,金融机构以及商户与企业数字化解决方案各占近一半,其中,京东金条和京东白条分合计带来的营收占总收入比重不断提高,从2017年的26.38%增长到2020年上半年的42.9%。

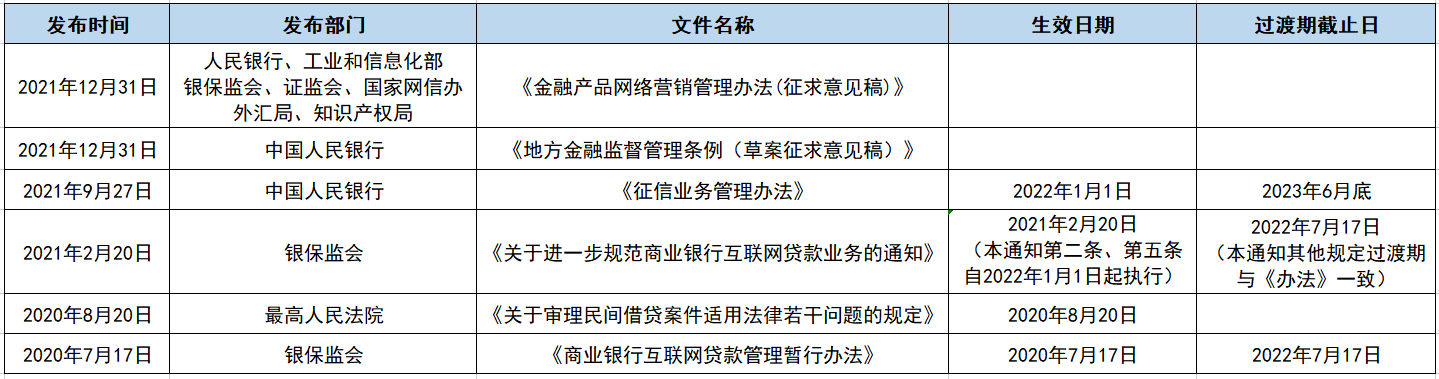

在京东数科撤回科创板IPO这一年,中国互联网金融行业进入深度调整期,这家以金融产品为支撑的行业独角兽,正在弱化其金融底色,突出科技属性。

并入云计算、人工智能等业务之后,京东方面称,整合后的京东科技集团实现科技板块的一体化协同,致力于为企业、金融机构、政府等各类客户提供全价值链的技术性产品与解决方案。

这与公司2020年9月向上交所提交科创板IPO申请时相比,重组后的业务给公司业务范围和服务模式均带来较大变化。目前,打开京东科技网站,主页为清一色的技术解决方案输出,用意显然。

值得注意的是,京东数科此前IPO目标估值高达2000亿元。如果港股上市传闻为真,京东科技相较京东数科的估值有所缩水。

有银行业人士告诉《科创板日报》记者,如果单从业务逻辑来说,金融+科技才有超高溢价,大数据科技带来的极低成本获客+极低坏账率, 使得金融业务能够获取远超银行的利润,因此估值极高。

“但拆除掉金融业务后,仅靠科技输出,利润不高且成长空间有限,京东科技未来以何种业务模式包装上市仍有待解决。”上述人士表示。