作者|宋婉心编辑|郑怀舟

来源:36氪财经

随着宁德时代的入局,新能源市场的下一个风口“换电”成为行业焦点。

1月18日,宁德时代全资子公司时代电服举行了首场发布会,发布了换电服务品牌EVOGO及组合换电整体解决方案。据宁德时代方面介绍,组合换电整体解决方案由“巧克力换电块、快换站、App”三大产品共同构成。

头部企业的布局动作,是新市场做大规模、增长曲线加速上扬的关键节点。

东吴证券研究表示,2022年将是换电站放量元年,换电设备商最为受益。预计2025年当年,新增换电站超16000座,新增设备投资额超600亿元。

实际上,去年11月,我国汽车制造业在换电行业制定的第一个基本通用性国家行业标准出炉后,换电行业便被认为是新的“十倍赛道”。

不过,面对“里程焦虑”,换电并不是唯一解法,电池快充是市面上更为普及的另一路径。以特斯拉为代表的车企主推“超级快充”模式,蔚来、吉利等车企则力推换电模式。两种路线之争,随着宁德时代入局来到了新高度。

宁德时代EVOGO发布会

宁德时代EVOGO发布会换电更快?

在走超充路线之前 ,特斯拉曾尝试过两年换电方案,后于2015年放弃。特斯拉的经历背后,换电模式的运营难度昭然若揭。

首先,换电站为重资产属性,前期需要高昂资本投入。蔚来财报显示,建设一座换电站的成本约为200万元,而据协鑫能科披露的数据,乘用车换电站建甚至需要500万元,单个重卡换电站更可达1000万元。

基于高昂的成本,后续盈利无疑需要提高利用率。

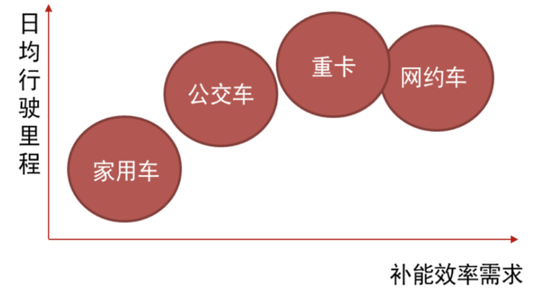

据东吴证券测算,若服务于日行驶里程200公里的运营车,则单个换电站每天服务100辆车、利用率为24%可实现盈亏平衡;若服务于日行驶里程800公里的商用车,则单个换电站每天服务20辆车、利用率为5%可实现盈亏平衡。

也就是说,从应用初期来看,换电模式更适合行驶里程较长的商用车,这也是缘何国内前三大换电企业奥动新能源、伯坦科技和协鑫能科,均是从出租车、网约车市场切入的原因。

数据来源:罗兰贝格、中信证券研究部

数据来源:罗兰贝格、中信证券研究部联动天翼董事长阎紫电告诉36氪,目前换电在行业中仍被公认为商用车的补能逻辑, 去年以重卡为代表的商用车领域已经放量,商用车偏运营和经济性,使用场景清晰,配合标准化的磷酸铁锂技术方案,更通用。

“对于乘用车来说,未来一定时间内换电还不会成为主流技术路线,而是作为快充的备案持续推进。”

此外,换电标准化程度较低,电池规格不一也是换电模式一大掣肘。

从目前阶段来看,全球目前近10家主要动力电池生产商,材料、排列、能量密度等规格各不相同。加之国内没有完全统一的电池标准,不同车企的车无法共用电池产品和换电设备。而这一问题,最终也会影响到换电站的利用率。

针对适配性,宁德时代在发布会上表示,巧克力换电块可以适配全球80%已经上市以及未来3年要上市的纯电平台开发的车型,并已实现了两个“一电多车”的场景,适用于从A00级到B级、C级的乘用车以及物流车。

阎紫电认为“不同等级的车都可以配置标准化的换电电池”不太可能,例如A00车和C级车使用的电池就是不同的,开发标准要求差别非常大,不同车厂之间,不同车型之间要求必然不一样。

“鉴于以上考虑因素,换电不太可能在不同车型、不同厂家之间打开足够的标准化市场空间。”

电池技术,是各主机厂的核心。市场对此的共识是,没有品牌愿意将公司的命脉给出去,这也是过往历程中整车厂配合推广换电意愿低的主要原因。

如果换电站充分发展,意味着所有汽车搭配的电池需要是相同的,整车厂仅需要生产汽车外壳,即电池技术和自身汽车平台实现开放、共享,这无疑会威胁整车厂的话语权。甚至,阎紫电认为行业发展会因此停滞。

即使近年车企态度开始发生变化,也是源于B端客户需求的上涨。比如滴滴、货拉拉等运营平台对换电车型需求强烈,倒逼车企开始研发换电车型。

换电模式开始盛行,最本质是补能效率优势明显。一位奥动新能源员工在接受《每日经济新闻》采访时表示,像卡车、商用车的电池包很大,即使是快充,速度仍不够用。

从蔚来、奥动新能源等市场主要换电企业披露的数据来看,换电时间从20秒到数分钟不等,全程服务时间只需要大概十余分钟。

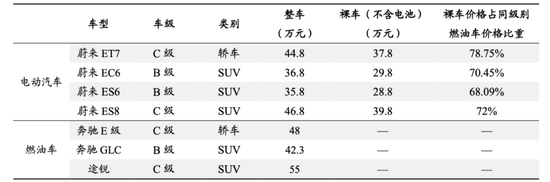

此外,换电模式可以帮助消费者省下一大笔购置开销。

东吴证券指出,蔚来推出的BaaS(Battery as a Service)电池租用模式下,选择BaaS服务的用户购车价格可减少7万元(75kWh标准电池包)或12.8万元(100kWh长续航电池包)。此外,与传统燃油车相比,换电模式下的裸车(不含电池)的售价约为同级别燃油车的65%-80%左右,价格优势明显。

数据来源:蔚来官网、东吴证券研究所

数据来源:蔚来官网、东吴证券研究所从更长远的动力电池生命周期考量,中信证券指出,换电相较社会车辆分散充电可延长电池寿命30%以上,且更便于跟踪和优化电池包的一致性和安全性,有利于后续在储能等领域梯次利用,延长电池及其中资源品的价值寿命。

整体来看,换电的B端和C端路线各有自身逻辑,2B市场核心是赚机会成本的钱,2C市场核心是赚高端服务的钱,但不管哪一种模式,“标准化”都是换电行业面前难以逾越的大山。

从现在的时间节点看,换电产业链上,换电设备商和运营商将最先受益。

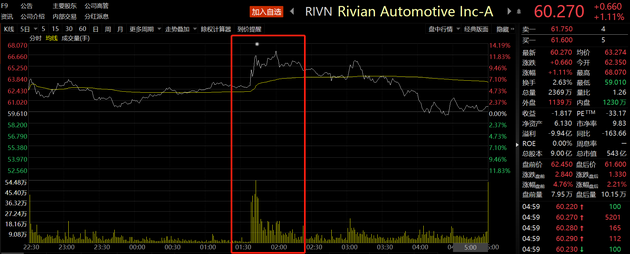

其中,明星公司协鑫能科在换电业务的布局广为关注。

去年年初,公司组建了移动能源事业部,先后取得了总投资超30亿项目备案,完成商用车、乘用车换电站、充电港等产品研发技术方案冻结,启动了App 及运营平台开发工作。

从清洁能源切入换电,多家券商认为其换电站项目有望带来新的业绩增长点。

反映到二级市场上,协鑫能科股价从去年年初5元左右,一年后已上涨至17元,去年12月还曾达到21元高点。

从成本端来看,协鑫能科在清洁能源业务上的积累,为其发展换电业务大幅降本,清洁能源可为移动能源的换电站提供低成本电力,协同效益显著。此外,协鑫能科电厂区位布局集中,与换电建设目标城市高度重合,而建设集中充电港,布局离网换电站,解决了城市中心电力增容困难的痛点。

财报显示,2021年前三季度,协鑫能科实现营业收入 85.41 亿元,同比增长 4.12%; 实现归母净利润 8.05 亿元,同比增长 25.91%,已经超过2020年全年净利。

按照公司规划,两年内,协鑫能科将在19城建设乘用车、重卡换电站485座。去年7月26日,公司非公开发行A股股票预案拟募资资金50亿,其中投资33.8亿元用于新能源汽车换电站建设项目,预计单个换电站的全投资收益率税后为10.20-12.23%。

充电更普及?

当换电站吸引越来越多注意力,一批充电桩正在面临窘境:充电慢、很多私家车主没有私桩、充电桩车位被占——尽管当下“充电”仍是新能源车的主要补能方式,但在落地过程中,“里程焦虑”并没有被很好解决。

以特斯拉为例,即便是V3超充,100kWh容量的电池电量从10%充到90%,也需要约45分钟。

从运营端来看,充换电基本仍处于行业性亏损状态。中信证券测算显示,去年国内公共充电桩平均日有效利用率仅6%左右。

目前,不少城市存在不同区域的公共充电桩利用率两极化的情况。

中商产业研究院指出,同个城市中,部分地区充电桩利用率可达70%,而有些充电桩则成了僵尸桩。此外,一线城市客流密度大的区域,充电桩分布数量显著高于低线城市,在特定场景下,比如返乡途中,车主会遭遇充电难题。

阎紫电告诉36氪,补能的最大痛点在于便捷性。“对于电动汽车而言,目前的技术(除了换电)补电普遍偏慢,公共桩资源有限,并非所有车主都拥有私人充电桩,这就造成了补电的不便。”

中国充电联盟数据显示,截至2020年12月,联盟内成员整车企业采样的约124.5万辆车的车桩相随信息中,有37.2万台未随车配建充电设施,整体未配建率达到29.8%。

未随车配建充电设施主要原因在于集团用户自行建桩、居住地物业不配合、居住地没有固定停车位,占比达70.2%。

相比于换电模式,充电对电网负荷要求也更高。光大证券指出,虽然私人充电桩以慢充模式为主,但小区配备上百车位,下班后集中充电,仅业主充电容量就会对居民区变压器造成很大压力,增加电网负荷。

实际上,整体来看,充电及换电所遇到的困境,本质都源于网络生态搭建问题。当充电车主在抱怨没有私桩,换电车主则不满于“换电三分钟,排队半小时”。

协鑫能科移动能源总经理李玉军告诉36氪,一方面,换电模式在去年刚刚进入布局初期,截至去年年底全国换电站总计约1200座,整体来看换电网络目前站点少,网络铺设尚不健全,因此对于私家车需求,会存在站点过少的情况,另一方面换电站布局不合理,车站不匹配也是初期私家车使用不便利的原因。

“目前,市场在加快公共充电桩的建设,此外考虑到补电慢致使充电桩的资源使用率降低,因此提高充电倍率对于缓解充电桩资源短缺具有非常重要的意义。”阎紫电表示。

快充的速度需要更快,但快充可能引发的安全隐患及对蓄电池性能及寿命的损害,难以被忽视。

联动天翼战略市场总经理刘冠伟指出,如何用好快充,对于主机厂的技术实力确实要求比较高,需要从热管理,BMS等方面对电池有更深的理解,并非所有企业目前都有技术能力做好统筹驾驭。

“很多电芯企业目前做出的快充产品是有性能短板的,有的企业从来没公布过自己电芯的能量密度,以牺牲能量密度去追求快充速度,在性能上是要打折扣的,这样的技术未能照顾到性能需要的方方面面,制约了快充技术的真正规模化推广。”

从政策层面来看,“慢充为主,快充为辅,鼓励换电”依旧是主导方向,尤其在“新基建”框架下,充换电基础设施的建设已成为七大板块之一。

“充换电并存”将是很长一段时间内的主旋律,而产业演进的重点,并不在两种模式孰优孰劣。而是随着肉眼可见的新能源车市场增速变快,消费者的补能难题仍旧待解,电池标准化等行业“基建”的完善迫在眉睫。