【直通IPO北京】2月26日报道

2月25日,根据港交所文件,思派健康向港交所主板更新招股书,摩根士丹利、中金公司和海通国际担任联席保荐人。

从2014年切入大健康赛道,以医疗大数据起家,思派健康致力于打通中国医疗健康系统的患者、医生、医疗机构、制药公司及支付方之间的壁垒,构建医药健保的服务闭环。

历经8轮融资共计超30亿人民币,但思派健康依然未能实现盈利。再次递交招股书冲刺IPO,思派健康的胜算有几何?

腾讯、IDG加持,难逃盈利魔咒

从2014年成立以来,思派健康一共完成了8轮融资,总金额超30亿人民币,背后的投资方包括IDG资本、平安创投、腾讯投资、时代资本等知名机构。

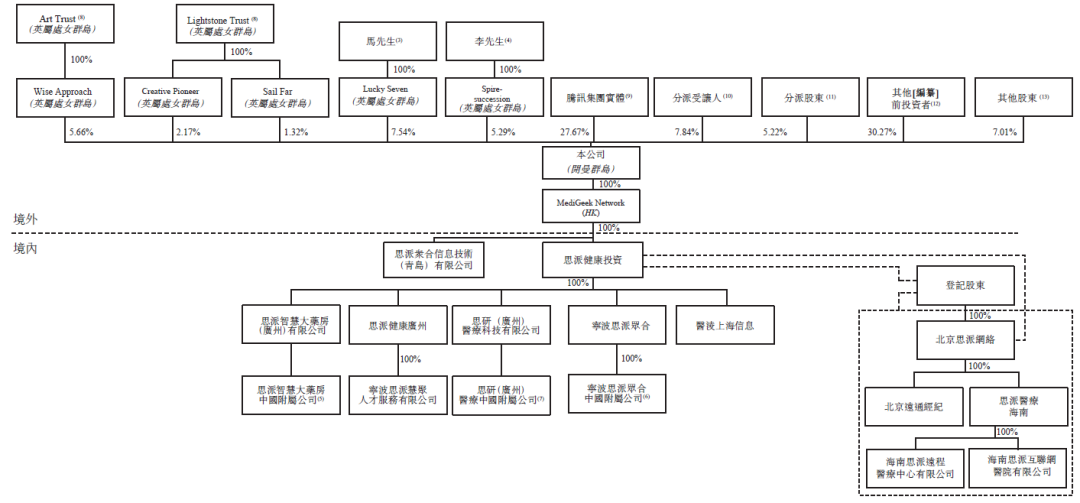

IPO前,创始人马旭广通过LuckySeven行使公司约7.54%投票权,李继通过Spire succession,持股5.29%;三家雇员激励平台Wise Approach、Creative Pioneer、Sail Far,分别持股5.66%、2.17%、1.32%,合计持股约9.16%。

根据招股书显示,IPO前,腾讯持股27.67%,为思派健康的最大股东。IDG资本,通过IDG China Venture、IDG China V,分别持股2.92%、0.17%,合计持股3.09%。

虽然有众多明星投资机构加持,但思派健康一直未能实现盈利。

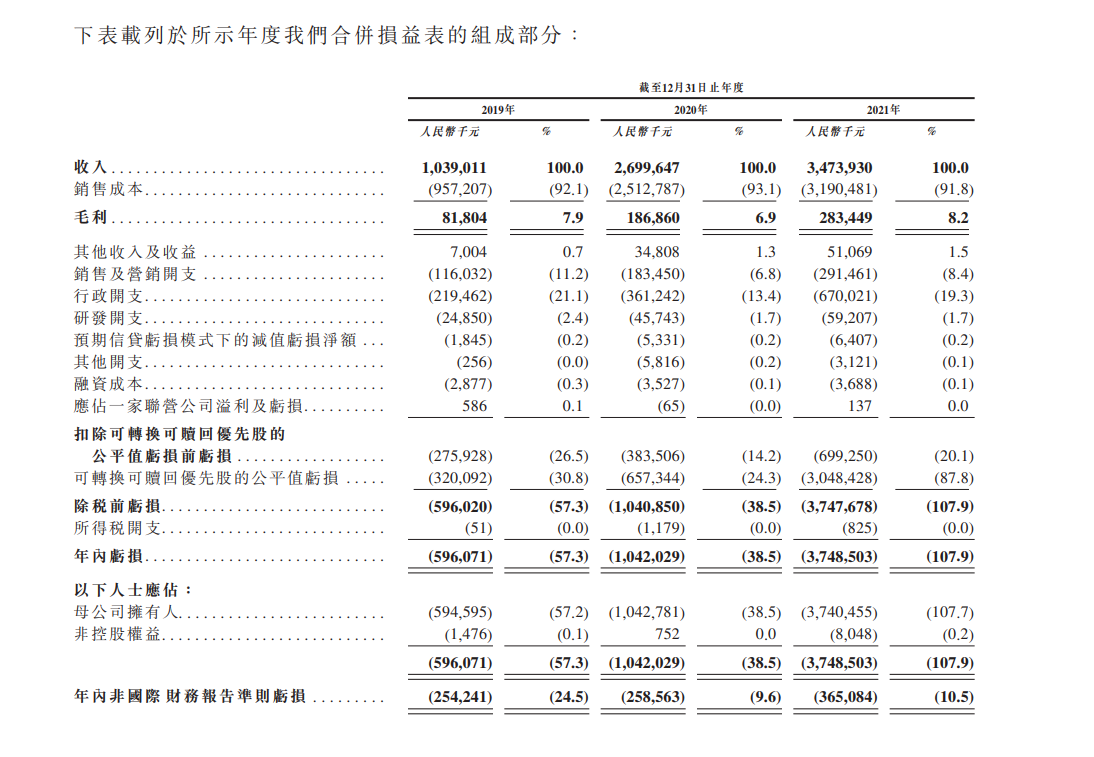

招股书显示,在过去的2019年、2020年和2021年三个财政年度,思派健康的营业收入分别为10.39亿、27.00亿和34.4亿元人民币,相应的净亏损分别为5.96亿、10.42亿和37.49亿元人民币,相应的非国际财务报告准则亏损分别为2.54亿、2.59亿、3.65亿元人民币。

做规模还是做盈利,一直是一个难解的题。思派健康的答案是先扩大规模,亏损之下,思派健康的DTP药房规模一直在扩张,在2021年6月30日至12月31日期间,新增了十家。

9成营收来自药房

思派健康目前经营三条业务线,包括医生研究解决方案(PRS)、药品福利管理(PBM)及供应商与支付方解决方案(PPS)。

在PRS业务线中,思派健康从事SMO(临床试验现场管理组织)业务,以支持制药公司从I期到IV期临床试验的药物研发过程,也为上市后创新药物提供真实世界研究服务。

PBM业务线包括特药药房及以患者为中心的增值药师服务,专注于治疗肿瘤及其他危重疾病的特药。PPS经营的主要业务为商业健康保险计划。

这三大业务的底层逻辑可以理解为:从SMO构建的医疗网络起步,接着打造特药药房,随后进一步打通商保支付,最终形成多层次的医疗保障网络。

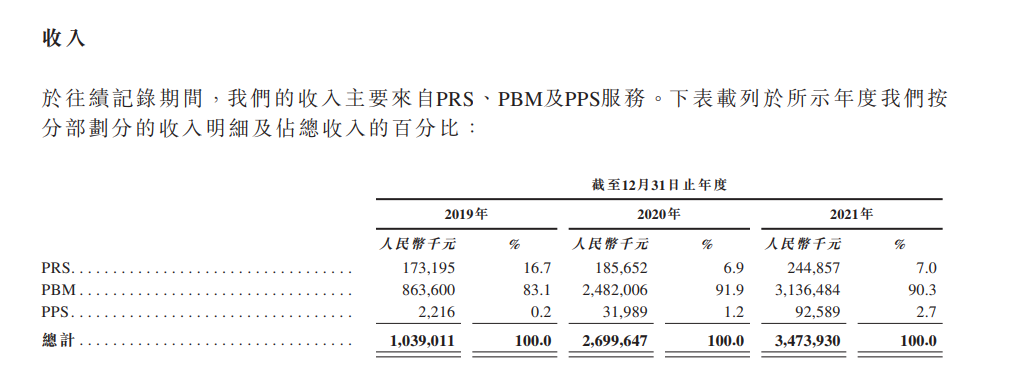

根据招股书显示,在2019年、2020年及2021年,公司来自PBM服务的收入分别占总收入的83.1%、91.9%及90.3%。

可以看出,思派健康营收主要还是来自DTP药房业务,几乎撑起了其市场空间。也可以说,DTP药房是思派健康的核心资产。

截至2021年12月31日,思派健康在中国内地除西藏及青海以外的所有省级行政区经营91家DTP药房。

根据灼识咨询的资料,以2020年全年收入计,思派健康的PRS经营着最大的肿瘤临床试验现场管理组织“SMO”,公司的PBM经营着最大的私营特药药房。