作者/刘晓洁

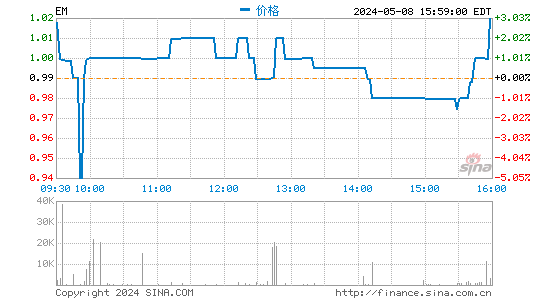

3月11日晚,“共享充电第一股”怪兽充电(EM.US)发布了其上市以来的首份年报。财报显示,其2021年营收36亿元,其中Q4营收为8.36亿元,同比下降9.7%。2021年怪兽净亏损为1.25 亿元。财报发布后,怪兽美股盘前涨1.92%,报1.06美元/股。

2021年怪兽充电同比由盈转亏,在2019、2020年其分别盈利1.6亿元和7543万元。延续Q3的亏损趋势,怪兽在Q4亏损为 6850 万元。

Q3和Q4的亏损拖累了一整年的业绩,此前怪兽曾连续五个季度实现盈利。怪兽充电在财报中表示,受新冠疫情的影响,三、四季度的业务都受到了一些挑战。不仅是疫情反复的地区,国内其他地区各场景的人流量也有显著的下降,对于共享充电的需求也随之减少。

怪兽的营收来源主要是移动设备充电业务,2021年这一业务收入增长 27.4% 至 35 亿元,营收占比达到97%。2021财年,怪兽移动电源销售收入和包括广告服务收入在内的其他业务营收分别为 1.03亿元和2670 万元。

营收增加但同比转亏,主要原因在于销售和营销费用的增加,这一部分包括给合作点位的激励费与佣金。财报显示,怪兽充电2021年销售和营销费用为30亿元,同比增长39.1%,占到总体营收的83.3%。2019年和2020年,销售和营销费用的营收占比分别是67%和76%。

此前头豹研究院分析师史慧伦对第一财经表示,“由于优质点位稀缺,商家掌握较强的自主定价权,共享充电宝企业不得不支付高昂的入场费和商户分成费以占领点位。”目前充电宝企业和商户之间的分成费用率,已由最初的50%-60%变成60%-70%,甚至有高于70%的情况出现,共享充电宝企业的分成费率和进场费率均保持高速增长趋势。

艾瑞咨询的报告中提到,随着市场竞争加剧,商家话语权增强,商家向上游运营商索取的入场费和收入分成也越来越高,导致净利率受到严重影响,大量的资金投入可能使竞争沦为内耗严重的低效竞争。

为了获得增长,今年以来共享充电行业曾集体涨价,但在市场监管总局等介入整改后,价格回落。消费端涨价受限,商户端激励费用还在增长,叠加疫情的影响,共享充电的盈利困局待解。

截至2021年12月31日,怪兽累计注册用户达2.87亿,POI数量增加至84.5 万个。不过,移动电源数量相对Q3下降了10 万个至 570 万个,财报显示,怪兽进行移动电源优化计划,根据本地使用趋势动态调整给定机柜中合适的移动电源数量。

管理层在财报中表示,从 2021 年第四季度到 2022 年第一季度, 新冠疫情爆发的频率和规模都普遍增加。怪兽充电结合直接运营和网络合作伙伴的模式继续扩大覆盖范围,获取更多高质量的 POI 和 KA。

在上市之初,怪兽充电的发行价为8.5美元,市值高达21亿美元。截至2022年3月10日美股收盘,怪兽股价已跌至1.04美元,总市值相对蒸发约18亿美元,最新市值为2.59亿美元。