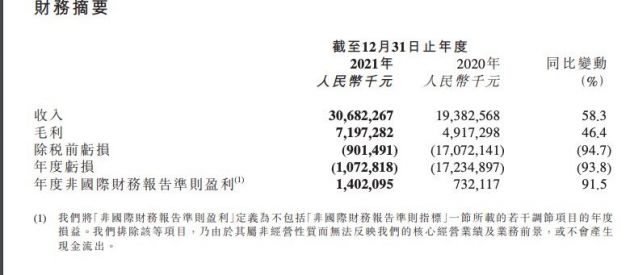

东阳光(600673.SH)3月28日公告,2021年,公司实现营业收入127.98亿元,同比增长23.40%;实现归属于母公司所有者的净利润8.74亿元,同比增长110.26%;扣除非经常性损益后的净利润2.25亿元,同比增加3.26亿元,实现扭亏为盈;经营活动产生的现金流量净额18.64亿元,同比增长44.35%。

东阳光是国内最大的中高压化成箔生产企业,报告期内,公司的主营业务包括电子新材料、合金材料、化工产品、医药制造四大板块。

报告期内,随着国内经济恢复以及下游行业带动市场需求复苏,公司电子新材料、合金材料、化工产品三大行业主要产品订单均大幅增加,部分产品量价齐升,综合主营业务收入较上年同期增长48.28%。

东阳光医药制造板块由于新型冠状病毒疫情等因素影响,医药制造整体营业收入同比下降61.81%。前三季度公司医药板块净利润-5.0亿元,同比减少199%,非医药板块净利润5.5亿元,同比增加558%,医药拖累整体公司业绩。医药板块,因去库存及销售大幅下滑等致净利润同比大幅下滑,公司向控股股东子公司广东东阳光药业出售长江药业不超过51.41%股权,剥离完成后公司业绩大幅改善。

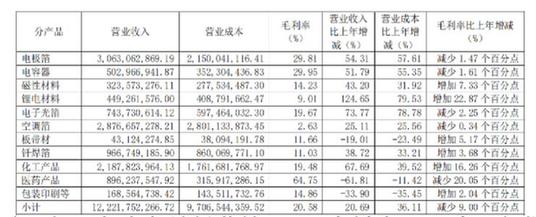

分产品来看,报告期内,电极箔和空调箔是公司营业收入的主要来源,总共占比46.41%。其中电极箔营业收入总计为30.63亿元,同比增长54.31%,毛利率为29.81%,比上年减少1.47个百分点;空调箔营业收入总计为28.77亿元,同比增长25.11%,毛利率为2.63%,比上年减少0.34个百分点;化工产品营业收入总计为21.88亿元,同比增长67.69%,毛利率为19.48%,增加16.26个百分点。

图:东阳光分产品经营情况 资料来源:公司年报

图:东阳光分产品经营情况 资料来源:公司年报2021年,公司营业成本为100.45亿元,同比增长38.87%,高于营业收入23.40%的增长,导致销售毛利率比上年减少10.69个百分点。营业成本变动的原因,主要系本报告期内电子新材料产业产品销售收入大幅提高,营业成本保持同步增加;同时,由于医药制剂产品收入大幅下降导致营业收入结构发生较大变动,导致营业成本和营业收入变动幅度存在差异。

公司称,相关产品2021年毛利率比2021年上半年毛利率有所减少,主要是因为:2021年末,公司根据《企业会计准则实施问答》将相关运输费用全部重分类至营业成本;2021年下半年,相关产品的原材料,电力等成本价格快速上涨,而公司相关产品价格上涨相对原材料,电力等成本上涨存在一定的滞后性。产品毛利率同比变动呈现不一致的涨跌趋势,主要系部分产品销售价格上涨不足以弥补铝锭、煤炭等大宗物资价格上涨,带来了主耗材成本的上升,上下游产业价格传导到位需要一定周期等综合因素所致。

图:东阳光销售毛利率情况 资料来源:Wind

图:东阳光销售毛利率情况 资料来源:Wind期间费用方面,报告期内,公司销售费用为6.18亿元,同比减少49.20%,主要系本报告期内受国内疫情反复影响,学术推广活动受限,学术推广活动场次大幅减少,同时对医药推广渠道进行优化,医药销售人员薪酬支出与学术推广费用下降综合所致;此外,公司根据《企业会计准则实施问答》将运输费用从销售费用调整到营业成本。

报告期内,公司资产减值损失同比增长638.64%,总计2.01亿元,信用减值损失同比增长112.84%,总计8601.87万元。公司称,信用减值损失较上年同期变动,主要系本报告期内根据会计政策,对回款能力较弱的客户单项计提了坏账准备所致;资产减值损失较上年同期变动,主要系本报告期内对临近有效期的药品计提存货跌价准备所致。

现金流方面,公司投资活动产生的现金流量净额为-7.22亿元,同比减少69.50%,主要系本报告期出售公司持有的东阳光药51.41%股权,收到股权转让款,以及支付药品专利技术款减少,且胰岛素和仿制药等在建工程项目建设进入中后期,所需资金投入减少综合所致;筹资活动从产生的现金流量净额为-19.12亿元,同比减少772.52%,主要系本报告期公司主动降低有息负债规模,偿还到期的银行借款和债券款增加所致。

公司称,2022年,在电子新材料板块,公司将深挖细分产品细分市场,把握当前市场机遇,借助项目扩建,扩大生产规模,抢占市场份额;在合金材料板块,公司将优化产品结构,并根据市场情况调整产品生产比重,重点推进全球独创的0.06mm超薄MB单层翅片钎焊箔、电池铝箔的市场拓展工作,同时通过聚焦核心客户,提升优质客户占比,坚决淘汰低价值客户,提高产品利润水平;在化工产品板块,公司将紧跟下游优势产业,布局各级产品的规划、结构,积极寻求介入新能源等高端市场;同时,进一步挖掘客户潜力,降低货款回笼周期、提升终端客户比例。