2 月市场回顾

春节后生产、消费恢复速度超过预期,多数厂商批售节奏较快,终端库存结构得到进一步改善。2 月乘联会狭义乘用车零售 125.8 万辆,同比增长 5.1%。受新能源补贴退坡影响,部分新能源车企上调指导价,但市场反馈较好,新能源市场 2 月零售 27.3 万辆,同比大幅增长 180.9%,渗透率达到 21.7%,延续了强势的市场表现。

3 月车市受疫情影响较为明显

本月以来,新冠疫情在多地扩散,截止日前已有超过 20 个地级市采取全域或重点地区静默管理措施,另有近 30 个地级市出现中风险区域,给正常的汽车生产、销售带来较大冲击,初步估算全月销量损失在 20 万辆左右。新能源市场方面,近期锂电池原材料价格上涨,部分头部车企进一步上调指导价,但从终端表现来看,销量尚未受到明显影响,预计本月新能源市场仍保持三位数的同比正增长,渗透率有望达到历史新高。

1. 厂商销售动向

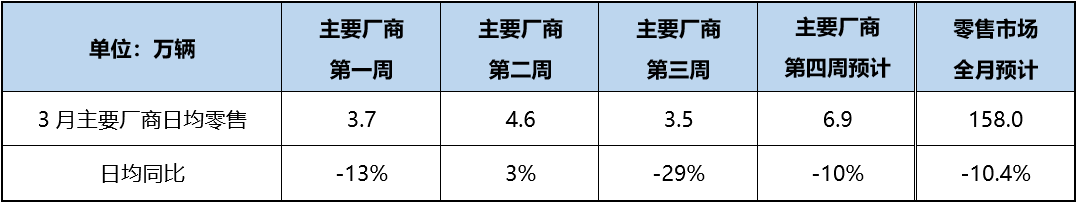

终端价格监测结果显示,3 月中旬乘用车总体市场折扣率约为 12.6%,其中豪华及合资品牌库存改善,折扣有所增加,自主品牌价格相对稳定。据 3 月零售目标调研显示,占总体市场约 8 成左右的厂商同比下滑超过两位数,初步推算本月狭义乘用车零售市场在 158.0 万辆左右,同比下降 10.4%。

2. 周度走势推算

主要厂商零售第一、二周的日均同比分别为 – 13%、3%;而在多地疫情的影响下,车市受生产减缓、终端闭店等影响,第三周同比下降 29%,下滑幅度较大。预计第四周市场在月末的冲量推动下将有所恢复,同比在 – 10% 左右。综合估算 3 月零售将达到 158.0 万辆。

3. 疫情冲击 3 月车市

今年 1-2 月,社会消费品零售总额同比增长 6.7%,其中汽车类同比增长 3.9%,消费市场仍保持恢复态势。中央 “稳增长” 政策持续显效,宏观政策力度提升,整体经济环境对车市起到稳定支撑的作用。新能源市场渗透率维持高位,终端需求旺盛,国家也在政策层面上继续鼓励新能源市场发展,进一步维持车市热度。中国汽车流通协会最新调查结果显示,2 月份汽车经销商综合库存系数 1.85,环比上升 26.7%,芯片交货周期也出现下降趋势,供给总体改善,但库存结构有待进一步改善。3 月以来,新冠疫情多地扩散,本土确诊病例与无症状感染者人数增多,部分重点地区采取静默管理措施,汽车生产与终端销售遭受较大影响。据初步估算,本月车市受疫情影响造成的销量损失在 20 万辆左右。

综上,3 月狭义乘用车零售销量预计 158.0 万辆,同比下降 10.4%。由于本次受疫情影响的地区较多,且疫情仍处于动态变化中,3 月车市的具体影响程度仍需进一步观察。