【直通IPO北京】4月1日报道

2021年11月5日,万科企业股份有限公司(下称:万科A)发布公告称,拟分拆万物云空间科技服务股份有限公司(下称:万物云)在港交所发行境外上市外资股(H股)股票并上市。本次分拆上市完成后,万科的股权结构不会发生变化,且仍将维持对万物云的控股权。

仅仅4个多月后的3月30日,万科A发布公告称分拆万物云境外上市获得中国证监会受理。

两天后的今日,万物云就在港交所递交了招股书,联席保荐人是中信证券、花旗、高盛。这也意味着,万物云正式进入在港IPO实质阶段。

招股书显示,万物云成立于1990年,是一家全局空间服务提供商,也是由小区、商企和城市空间 " 三驾马车 " 业务体系协同驱动的服务供货商。目前有三大业务:社区空间居住消费服务、商企和城市空间综合服务、AIoT及BPaaS解決方案服务。

截至2021年12月31日,2021年,万物云项目覆盖全国一二线城市,在管项目总数4393个,在管面积7.8亿平方米,在管面积同比增长35.9%。合同管理项目总数5553个,合同管理面积10.1亿平方米,合同管理面积同比增长38%。

据介绍,从2011年到2021年,万物云的总收入规模增长超过16倍,复合增长率超过30%。

招股书显示,2019-2021年,万物云自其五大客户的销售收入分别为21.62亿元、人民币37.48亿元及人民币47.18亿元,分别占总收入的约15.5%、 20.7%及19.8%。万物云已与其最大的客户万科集团建立持续业务关系与长达27年的合作关系。近三年,来自万科集团的销售收入分别为17.7亿元、27.99亿元及38.21亿元,分别占其总收入的约12.7%、 15.4%及16.1%。

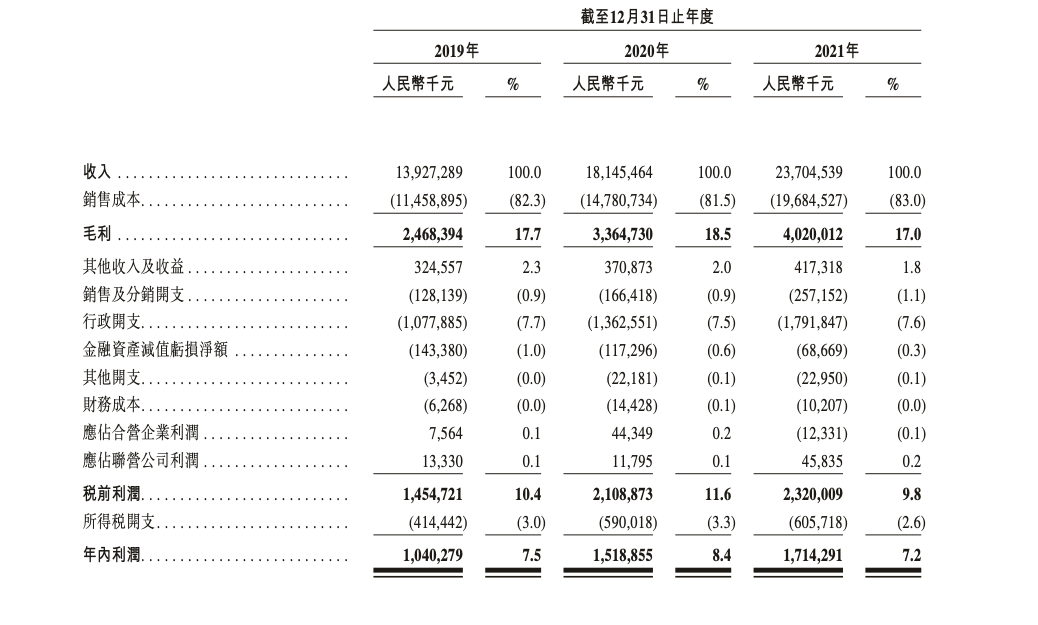

招股书显示,万物云的收入从2019年的139.27亿元增加30.3%至2020年的181.46亿元,此后进一步增加30.6%至2021年的237.05亿元。其中,物业服务收入分别为98.2亿元、131.54亿元及166.51亿元,占总收入的70.5%、72.5%及70.2%。

2019-2021年,万物云毛利分别为24.68亿元、33.65亿元及40.2亿元(同比增长19.47%);利润分别为10.4亿元、15.19亿元、17.14亿元(同比增长7.2%),合计42.73亿元。

值得注意的是,2019-2021年,万物云分别宣派股息2.47亿元、3.18亿元和35.37亿元,合计金额约为41.02亿元,与三年总利润仅相差1.71亿元。

2019-2021年,万物云经营性现金流净流入分别为20.91亿元、25.57亿元和28.34亿元,期末现金及现金等价物分别为51.85亿元、53.98亿元、64.3亿元。

截至2022月2月28日,万物云的流动负债从2021年末的25.74亿元微降至25.13亿元。

值得一提的是,2019-2021年,万物云还获得了分别为0.81亿元、1.34亿元和1.72亿元的政府补助,占年度收入的比例分别为0.6%、0.7%及0.7%。2021年,万物云还获得了新冠疫情相关社会保障付款减免。

股权方面,截至最后实际可行日期,万科企业及其各全资附属公司拥有权益并有权行使本公司合共约62.89%的投票权。此外,博裕资本持股17.14%,公司董事局主席朱保全持股8.57%,58同城CEO姚劲波持股4.76%。