京东财报里的硬币正反面。

文"赵小米

出品|36氪-未来消费

微信ID|lslb168

顶着消费意愿低迷的环境压力,京东公布了2022年第一季度的财务报告。

总的来看,京东本季度各项业务数据依旧保持稳健。营收2396.6亿元,同比增长17.9%;经调净利润40.3亿元,同比增长1.6%,均高于彭博等机构预期。

虽然京东本季度依旧有着30亿的净亏损,但其主要原因为收购达达后,由达达股价变动引发的36亿元非经营性亏损,以及由盈转亏7亿元的京东物流。京东零售业务本身录得47亿元的经营利润,同比增加32.8%。

在高于预期的数字背后,是京东去年的“抗压”成功。2021年,对比其他几家传统电商平台的财报数据,在外部消费环境不佳、抖快等新电商冲击下,京东算是受影响最小的一个。

但在今年,京东的强势业务3C家电与日用百货,均面临着大环境影响与对手的竞争压力;而京东的“发展中”业务,美妆服饰等依旧面临增长难题。

稳健的财报数据背后透露着京东的隐忧,被外界看好的各项“抗风险”能力,对于京东来说,是否可以长期保持?

品类红利见顶

在过去一年间,京东被资本视为“尖子生”,在阿里拼多多股价跌幅超50%的时候,京东稳定在20%左右。

这是由于,京东的营收基本盘,即其自营业务,即便在消费意愿较低的大环境下,在过去一年间始终保持20%以上的增长速度。

这背后是一方面是抖音、快手的的优势品类,和京东的优势品类形成了错位竞争。直播间容易促成的更多是美妆、服饰等低决策门槛品类,而这些本身也不是京东的优势品类。

另一方面,疫情的影响,让很多品类的线上化进程加速,这里面就包括了京东的优势品类3C家电,而3C家电又是决策门槛偏高的品类,一般属于计划性消费,不是容易在直播间里冲动性消费的品类。

“京东平台中计划性和家庭消费为主的目的性消费占比较高,相对受(直播电商平台)影响较低。”徐雷在年报电话会上表示。

换句话说,京东此前抗风险能力的主要来源,是其在3C家电上的品类优势所带来的。过去几年,电子产品及家用电器带来的商品收入,一直占据京东零售总收入的50%左右。

依托于在过去几年领先于行业的供应链建设,京东3C家电一定程度上改变了消费者在线下购买该品类的习惯,不断将3C家电的线下份额向线上转移,一同拖动着京东营收大盘持续上升。

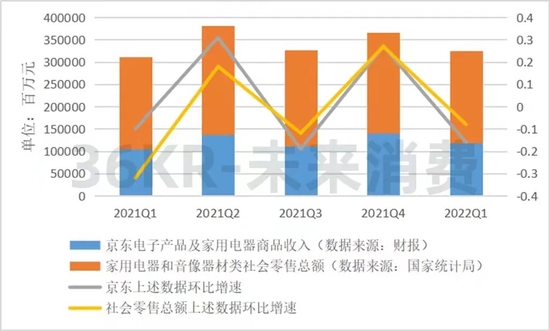

这也使得京东在3C家电品类上的增速是跑赢整个大盘的,本季度京东电子产品及家电商品收入同比增长13.8%,而社会零售数据中家用电器等为代表耐用消费品类的同比增速只有5.9%。

不过可以预见的是,随着京东占据整个3C家电大盘的比例不断提升,能够线上化的空间将越来越小。这意味着,当提升份额这个拉高增速的因素逐渐失效,京东3C家电的增速将逐渐放缓,最后回到与社会零售额的变化同步。

从往季财报和国家统计局发布的每月社会零售数据中,已经可以看到这种迹象。如下图所示,在2021年Q3的时候,京东电子产品及家电商品收入虽然和家用电器和音像器材类社会零售总额基本成正比,但其环比增速却出现了略低于后者的情况。

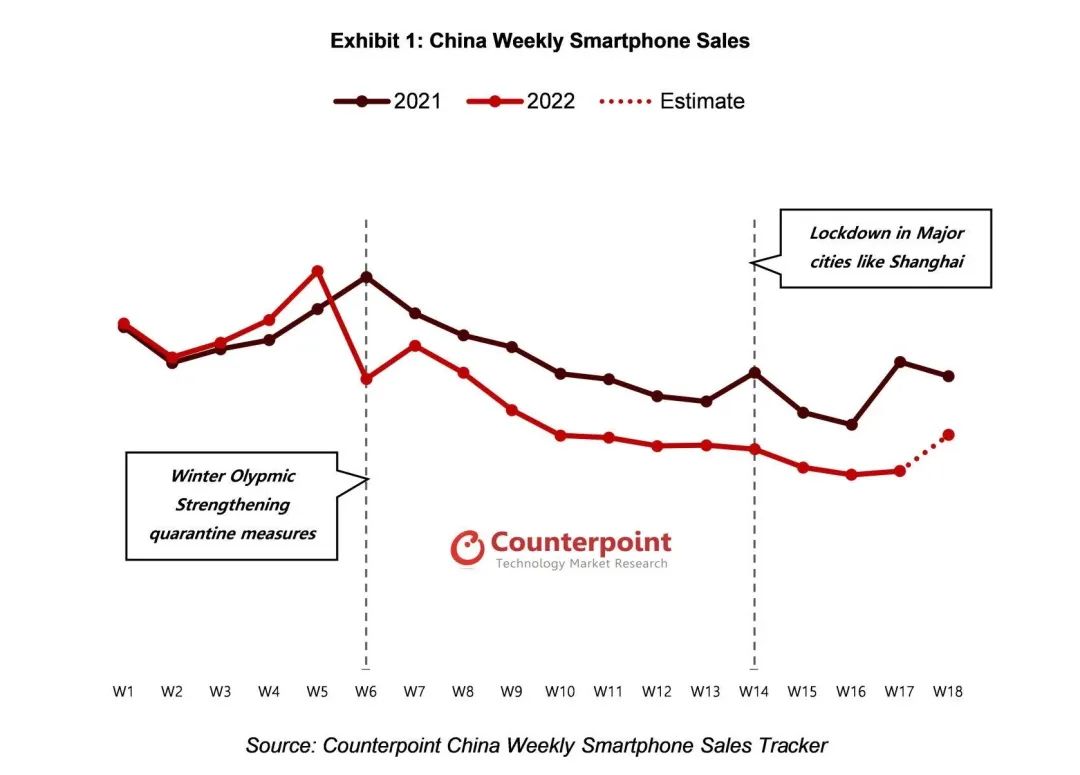

也就是说,未来京东可能会越来越难实现轻松跑赢社零数据的情况。从国家统计局数据来看,四月份社零总额再次同比大幅下降,同时三月份国内市场手机出货量同比也下降40.5%,这或将对京东下一季度的数据也产生相应影响。

在本季财报后的电话会中,徐雷也直言,以IT和电子品类为例,过去两年由于全球供应短缺和京东强大的供应链能力,京东表现较好,但在今年,这一品类面临整体下跌,价格也在走低。其中手机品类由于价格上涨和芯片短缺,导致消费者换机周期变长。

除了品类“红利”见顶以外,随着近两年各电商平台在物流、同城即配等方面的能力补强,阿里、美团甚至拼多多,都想分食京东数码3C基本盘这块大蛋糕。

比如今年2月,阿里推出自营平台“猫享”,模式与京东自营如出一辙,首个推进品类便是数码3C,同样也为消费者提供送货上门、次日达等服务。

京东之所以成为京东,靠的正是自营模式保证品质,自建物流保证服务,而这些成就京东的特点,也是京东“穿越周期”的底气来源,如今来看正在被其余平台模仿、学习。

聚焦主业

“从去年年底开始,我们用户增长的压力确实很大。”徐雷在电话会上坦言。

京东的用户增长压力大,从第一季度的87亿元营销费用上也能看出,同比增长24.4%,高于用户增速。今年春晚的独家赞助,便是由京东花重金拿下的。但拉新效果却与投入不成正比。京东第一季度的新增用户数仅为1100万,是过去一年的最低值。

用户增速较低,或也与京东在下沉市场探索的脚步放缓有关。2021年,京东新增用户的70%来自于下沉市场,2020年更是有80%的新增用户来自于此。而在今年一季度财报中,京东未披露下沉市场新增用户占比。

徐雷在电话会中提到,京东在今年一季度对于一些短期商业化发展不利的业务,进行了关停并转。而在过去几个月内,京东先后优化的几个重点项目,如社区团购业务京喜拼拼等,主战场为下沉市场。

在几乎所有企业都将短期目标从增长变为增利时,京东暂缓回报率较低的下沉市场发展,也在情理之间。“我们发现应该更多关注于新用户质量,和老用户的精细化运营。”

“聚焦主业,运营效率优化,强调投入比。”徐雷在电话会中表示。

对于电商平台而言,今年与过去几年相比,受疫情影响的程度不同。徐雷认为,两年前的疫情对于互联网和电商反而利好,因为很多线下消费转移到线上,但这次对线上和线下企业是一次双杀。

可见,京东在未来几个季度的首要目标,从探索下沉市场等新增长点,变成了守住自己的优势领域。

对京东利好的是,来自国家统计局1-4月的数据,消费者对3C数码、家用电器等必需品的购买意愿,跌幅远低于化妆品等快消品;另外,原有的一二线城市消费者对于渠道也有一定的忠实度,短期内不会改变,这为京东赢来宝贵的“守业”时间。

而京东需要担忧的,除了上文提到的公司发展层面的问题,还有一部分来自二级市场,在疫情仍不明朗的当下,消费者消费意愿或将持续下跌,以消费降级为标签的平台或将更被投资者看好。

眼下,京东需要证明自己依旧拥有抗风险力,且这一能力持续且不可被轻易复制。