对蔚来而言,新交所上市不仅是为了规避美股被退市的风险,也是为进入东南亚市场布局。而在新加坡上市之前,ES7也已进入发布日程,中端品牌的也已起步。在2021年相对沉寂的蔚来,虽然在2022初也颇为不顺,但蔚来的资本版图拼完,产品也初具家族化特征。在新造车第一阵营,蔚来依然被高度关注。

文丨智驾网 黄华丹

上海的复工复产还在路上,而受封控影响的蔚来创始人李斌和秦立洪都未能在今天赶赴新加坡见证公司在纽约、香港和新加坡三地同时上市的历史性一幕。

所幸,来自澳门等地的五位蔚来车主代替他们在狮城敲响了上市锣声。

今日(5月20日),蔚来宣布在新加坡证券交易所主板正式挂牌交易,股票代码为“NIO”。

至此,蔚来成为首家完成美国、香港、新加坡上市的中国企业。

2018年9月12日,蔚来正式登陆纽约证券交易所,股票代码NIO,融资额为10亿美元。

今年3月10日,蔚来成功通过介绍方式在香港交易所完成上市,正式开始挂牌交易。

5月6日,蔚来再次发布公告称,公司已从新交所取得主板二次上市的附条件上市资格函。今天,5月20日,蔚来成功在新交所上市。

值得一提的是,此次蔚来在新交所上市同样采用和港交所上市相同的介绍方式,不涉及新股发行及资金募集,每股面值0.00025美元。

蔚来的美国存托股份将继续主要在纽约证券交易所上市及交易,其在新交所上市的A类股可与其在纽交所上市的美国存托股份实现完全转换。

在港股采取介绍方式上市时,蔚来曾表示,“这是为公司投资者提供备选的交易地点,缓释地缘政治风险,扩大投资者群体,在这些上市目的仍然可以达到的同时,不稀释现有股东的利益。”

同时,蔚来方面也表示,公司拥有充足的现金储备,短期内没有迫切的融资需求。

虽然介绍方式上市不涉及融资,但通常在六个月后都可以进行增发融资。对蔚来而言,在现金储备尚为充足的情况下采用介绍方式提前上市不失为一个好的选择。

而在熬过了上海疫情的至暗时刻后,车企在金融市场的表现正逐渐回暖。选择此时完成上市,对蔚来而言,也是一个不错的节点。

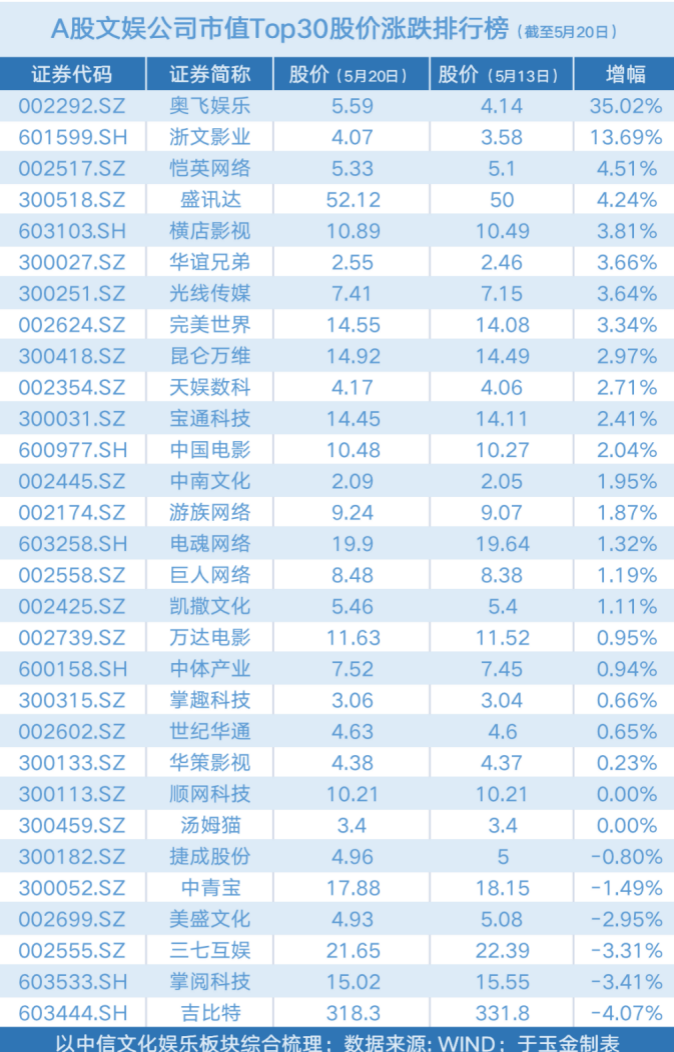

以下为截止今日16:00,蔚来在港股与美股的表现。

此外,蔚来还表示将在新加坡建立人工智能与自动驾驶研发中心,进一步完善其全球研发和业务布局。

新加坡交易所集团首席执行官罗文才表示,蔚来是首家在新交所上市的电动汽车企业,它的上市无疑占据了天时地利。新加坡作为国际金融和融资中心,是蔚来进军东南亚市场的理想起点。

而产品层面,日前,合肥市经开区发布消息称,蔚来旗下全新中高端智能电动汽车品牌将落户合肥新桥智能电动汽车产业园,且该品牌产品目前已进入关键研发阶段,计划2024年投产。新品牌项目代号为ALPS,将打入15万元-30万元区间的大众市场。

在车市被疫情愁云笼罩近两月后,行业似乎终于又多了些活力。

而此前,5月4日,蔚来刚刚被美国证监会(SEC)列入中概股“预摘牌名单”。

根据SEC官网上的法律文件,被列入“确定摘牌名单”的公司需在三年内提交SEC需要的文件,包括审议底稿。如果“确定摘牌名单”中的公司没有提交或提交的文件不符合 SEC 要求,它们将会在披露 2023 年年报后(2024 年初)面临立即退市。

“蔚来一直在积极探索保护利益相关者利益的可能解决方案。公司将继续遵守适用的法律和法规,努力保持在港交所/纽交所的上市地位。”彼时蔚来的回应称。

两个月内匆忙在港新两地上市,确实也能看出蔚来的焦虑。中美之间的不确定性让李斌不得不未雨绸缪。

而今年1-4月的销量表现上,蔚来跌出前三,也让人暗自为李斌捏一把汗。

但总体而言,无论在金融市场,还是在产品端,蔚来的版图都在逐渐走向完整。

——01——

新加坡的地位

当然,蔚来去新加坡并不是一时兴起的决定。

3月港股上市时,在港交所披露的文件中,蔚来就提到不久将在新加坡上市。

第31期全球金融中心指数(GFCI)报告显示,全球前十大金融中心排名依次为:纽约、伦敦、香港、上海、洛杉矶、新加坡、旧金山、北京、东京、深圳。

在亚洲地区,新加坡的排名仅次于香港和上海。

而去年发布的第30期报告中,新加坡更是排在第四位,仅次于香港。

GFCI由国家高端智库中国(深圳)综合开发研究院与英国智库Z/Yen集团共同编制,每年3月和9月更新一次,受到全球金融界的广泛关注。

而在新交所上市公司的总市值中,外国公司占了40%,这也使新交所成为亚洲最国际化的交易所和亚太区首选的上市地之一。

此外,在新加坡上市的优势也非常明显:

首先,申请新加坡上市相对境内上市而言时间较短、成功率更高。

其次,境外上市后再融资的灵活性强,难度低。据有关统计,目前证监会发审委对国内上市企业再融资申请的审批通过率仅为50%。而境外证券市场再融资则相对灵活,可随时进行增发。

此外,新加坡的税收政策规定“不盈利,则不交税,不审计报表”。

对蔚来而言,在港新两地介绍上市,可以最快的速度实现在亚太地区金融市场的布局,有效避免可能的美股摘牌造成的风险。

此外,新交所没有外汇管制,资金可自由流入流出。并且,其采用的会计标准除了新加坡的会计标准外,还认同美国、国际公认会计准则,可以轻松与国际上其他重要的交易所对接。

当然,新交所的规模相对较小。数据显示,2022年1月新交所证券市场21个交易日的总成交额达253.89亿新元,约合1222亿元人民币。而港交所2021年平均每日成交金额即达到了1667亿港元,约合1417亿元人民币。

但就亚太地区而言,新交所是仅次于大陆A股、港交所、东京和首尔交易所之后的第五大交易所,在香港市场动荡前提下,新加坡更是成为资本不二的选择。

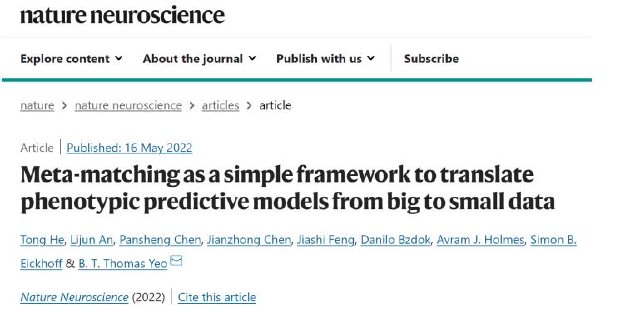

而在自动驾驶领域,新加坡更是出乎意料地走在世界前列。

早在2013年,新加坡便提出“新加坡自动车计划”,正式开启新加坡自动驾驶应用之路。主要围绕自动驾驶汽车实际应用的可行性、区域内运输系统及可能涉及的技术及法律政策展开。

2016年,新加坡开启全球首个面向公众的Robotaxi试运营。在6公里的测试道路中,公众可通过打车软件预约Robotaxi。

2017年,新加坡政府修订《道路交通法》,允许自动驾驶汽车在公共道路进行测试。此后,新加坡的自动驾驶区域不断扩大。

毕马威2020年发布的报告显示,新加坡在世界自动驾驶汽车成熟度中排名世界第一,因为它在“政策和立法”以及“消费者接受度”这两方面的表现最好。

因此,蔚来借助新加坡国际经济和科技中心的优势,与本地科研机构深入合作,在新加坡建立人工智能与自动驾驶研发中心,也是顺其自然的结果。

——02——

完善产品线,下探大众市场

在解决了资本市场的隐患后,蔚来也在着力完善产品层面的布局。

目前,蔚来旗下产品包括三款在售SUV:ES8,ES6和EC6,两款轿车ET5和ET7,以及即将上市的SUV车型ES7。

就各家新势力的产品配置来看,蔚来的车型布局较为全面。

但除了采用电池租赁方案的ET5,其余车型售价都在30-50万级别。而这个区间的市场份额占比甚至不到车市整体结构的10%。市场结构决定了蔚来如果只停留在这个价位,就不可能走量。

李斌曾在采访中透露过蔚来车主的用户画像:80、90后为主力,多数已组建家庭,ES8创始版80%是孩子父亲,月收入平均5万左右,本科以上73%,私有企业主将近60%;ES6 车主相对更年轻,平均年龄在30-31岁左右;EC6年龄群更低。

这部分人群,本身所占的比例就很小。

而蔚来要想在新势力的名头外收获更大的影响力,就必然要走进大众市场。这一点,似乎也已成为“蔚小理”们的共识。

去年蔚来二季度的财报会议上,李斌就曾透露过要推出一个主打大众市场的下沉子品牌。而近日合肥经开区的消息则坐实了这个项目,代号为ALPS的新品牌将主打15-30万区间的大众市场。

此前,李想也曾在今年的财报电话会上表示:“明年大家就可以看到我们第一款20-30万元的中型车产品。”

毕竟,这个区间占了市场近50%的份额。

从高端市场下探到大众市场也是许多车企采用的路线。

以特斯拉为例,马斯克的总体规划第一步就是这个路线。

先推出高端跑车Roadster,树立品牌高度,然后推出比较高端、销量中等的Model X/S逐步进入市场,第三步再打造更便宜、走量的Model 3/Y进入大众市场。

当然,马斯克似乎并不满足于目前Model 3所取得的成绩,售价2.5万美元的基础款车型也已在计划之中。

而且,特斯拉将所有产品放在一个品牌之内,基本上各个定位的车型都只有1-2款,在产品规划上几乎做到了极简。

在高端产品上,蔚来此前也推出过超跑EP9。如今在大众市场上,蔚来选择另起炉灶,打造一个新的子品牌进军大众市场。这样既能保持蔚来树立起的高端形象,又能进入基数更广的大众市场。

独立出新的品牌进行新的定位,也是这两年许多中国车企面对转型在走的道路。

而蔚来在同一品类的产品规划也比特斯拉要丰富得多,这也是由中国市场对多样性的重视所决定的。

此外,从现实层面来看,蔚来今年销量的下滑一定程度上也与其价位有关。4月,蔚来销量5074辆,已不再是去年那个月销破万,频频冲上首位的蔚来。

这当然和疫情以及缺芯等问题造成的对供应链的影响息息相关,但另一方面,疫情导致经济疲软,消费需求下降也有着不可分割的关系。而这种下降,对于非刚需改善型的车型影响更大。

同属此区间的理想4月销量下滑也非常明显。而价格区间更加宽广的小鹏受到的影响则相对较小。

因此,对蔚来而言,推出面向大众市场的子品牌已是前进路上必不可少的一步。

如果说,曾经的小鹏是特斯拉产品亦步亦趋的学习者,今天,蔚来就是在结合中国市场特色的基础上,学习特斯拉的成功经验。从高端下探到大众市场,全方位自研技术,布局全球市场。

只是这条路走得并不容易。

而在资本市场,特斯拉可以安心在美股攻城略地,而面临可能被美股摘牌风险的蔚来则需要回到亚太市场来作为防守。