《投资者网》张伟

编辑 胡珊

目前,我国已连续十几年成为全球汽车销量第一大国。据国际汽车制造商协会(OICA)的统计,2021年中国汽车销量达2627万辆,同比增长3.79%,继续蝉联全球第一。

整车销售繁荣,带动了国内汽车零部件产业的发展。但在汽车零部件行业固有的“金字塔”式供应商体系下,大多数国产汽车零部件生产商仍一直处于三级供应商的位置。

图表1:国内汽车零部件供应商体系

这种情况下,也有一些国产汽车零部件企业希望通过上市做大业务规模,以提高与上级供应商的话语权。

2021年增收难增利

5月19日,汽车零部件生产商浙江胜华波电器股份有限公司(下称“胜华波”)披露了在上交所主板上市的招股书,拟募资4.02亿元,用于产能扩容和智能化改造。

据其官网介绍,胜华波的主营业务为雨刮器总成、座椅电机等汽车零部件的研发、生产和销售。公司客户包括上汽集团、长城汽车、吉利汽车等整车制造商以及佛吉亚、李尔等零部件配套供应商。胜华波自2004年12月成立以来,其主营业务未发生重大变化。

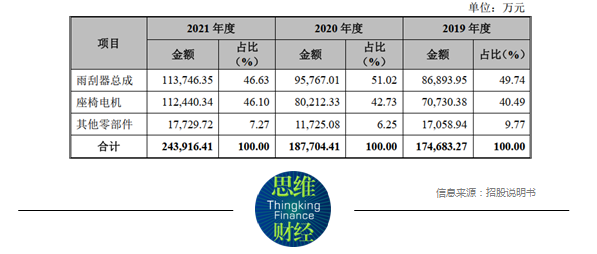

营收方面,2019年至2021年(下称“报告期内”),胜华波的主营业务收入分别为17.47亿元、18.77亿元和24.39亿元;归母净利润分别为1.75亿元、1.92亿元和2.1亿元。报告期内,雨刮器总成和座椅电机的营收占比超过90%,其他零部件的营收占比不到10%。

图表2:胜华波主营业务收入及占比

数据显示,胜华波2021年主营收入同比增加30%,但归母净利润只同比增加10%。

对于2021年增收难增利的原因,胜华波向《投资者网》表示,“主要是公司2021年主营业务毛利率较2020年下滑所致。”

财务数据显示,胜华波报告期内的主营业务毛利率分别为29%、26%和22%。同期,该公司的综合毛利率从30%降至24%,与拓普集团( 601689.SH)、松芝股份( 002454.SZ)等同行业可比上市公司的综合毛利率均值趋于一致。

胜华波还表示,公司两大主要产品中,雨刮器总成的毛利率逐年下降,是因为整车制造商对于同规格产品的采购价格有“年降”要求,该产品在一定年限内只能降价销售;而自2020年下半年以来,雨刮器总成的原材料价格持续走高,对其毛利率产生负面影响;同时,座椅电机的原材料价格涨幅较大,导致该产品2021年毛利率较2020年度下降。综上因素,公司2021年主营业务出现了增收难增利的情况。

计提坏账准备为何连年超1亿

正如胜华波所言,“公司与国内整车制造商和汽车零部件配套供应商建立了稳定的合作关系”,报告期内,该公司前五大客户也一直很稳定。

招股书显示,胜华波的前五大客户分别是佛吉亚、上汽集团、长城汽车、李尔和吉利汽车。此外,再无其他公司进入前五大客户之列。同时,五大客户的销售贡献率也保持稳定,其中,佛吉亚、上汽集团的销售贡献率连续三年超过10%,余下三家皆在5%上下。

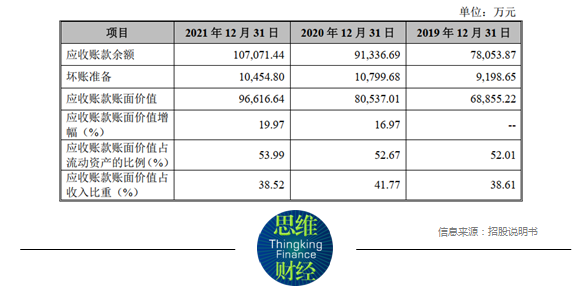

与此同时,胜华波应收账款前五名的金额及占比也与其前五大客户一一对应。报告期各期末,胜华波的应收账款余额分别为7.8亿元、9.13亿元和10.7亿元,在各期营业收入中的比重超过40%。

图表3:胜华波应收账款及坏账准备

值得注意的是,胜华波报告期内每年的计提坏账准备都在1亿元左右,被计提坏账准备的客户包括北汽银翔、哈飞汽车、华晨汽车、众泰汽车。

据多家媒体报道,这几家公司目前都已陷入破产或重组程序。胜华波坦诚,“公司单项计提的坏账准备主要来自下游整车制造客户,(这些客户)因运营不善导致该部分应收账款预计无法收回。”

虽然应收账款高企,但胜华波认为,“公司下游客户主要为国内大型整车厂和全球知名跨国汽车零部件一级供应商,应收账款主要对象的资本实力较强、信用记录良好,且公司与这些客户建立了长期稳定的合作关系,相应发生坏账的风险较小。”

拟募资4亿只为扩大产能

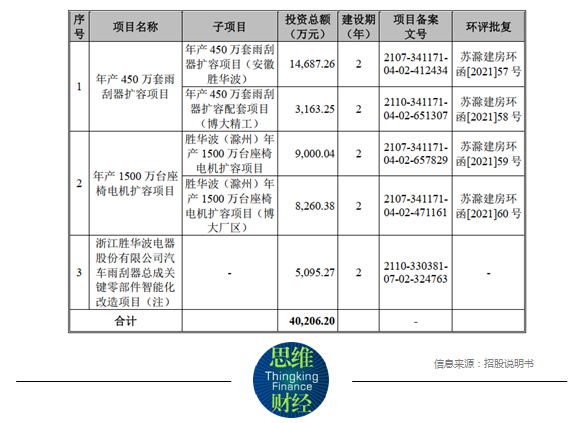

募资用途显示,胜华波本次IPO拟募资4.02亿元,其中,1.78亿元用于年产 450 万套雨刮器扩容项目、1.73亿元用于年产 1500 万台座椅电机扩容项目、5095万元用于雨刮器总成关键零部件智能化改造项目。

图表4:胜华波IPO募资用途明细

胜华波向《投资者网》表示,“公司现有产能已经不能满足公司业务未来发展的需求,产能利用率处于较高的水平。”

财务数据显示,胜华波两大主要产品中,雨刮器总成的产能利用率从2019年的86%增至2021年的99%,同期座椅电机的产能利用率从92%增至96%。

对于如何消化新增产能,胜华波表示,本次募投项目产品目标客户与公司现有客户群体相同,公司将在现有客户基础上,进一步挖掘现有客户新产品配套项目并积极开拓国内外市场新客户,为产能消化奠定良好的基础。

在这之前,胜华波也为提高产能已投入了大量资金。财务数据显示,胜华波报告期内因投资活动产生的现金流净额分别为-0.99亿元、-2.55亿元和-1.41亿元。

投资现金流净额为何大幅增加?胜华波向《投资者网》表示,公司为提高产能,加深机械化、智能化程度,报告期内投资建设了胜华波滁州、浙江特博厂区以及全新的生产线,因此支付大量投资资金,故投资活动产生的现金流量净额呈流出趋势。

值得一提的是,胜华波目前现金流较为充沛,但仍拟IPO进行融资。截至2021年底,胜华波的货币资金及交易性金融资产合计约7680万元,较2020年底的3921万元同比增加了96%。胜华波表示,公司十分重视审慎的现金流管理,会根据相关资金安排合理扩大产能。(思维财经出品)■