近期,公募基金二季报披露完毕,基金规模、基金利润、重仓股等数据也随之出炉。

经历了一季度的整体下跌之后,二季度A股市场迎来震荡上涨,沪深300指数上涨6.21%,上证综指上涨4.50%,深证成指上涨6.42%。公募基金总规模二季度恢复增长态势,二季度末突破26万亿元,同时,基金利润也在二季度转正,总利润共计6944.96亿元。

从重仓股来看,二季度贵州茅台重回基金第一大重仓股,宁德时代为第二大重仓股。基金二季度前十大重仓股基本被新能源、白酒股占据。

公募基金总规模突破26万亿 市场反弹下基金二季度利润转正

受2022年一季度市场整体下跌影响,公募基金整体规模在今年一季度略有下降,但二季度恢复增长态势。据天相投顾数据,截至2022年7月21日,共149家公募基金公司披露了2022年二季报,基金规模保持稳定增长,整体规模达26.67万亿元(含估算),同比增长15.56%,环比增长6.27%。

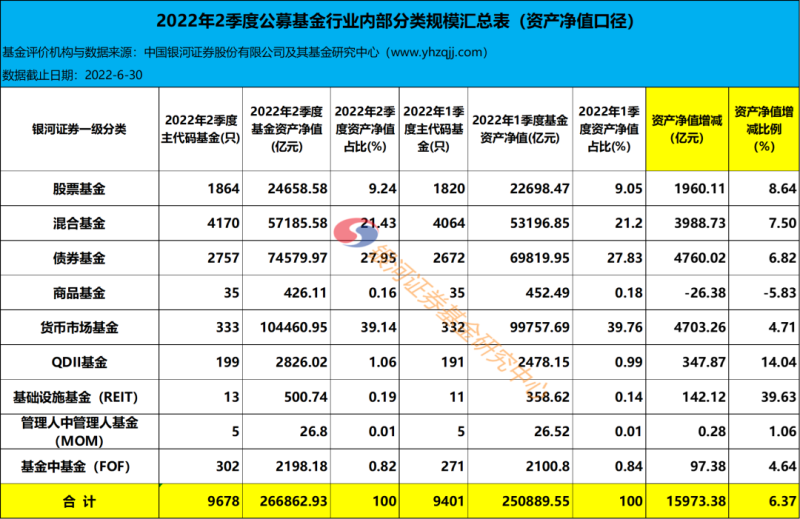

从基金类型来看,除商品基金外的其他类型基金规模均在二季度实现正增长。截至今年二季度末,股票型基金规模达到2.46万亿元,相较上季度末增长8.59%;混合型基金规模为5.47万亿元,环比增长3.63%;债券型基金规模为7.68万亿元,环比增长9.63%。海外投资基金规模二季度环比增长13.84%至3070.26亿元,增幅最大。

从基金管理人来看,截至二季度末,规模前十大管理人规模合计10.97万亿元,在全市场中占比41.11%。其中,易方达基金、广发基金、天弘基金、华夏基金、博时基金、南方基金六家基金公司二季度末管理规模超万亿元,最高的易方达基金,规模达到1.62万亿元。

在基金利润方面,今年一季度公募基金整体亏损1.33万亿元,二季度受益于市场的反弹,公募基金利润转正,总利润共计6944.96亿元。各类型基金中,混合型基金利润规模依然最大,二季度利润合计3692.64亿元;另外,股票型基金二季度利润规模合计为1662.14亿元,债券型基金利润合计为862.92亿元。不过,商品型基金二季度亏损5.14亿元,商品型基金是一季度少数实现盈利的基金。

分基金管理人来看,易方达基金旗下的457只基金产品二季度共实现利润738.77亿元,在所有基金管理人中排名第一。其次为华夏基金,旗下495只产品二季度利润共计393.73亿元;广发基金的510只产品二季度利润共328.31亿元,排名第三。另外,汇添富、富国基金旗下产品二季度利润均超300亿元,招商、景顺长城、嘉实、中欧、交银施罗德、南方基金旗下产品二季度利润均超200亿元。

基金前十大重仓股集中于新能源、白酒股 贵州茅台重回第一大重仓股

在基金持仓方面,在一季度降低股票持仓之后,二季度混合型基金提高了股票仓位,同时降低了债券仓位。据天相投顾数据,二季度,全市场混合型基金的股票平均仓位由上季度的68.47%提升至72.26%,增加了3.79个百分点;而债券平均仓位由上季度的22.61%降低至20.26%,减少了2.35个百分点。

从基金管理人角度来看,尚正基金、富荣基金、长江资管、国都证券、兴业基金、华融基金等在二季度大幅度增加了股票的持仓比例。其中,尚正基金、富荣基金、长江资管二季度股票持仓比例增加超过20个百分点。也有管理人在二季度增加了债券持仓比例,包括中科沃土基金、富安达基金、汇安基金等,不过增加幅度不大,最大不超过3个百分点。

在基金重仓股方面,今年一季度末,宁德时代曾经超过贵州茅台成为基金第一大重仓股,而二季度贵州茅台重新夺回第一大重仓股“宝座”。截至今年二季度末,统计积极投资偏股型基金(不含指数型基金的股票型基金、混合型基金)数据,贵州茅台再度成为第一大重仓股,共1629只基金持有贵州茅台,基金持有该股总市值达到1359.28亿元。基金重仓股第二名为宁德时代,共1382只基金持有宁德时代,持有总市值达到1119.53亿元;第三名为隆基绿能,共882只基金持有该股,持有总市值为661.64亿元。其中,贵州茅台和隆基绿能股价在二季度均涨超20%,宁德时代二季度仅涨4%。

除这三只股票外,积极投资偏股型基金二季度前十大重仓股还包括五粮液、泸州老窖、药明康德、山西汾酒、比亚迪、华友钴业、亿纬锂能。其中山西汾酒、比亚迪、华友钴业和亿纬锂能为新进股票。从行业来看,积极投资偏股型基金二季度前十大重仓股基本被新能源、白酒股占据。

从调仓来看,二季度,积极投资偏股型基金增持前三名分别是贵州茅台、隆基绿能和五粮液,增持市值均超过200亿元;另外,基金对比亚迪、泸州老窖、爱尔眼科的增持市值也排名前列。从二季度涨跌幅来看,基金增持前十名股票的涨幅均超过20%,整体表现强势.

二季度积极投资偏股型基金减持前三名分别是海康威视、药明康德和招商银行,基金对海康威视减持市值超过150亿元,对药明康德减持市值超过120亿元。基金减持前十名股票在二季度均呈现不同程度下跌,其中智飞生物、博腾股份、凯莱英和紫金矿业跌幅超15%。

明星基金经理如何研判后市?

今年前四个月,A股整体呈现下跌趋势,自4月底开始反弹,4月27日至7月21日上证指数反弹超13%,深证成指涨超22%,沪深300指数涨近12%。

明星基金经理们如何看待后续市场行情?

景顺长城新兴成长混合基金经理刘彦春指出,随着疫情逐步得到控制,下半年我国经济环比向上态势明确。预期实体融资进一步提速,结构也将逐步改善。海外主要经济体由于货币政策收紧过晚,现阶段需要更大的收缩力度来控制通胀,全球定价的大宗商品价格进一步调整的概率较高。需求扩张、成本下降,我国实体经济整体进入盈利扩张期。经济稳住后,维持过度宽松的流动性环境必要性下降,预期市场利率将逐步向政策利率靠拢。尽管金融体系流动性有所收敛,但股票市场整体估值水平大概率继续扩张,经济复苏、企业盈利改善是这一阶段市场的主要驱动力。

广发科技先锋混合基金经理刘格菘指出,从5月初以来市场的走势判断,预期最悲观的阶段可能已经结束,系统性风险或已得到充分释放,基本面的趋势力量有望重新成为资产定价的核心,下半年资本市场或有可能呈现结构性行情丰富多彩的局面。他认为,二季度科技创新、高端制造方向的资产波动率超过其他资产的原因主要有两方面,一是高端制造类资产过去两年获得了较高的回报,二是在大部分市场参与者的资产选择中,高端制造资产与传统“核心资产”可能还有差异。从长周期看,基本面的趋势是决定资产价格的核心因素。随着基本面的趋势力量成为资产定价的核心,下半年市场整体波动率可能会回到历史正常区间水平。

易方达蓝筹精选混合基金经理张坤指出,判断未来,希望更多回归常识或事物的基础概率,如企业提供的产品或服务未来是否被客户持续需要且增长,外来者模仿这家企业的业务是否足够困难,生意模式能否产生充足的自由现金流等。一部分市场因素(例如短期经济波动、行业短期供求失衡等)对于短期市场的影响十分显著,但在长周期内并不重要,当这些因素不利时,就为长期投资者买入优秀公司提供了更好的赔率。

中欧医疗健康混合基金经理葛兰指出,医药生物板块在二季度初受到了疫情的较大影响,但截至半年末大部分企业已经出现了较为显著的恢复,依然看好医药生物板块的中长期投资机会,但短期市场波动难以避免。展望未来,创新相关的市场还远未触及国内市场的天花板,海外市场也在逐步蓄力中。公司层面,企业转型创新的趋势仍在延续,创新药临床申请数量逐年创出新高。创新质量方面,近几年整体研发管线布局更加理性,资源向差异化方向倾斜,甚至有全球竞争力的创新品种诞生。与此同时,国内的创新药服务企业也逐步形成了有全球竞争力的产业集群,在部分细分领域达到了全球领先的水平。此外,伴随我国居民人均收入及认知水平快速提升,医疗服务以及消费性医疗的需求仍在快速增长且未得到充分满足,未来空间依然巨大。

新京报贝壳财经记者 顾志娟编辑 陈莉 校对 柳宝庆