作者/李隽

卖得越多亏得越多,平均每辆车的亏损都在增加,这是当前新能源整车企业面临的困局。

2021年理想汽车-W(02015.HK)的单车平均经营亏损已经超过1万元,到了2022年上半年单车平均亏损就超过了2.3万元,这一切背后是电池等中上游产品价格的大幅飙升。

另一方面,一季度实现超越三万辆的交付之后,二季度出现环比下滑,三季度的交付指引来看,理想可能经历连续两个季度交付不到三万辆,高增长是否已经结束?未来纯电车型的推出,会不会导致亏损扩大也是未知数。

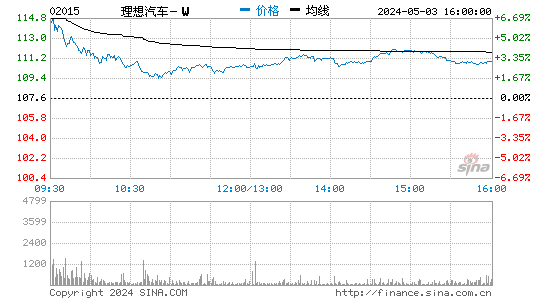

8月16日上午理想汽车股价跌超过2%。

半年交付6万辆,经营亏损近14亿元

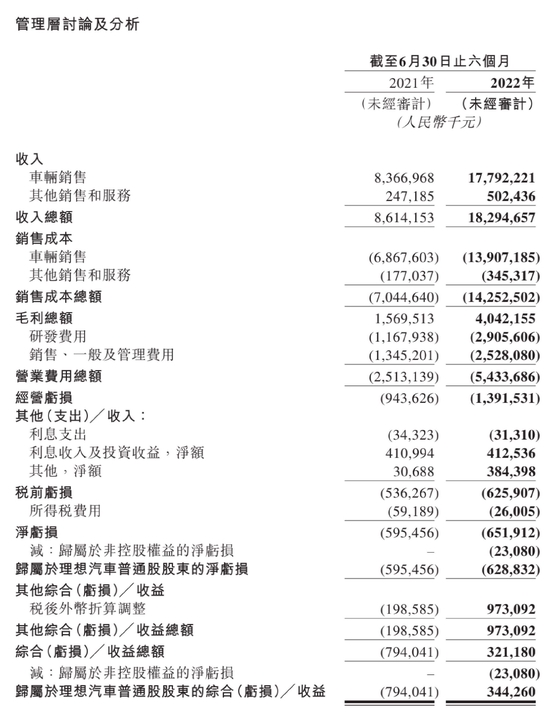

2022年上半年,理想汽车总交付量达到60403辆,同比增长100.3%;收入总额为182.9亿元,同比增加112.4%。截至2022年6月30日,理想ONE自上市以来的累计交付量已达184491辆。经营亏损由截至2021年上半年的9.44亿元增加47.5%至截至2022年6月30日止六个月的13.9亿元。

亏损增大,归咎于成本和费用的上升。

上半年,销售成本为142.5亿元,较2021年上半年的70.4亿元增加102.3%。此增加主要由于上述汽车交付量增加。销售、一般及管理费用为25.3亿元,较2021年上半年的13.5亿元增加87.9%,此增加主要由于人员增加导致僱员薪酬增加,以及随着销售网络的扩大相关的租金支出增加。

截至2022年6月30日,理想汽车于113个城市拥有247家零售中心,并于226个城市运营308家售后维修中心及理想汽车授权钣喷中心。

“由于新冠病毒变种引起的疫情反覆导致零部件产能受限,以及新能源汽车的市场需求不断增加,与汽车零部件短缺和成本上涨相关的不确定性仍是行业面临的共同挑战。展望未来,我们将不断夯实供应链系统的管理,加强与零部件供应商的合作,以降低此类风险。”理想汽车表示。

理想汽车2021年年报显示:“经营亏损由截至2020年12月31日止年度的6.69亿元增加52.0%至截至2021年12月31日止年度的10.2亿元。”而理想ONE于2021年的总交付量达到90491辆,理想ONE是卖一辆的平均经营亏损超过1万元。

三季度或交付不足3万辆

除了单车平均亏损扩大以外,理想汽车第二季度交付数量仅有28687辆,而三季度的交付指引来看也不到3万辆,连续两个季度都不如第一季度的31716万辆,环比下滑的趋势难以改变,高增长时代是否已经结束?

理想汽车表示,于2022年7月交付了10422辆理想ONE,较2021年7月增长21.3%。预计2022年第三季度车辆交付量为27000辆到29000辆,同比增长7.5%至15.5%;收入总额为89.6亿元(13.4亿美元)至95.6亿元(14.3亿美元),同比增长15.3%至22.9%。

平安证券分析师王德安表示,L9对理想ONE的替代效应超预期,三季度交付和营收指引低于市场预期,主要是由于理想ONE的新增订单量开始放缓,部分购车预算较为充足的用户在试驾理想ONE和L9后选择了L9。

业绩发布会上,理想汽车CEO李想表示,增程式是SUV车型五年内最好的动力形式选择。此外,理想的纯电车型实验车目前可以做到充电10分钟充电满足400公里续航,会比增程式车型拥有更大空间。

深圳一位资深基金经理向第一财经记者表示,目前理想汽车相比其他新势力盈利能力强一些,这主要是得益于理想ONE单款车型爆款带来的良好的成本控制,纯电续航不到200公里左右的产品,电池上的成本比续航500公里左右纯电车型要小得多;理想L9纯电续航215公里,发动机从理想ONE的三缸变为四缸,原材料价格大涨都可能带来成本压力。未来随着纯电车型的推出,如果成本控制不好的话,亏损可能会继续增加。