《投资者网》乔丹

编辑 吴悦

来势汹汹的预制菜掀起了一场厨房革命。想象一下,以往需要经历买菜、配菜、洗菜、切菜等多个繁复步骤、花费数个小时才能完成的一道酸菜鱼,现在仅需要撕开包装、加热后即可食用,上桌时间不会超过五分钟,满足了消费者对便利、美味、实惠等多方面的需求。

不止厨房,预制菜还火到了资本市场。根据中商产业研究院数据,2021-2022年,我国预制菜行业融资事件20余起,融资金额达数百亿元。另外,该赛道还诞生了首个上市公司味知香(605089.SH),其于2021年4月挂牌上市,成为“预制菜第一股”。

部分地区也开始在政策上进行支持。广东在今年3月便率先推出了《关于加快推进广东预制菜产业高质量发展十条措施》,以促进预制菜产业的发展。但伴随热度而来的还有一些不规范现象,近日,中国消费者协会发布《2022年上半年全国消协组织受理投诉情况分析》点名预制菜,表示外卖、堂食中使用预制菜未告知,消费者知情权、选择权受到损害。此外,食品安全是否过关、产品标识不清不楚,也是消费者吐槽预制菜的重点。

那么,现阶段国内的预制菜产业空间如何?这门生意好做吗?

市场容量达数千亿 规模化企业少

根据公开资料,预制菜是是指以农、畜、禽、水产品为原料,配以各种辅料,经分切、搅拌、腌制、滚揉、成型、调味等预加工做成的成品或半成品。从生产工序看,其可分为生制预制菜和熟制预制菜;从食用方法看,可分为即配菜肴、即热菜肴、即烹菜肴和即食菜肴;从品类来看,预制菜可分为调理肉制品、酒店菜、料理包以及C端预制菜。

预制菜并非新鲜事物,早在80年代,便开始在日本、加拿大及部分欧洲国家风靡。经过多年发展,美、日均培育出在全球具有较大影响力的大型预制菜企业,如神户物产、泰森、Sysco、康尼格拉、日冷等。

对比之下,我国预制菜起步较晚,90年代随着麦当劳、肯德基等快餐店进入,我国开始出现净菜配送加工厂,深加工的半成品菜企业涌现。2014年前后,外卖市场飞速发展之际,料理包开始大量渗透到小餐饮、外卖店等。至2020年,受疫情及堂食减少影响,预制菜需求被进一步拉动,2021年春节,天猫年货预制菜销售同比增16倍,京东数据显示1-2人小包装预制菜的成交额同比增长了3.5倍。

从市场容量来看,目前,酒店、连锁快餐等大B端,中小餐饮、乡厨等小b端,以及农贸市场、电商、新零售、商超等C端市场,均有预制菜的身影。预制菜在餐饮行业大规模的渗透,催生出了黄金行情,中泰证券预计2030年的预制菜终端规模将达到7000亿-8000亿元,出厂口径6000亿元,2021-2030年间的复合增长率达14%。其中,调理肉质品的市场空间最大,规模约1800亿元,酒店菜、料理包及C端预制菜的市场规模分别约200亿-300亿元、500亿元、500-600亿元。

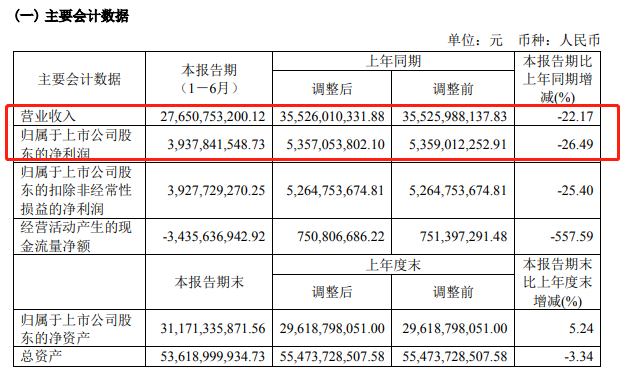

在这个现象级风口下,大量上市公司纷纷入局。除了以味知香为代表的C端预制菜公司外,赛道玩家还有安井食品(603345.SH)、春雪食品(605567.SH)、圣农发展(002299.SZ)、双汇发展(000895.SZ)、得利斯(002330.SZ)、 同庆楼(605108.SH)等餐饮、食品加工企业。

部分预制菜、食品加工上市企业简况

另外,就在近期,京东也将预制菜纳入战略扶持品类,在未来三年扶持 20个销售过亿元的预制菜品牌、5个销售过5 亿元的预制菜品牌。而农夫山泉也在近期发布4款“即热米饭”新产品,积极布局预制菜赛道。

企查查数据显示,目前预制菜相关企业已超7万家,但入局者虽然众多,目前却尚未有全国统治地位的龙头企业脱颖而出,呈现规模化企业少、地域性强的特点。前瞻产业研究院数据显示,2020年我国预制菜行业CR10(前10企业的行业集中度)仅为14.23%。其中,绿进食品市占率为2.4%,安井食品与味知香分别为1.9%、1.8%。

东莞证券认为,目前全国范围内的预制菜生产商以同类型中小企业及个体工商户居多,并且多数依然停留在作坊式的生产加工模式,只供应少量客户,产品结构相对单一,且标准化程度较低,食品安全及品质难以保证。目前,部分企业已开始采购自动化设备实现规模化生产,一定程度上保证了食品的质量。在此背景下,行业集中度有望向食品质量有保障的优质企业靠拢。

B端需求更大 毛利率多在15%左右

预制菜炙手可热的重要原因,在于其能够实现降本增效。根据东莞证券,目前我国预制菜的消费渠道主要包括餐饮端与零售端。根据行业市场规模来测算,餐饮端的消费占比最大,约为80%,零售端消费占比约为20%。

对于零售端客户而言,预制菜可以便捷、快速地做出一道菜肴,既可以节省时间,亦可保证饮食的健康。就C端消费占比较少这一现象,中泰证券表示,一方面,C端预制菜导入时间不长,大多数消费者对其仍旧存在不了解和不信任,C端预制菜厂商首要解决的是消费者教育问题;另一方面,C端消费者试错成本较低,品牌忠诚度不高,需要持续大力营销获得更大的流量。

对于餐饮端客户而言,预制菜可以提高出菜速度、减少对人工成本的依赖,以及减少后厨面积、降低房租成本。根据前瞻产业研究院数据,餐饮企业使用预制菜后,人工成本从1.6元/份下降至0.8/份元,房屋租赁成本从1元/份下降至0.6元/份。而根据中国饭店协会公布的数据,在2020 年我国正餐类餐饮企业平均成本构成中,人力是仅次于原材料的成本,占比达22%。

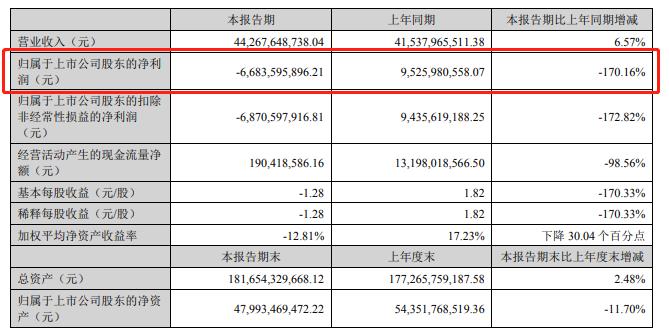

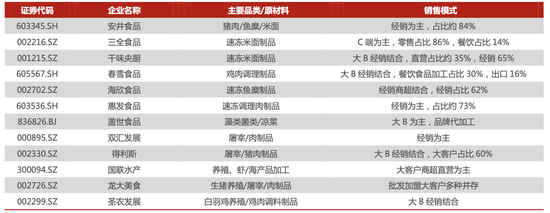

短期来看,预制菜从B端大规模走向C端还需要克服多个难题,但市场空间无疑是值得期待的。那么,预制菜行业的盈利水平如何?从已披露预制菜、菜肴业务营业情况的企业来看,结合这些企业2022年上半年及2021年的财报数据,在盈利能力上,预制菜、菜肴制品业务的毛利率在-2%-25%不等,其中,毛利率在20%以上的是千味央厨及味知香,其他企业这块业务的毛利率多在15%上下。

预制菜企业毛利率简况

对于预制菜行业的盈利能力,安泰证券认为,主要原材料价格波动及市场竞争是影响因素。一方面,肉禽水产等农副产品占预制菜成本的比重较大,而农副产品价格受到天气、产量、市场状况等因素的影响较大,若产品价格不能及时做出调整,将直接影响行业的毛利率水平和盈利能力;另一方面,预制菜行业正处于高速发展阶段,新进入者不断对现有企业形成威胁,若行业发起价格战可能导致参与者盈利能力受损或市场份额下滑。

民生证券认为,从长期来看,加工深度较高,规模大的自研单品将是预制菜制造企业核心盈利点,大品类、自研能力强、多渠道的专业预制菜企业将逐渐脱颖而出。(思维财经出品)■