今天,分享一篇小米的2022,又是“承压之年”,希望以下小米的2022,又是“承压之年”的内容对您有用。

记者/张司钰

编辑/王姗姗

美编/景毅

微信制图/程星

应该是从乔布斯开始,技术公司创始人的演讲能力会极大助推品牌的影响力。小米董事长兼CEO雷军在这项本职工作上的表现与奋进程度,至少可以打到90分,虽然他十分讨厌被外界戏称为“雷布斯”。

2022年的夏天,出书、演讲、专访,雷军是国内互联网产业少有的仍在积极出镜的公司创始人。那些从他历史演讲中流传出的“金句”,被制成精美的海报挂在官网首屏,被印在每一间小米之家的购物小票上,对内对外彰显着这家公司的情怀。

穿过这些舒适而充满能量的口号,2022年对于小米而言,却是非常艰难的“承压之年”。上一次相似的艰难时刻,出现在2016年,由于产品创新力度不足,小米销量下滑,一度跌出了智能手机“全球出货量前五名”。

8月19日小米发布最新财报,2022年上半年实现营收同比下降12.8%,经调整净利润同比减少60.1%;智能手机的出货量同比少了2470万台,降幅高达24%。

雷军是一个非常懂得抓住技术机遇的人。站在智能手机这个风口,背靠着成熟的供应链,借助产研设计和营销的效率革新,向用户推出又好又便宜的产品——这是过去12年小米的故事。现在,他又看到智能汽车市场有着同样的机遇。小米演绎的这套经典的创业方法论,踩在技术大潮的上升期,确实能够帮助底子不足的创业公司“全场开挂”。但小米眼下首先要解决的问题是,上一代技术创新步入“退潮时刻”,自己要靠着什么样的能力急流勇进,平安跨入下一个风口。

退潮时刻

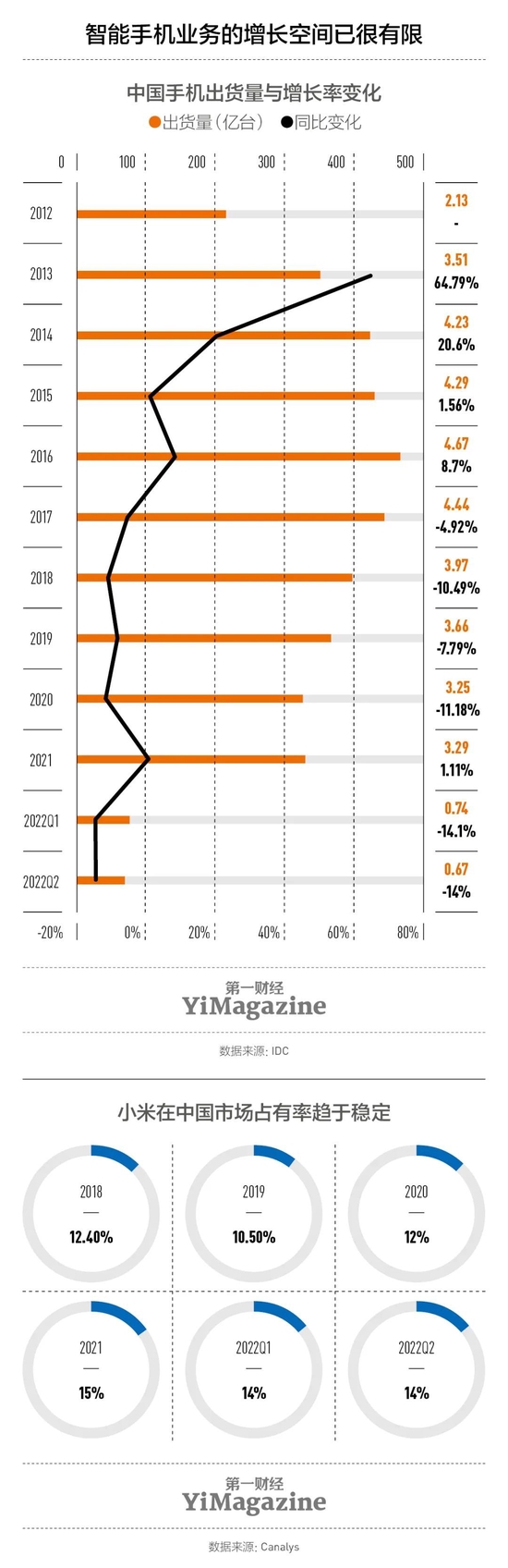

从市场研究公司IDC每年发布的中国智能手机出货量数据来看,自2017年起,智能手机的销量逐年萎缩,过去5年的平均下滑幅度达到7.8%。其间,2021年5G概念一度挽回些许的市场颓势,同比实现1.1%的微增,但转至2022年就上演了“大跳水”——前两个季度的出货量同比分别下滑14.1%、14%,为历史最大季度跌幅。

2017年至2021年,面对市场整体性萎缩,小米的手机出货量却一直保持强劲增长,年平均增幅高达31.98%。但是,如果按季度数据放大观察小米的这段高增长历史,就会发现它并没有那么强大的逆周期能力。

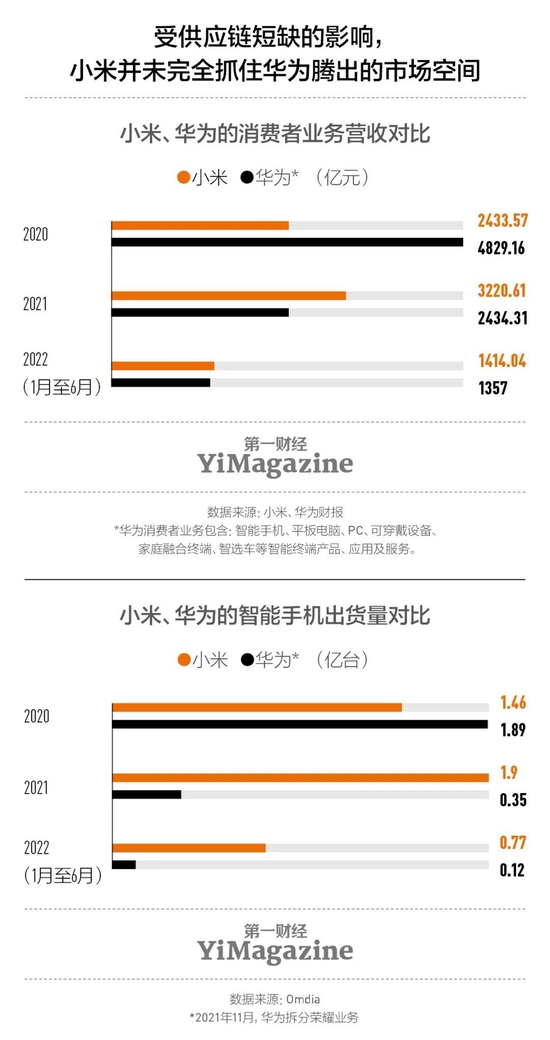

2019年年初至2020年第二季度,小米有3个季度的出货量出现了同比下滑,形势不容乐观。随后,一个意外的转机出现在2020年第三季度——华为遭遇芯片断供,不得不暂时退出智能手机市场的竞争,“全球出货量前五名”中的其他选手——小米、三星、苹果、OPPO成了这块市场蛋糕的直接受益者。

从那时起,小米在手机出货量上获得了连续4个季度的增长,平均季度同比增长达到57%。但是好景不长,2021年的第三季度小米的出货量再次出现同比下滑,原因是新冠疫情这一黑天鹅事件在2021年持续影响全球手机芯片的正常供应,到了下半年,形势更加严峻。

小米总裁王翔在今年5月的财报解读会上提到,入门级芯片短缺带来的负面影响尤其严重,小米150美元以下的机型缺口超过1000万台。雷军曾表示,小米只做自己最擅长的环节——营销和设计,制造方面则是和全球最好的供应商合作,直接对接生产商与用户。这种模式,一旦遭遇全球缺芯的情况,就会变得非常被动。

今年第一季度,小米出现自2018年上市以来首次单一季度内营收、净利润双下滑。到了第二季度,小米的出货量同比下滑26.10%。

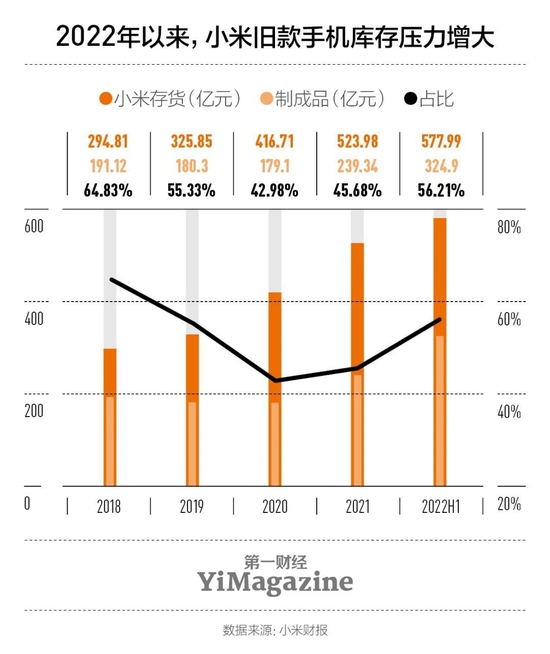

但“缺芯”不是小米唯一的困境。财报显示,小米2022年前6个月的制成品库存较2021年同期提升了50.43%,说明已经组装好的手机也有点卖不动了。

阶段性的客观因素,是今年上半年国内各地疫情升级,一定程度抑制了消费动力。但消费者对于智能手机的换机欲望越来越弱也是不争的事实。

7月,工业和信息化部新闻发言人田玉龙表示,今年上半年,5G移动电话用户达到4.55亿户。如今,小米在中国市场的占有率渐趋稳定,从2018年上市时的12.4%上升至14%左右,但这个数字并不能给小米带来太多的安全感。

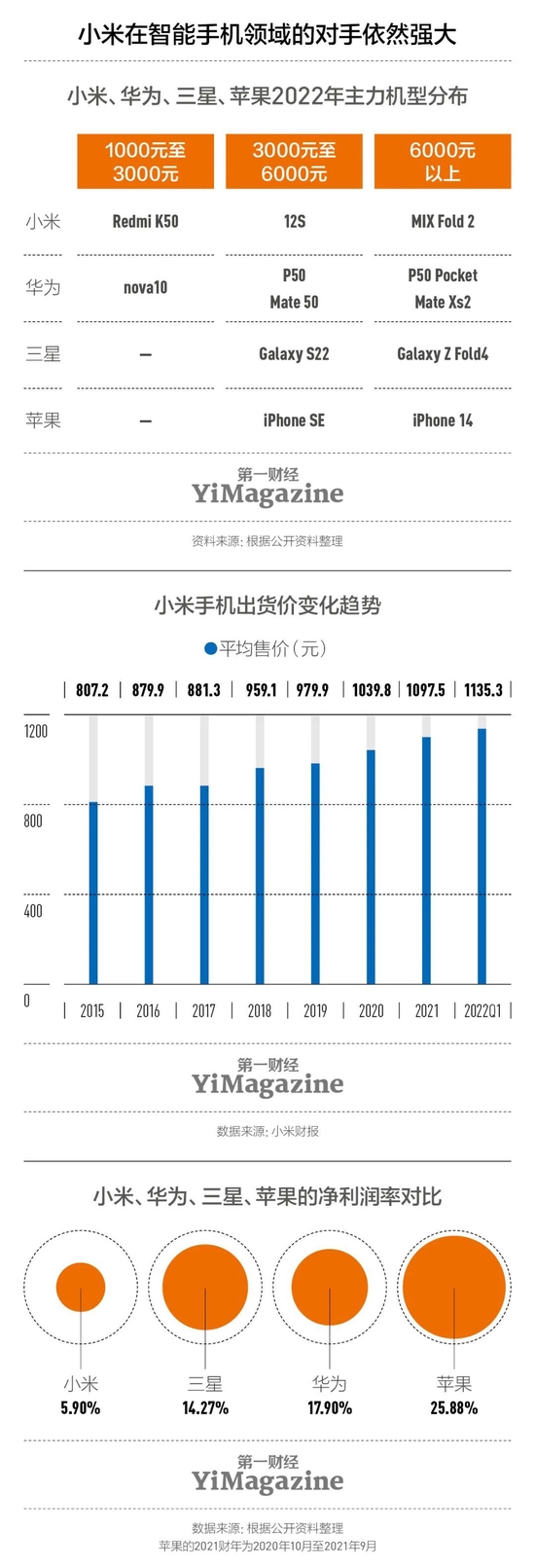

智能硬件的毛利率普遍较低,一旦遇到全球半导体短缺,元器件成本价格上升,最容易被挤压生存空间的,是中低端产品线。为此,向上寻找成长空间成为手机厂商的通用做法。

2021年,小米高端智能手机的出货量同比增长了一倍,在总体手机出货量中的占比为12.61%,依靠这样的销售规模,小米全年的手机平均售价(ASP)被拉高了57.5元,达到1097.5元。今年第一季度小米的ASP甚至一度冲到1189元。

2021年年末,小米12发布,雷军在微博上宣布“小米高端手机正式对标苹果”,这款年度旗舰机将有一大一小双尺寸。其中,小尺寸的小米12,售价延续了小米“数字系列”已经维持多年的3999元基础价。但消费者很快注意到,售价4999元的12 Pro,在外观尺寸上才最接近小米数字系列往年的旗舰机型。于是,小米的“对标苹果”曾被诟病为变相涨价。

2022年3月,小米集团内部召开了一次高端化战略研讨会,雷军将冲击高端表述为“小米发展的生死之战”。当下,小米这场生死之战的主力部队,是主打影像拍摄功能的12系列(售价3000至6000元)和折叠屏手机MIX FOLD(售价6000至10000元)。

小米上一轮产品销售危机得以化解,靠的是2016年推出定价3499元的小米MIX。当年,作为“全球第一款全面屏手机”,小米MIX曾一机难求,既帮助小米顺利打入中高端市场,也成功挽回品牌的创新形象。

6年过去,移动智能硬件风口走到后半程,小米在高端机型上的探索再无当年MIX这样的爆款出现,折叠屏和不断优化的拍照功能是仅有的创新亮点。加之近3年上市的手机配置基本够用,用户的换机周期被不断拉长。

智能手机的中高端产品竞争阵营中,一直通过贴牌方式生产手机的小米,并没有自己的产品技术“护城河”,想要为高端战略寻找新题材将会越来越难。

“我们今年的一个重点是提高高端智能手机的质量,这将为树立品牌形象,为下个季度的高端智能手机出货量做好改善。”小米管理层8月的电话会提及,近半年小米高端机的增长,仍受制于与高通合作的芯片的订单交付日程。为了等待骁龙8+芯片问世,小米只能将高端产品(小米12 Ultra等)推迟至第三季度发售。

因为要随时关注库存压力,小米利用中高端机型拉高ASP的过程并不轻松。为了甩库存,高端机刚上市不久就要面临降价贬值风险。

今年第二季度,为了帮助完成6·18业绩冲刺,小米针对上市仅两周的小米12S推出降价500元的大幅优惠,第二季度的ASP随之下跌。根据小米今年公布的6·18战报,销售额比去年减少了3亿元。但小米完成了既定任务——成功地清了许多库存,特别是在中国市场。“在中国,我们的库存目前已降至相当健康的水平。”小米总裁王翔在8月的财报电话会上表示。

过渡筹码

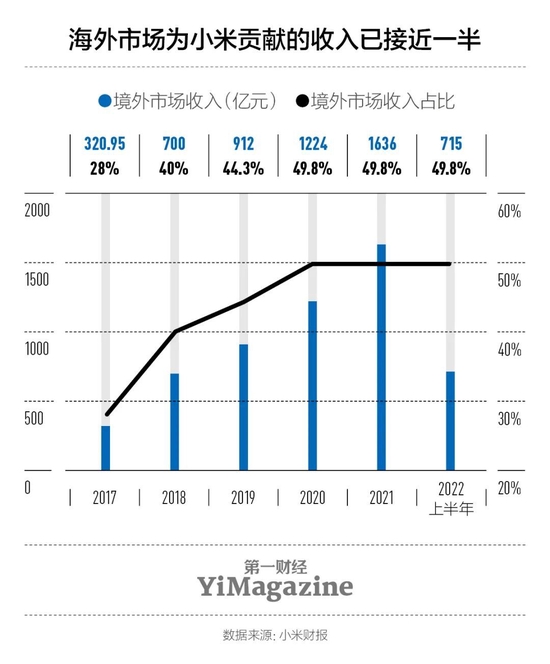

利用Redmi系列手机,小米以印度市场为基石、始于2014年的出海战略,在2022年前6个月,为公司贡献了715亿元营收,占到总营收的49.8%,印度和欧洲市场贡献了主要的海外营收。

立足新兴市场,再拓展至发达市场,这是小米的国际化策略。2020年第三季度,填补华为退出海外智能手机市场的空白后,小米进入西欧市场出货量前三,市占率达12.8%。

但疫情因素、地区冲突、海外物流受阻以及地方监管政策都在影响着小米智能手机的海外出货量。2022年第二季度,小米在境外市场的出货量同比下滑27%,东欧、中东、非洲、印尼等国家都首次出现负增长。

除了受缺芯和国际物流等困境的影响,2021年小米在印度的出货量出现了7年来首次下滑,此后市场份额一路下跌。今年上半年,小米印度公司的资产多次被印度政府冻结、扣押,监管风险令小米印度市场的不稳定性加剧。根据调研公司Canalys的数据,今年第一季度小米在印度市场的出货量为800万台,同比下滑24%。

5月,印度当局表示,税务审查中已扣押属于小米技术印度私人有限公司(Xiaomi Technology India Pvt.)约48亿元的资产。第二季度小米在印度市场的出货量同比减少270万台,市场规模仍然居位该国第一,但份额已经从2020年38%的高位跌至19%。

在手机之外,从电视到电饭锅,从自动洗手机到毛球修剪器,已经很久不再提“为发烧而生”的小米,以“年轻人的第一部XXX”之名,成功卖出了各种智能家电产品。目前在售的商品品类超过45个,其中不乏黑马爆款。比如今年1月至7月,小米空调产品出货量已经超过2021年全年的200万台。从这个角度看,小米确实是一家成功的品牌公司。

小米在2019年宣布成立大家电事业部,提出“智能手机和AIoT双引擎战略”,将手机以外的所有产品归于“物联网产品”范畴。小米在业界率先发明了“AIoT”(AI+IoT,人工智能+物联网)这个说法。彼时,小米称其生态系推出的各种IoT设备(不包括智能手机、平板及笔记本电脑)已经有1.71亿台。

2022年6月末,财报显示,小米的消费物联网平台已连接的IoT设备数目达到5.27亿,即三年半的时间内,增加了3.5亿台设备。但小米目前从该业务获得的收入,主要是硬件分销收入以及股权投资收益。

去年8月,小米宣布其AI语音交互引擎系统“小爱同学”的月活跃用户数破亿。除小米手机、小米电视外,用AI音箱实现对家用设备的语音控制功能,成为小米生态系硬件的一个重要卖点,但尚未被设计成一种需要周期性付费的增值服务项目。

依托智能手机业务开发周边产品,是小米生态链布局的第一环。2013年,贴有“MI”字样logo、售价69元的小米充电宝因性价比备受好评。此后,从“配件”做起,再到以投资参股的形式扶持生态企业,小米的产品名录中又陆续出现了路由器、插座、空气净化器、扫地机器人、摄像头等小型智能硬件,此后它开始涉足利润率更高的传统白电——冰箱、空调、洗衣机。

2020年以来的季报数据显示,小米生态系产品的贡献在公司总营收中的占比始终在30%以内。去年第三季度后,小米生态系产品的营收,经历了从增速放缓到同比下滑的变化——今年第二季度首次出现负增长(-4.40%)。

事实上,2021年小米之家的门店数量,从前一年的3200家增加两倍,达到10200家,但这似乎没有帮助AIoT业务实现更明显的营收增长。

一个很重要的原因是小米在白电、可穿戴设备等核心品类上,都遭遇了与华为在同一价格带的正面竞争。暂时失去了制造中高端手机机会的华为,把消费级业务的重心很大程度转移到了对芯片资源要求不高的IoT和智能家电领域。

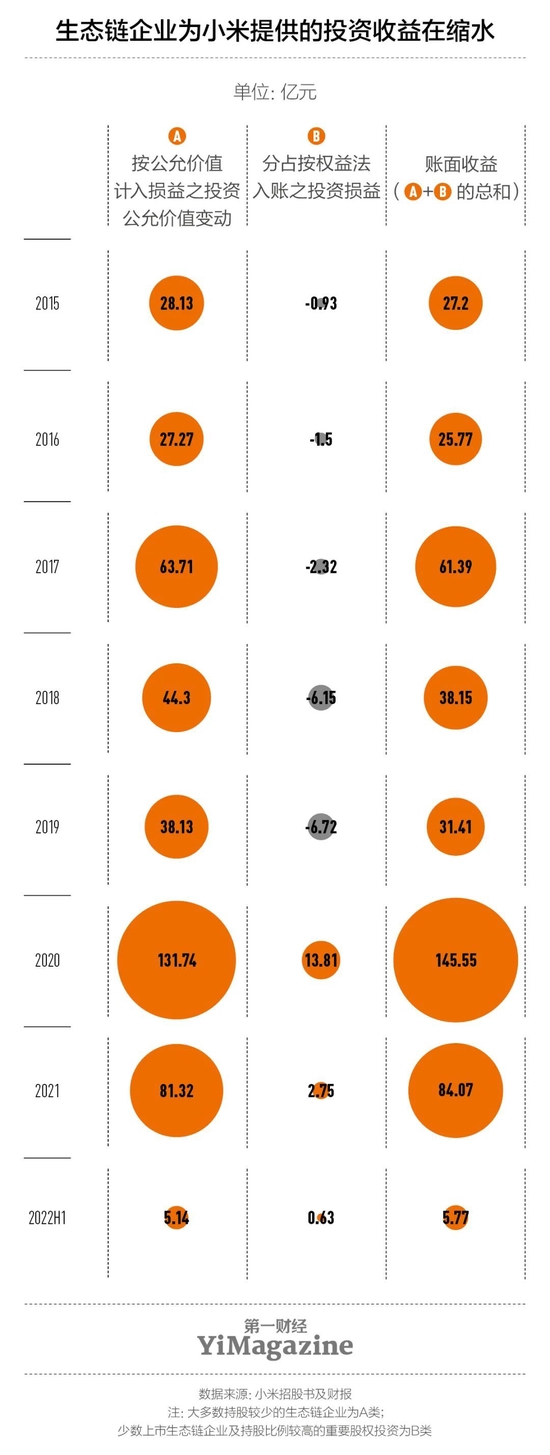

财报显示,截至2022年6月底,小米投资了超过400家公司。二级市场持续转凉,导致今年第二季度,小米按公允值计算的投资损益由去年同期的42亿元减少至5亿元。

通过一套系统、一个标准连接起所有硬件厂商的确可以提高小米的硬件整体品牌力,带来可观收益,但小米追求极致性价比,接受这一规则的生态链企业,利润率常常低于同行业平均水平。所以,生态系企业“去小米化”的姿态逐年升级,是目前小米生态面临的主要问题。

小米原先投资孵化的华米科技、云米、九号公司、石头科技等公司都有“单飞”计划。华米科技在2018年上市之后,推出自主品牌Amazfit。石头科技自有品牌的自清洁扫拖机器人、小瓦智能扫地机器人,目前的营收占比超过5成。

生产智能短交通和服务类机器人产品的九号公司,在2020年的招股书中,将与小米的关联交易披露为一项可能带来不利影响的风险。2022年上半年,九号公司自主品牌销售收入26.33亿元,同比增长43.41%,而小米定制产品分销收入同比下降59%。

小米在报告期内减持3%的九号公司股份,从中套现超过10亿元。截至2022年6月末,小米和顺为资本仍分别对九号公司持股6.36%和5.82%。

虽然困境重重,但是在高端手机、AIoT战略以及海外市场的助力下,小米正在向资本市场兑现它早年描绘的“硬件获客,软件获利”的商业逻辑。这也是小米在智能手机产业进入“末世”时代后有可能实现平稳落地的最重要筹码。

小米2022年第二季度财报显示,以广告为核心的互联网业务营收规模占总营收的9.90%,却贡献了超过半数(50.88%)的公司毛利。

宏观经济环境的不利影响会令广告主缩减投放预算,但得益于月度活跃用户(MAU)的健康增长,小米的广告收入已经连续5个季度稳定在45亿元之上。

截至2022年6月,全球MIUI月活跃用户数达到5.47亿,比去年同期增加了9310万,其中海外用户的占比超7成。今年上半年,小米新增了1000万MAU,管理层对外透露,很大程度是依靠中高端手机收获的新用户。

不过,为了加强用户变现,小米给各种设备加上显示器的做法一直被诟病。去年,小米生态链中第二家美股上市公司云米科技就因为其冰箱强制播放广告登上微博热搜。

此外,海外用户的每用户平均收入(ARPU)只有4.18元,是国内用户37.6元的近1/9。虽然基本盘庞大,从数据来看,海外用户的“含金量”有限。

二次创业

去年3月,小米宣布造车计划,首期投资100亿元,并表示未来10年将投入100亿美元,拓展自动驾驶、智能座舱等研发领域。目前,小米造车团队有超500人,小米人工智能实验室、小爱同学团队、小米相机部等部门的团队都参与其中。

作为小米AIoT战略的终极产品,在雷军8月出版的《小米创业思考》一书中,电动汽车被描述为“最大的消费电子产品”。而造车计划对小米意味着“二次创业”。

如果能如期在2024年上半年实现量产,小米造车的进度不算慢。小米公开披露的首款车有两种配置,分别搭载比亚迪旗下弗迪科技生产的磷酸铁锂刀片电池和宁德时代最新推出的三元麒麟电池。囊括各种电动车消费需求——小米的造车思路,复刻了智能手机时代的创业方法论。在供应链布局上,小米汽车除了找行业大牌零部件厂商合作,也投资了众多硬件设施制造商,以及纵目科技、禾赛科技等自动驾驶技术企业。

“15到20年后,小米汽车最终进入全球行业前五,年出货1000万辆以上才有意义。”雷军在今年8月的“年度演讲”中表示。

虽然已经错过进入电动汽车行业的“窗口期”,但小米具备良好的销售渠道。在超过1万家线下门店提供汽车展销渠道的支撑下,小米仍希望复制当年以后来者的身份杀入手机产业的“效率”故事。