今天,分享一篇央行发布1月金融统计数据人民币存款增6.87万亿,M2增速创新高,希望以下央行发布1月金融统计数据人民币存款增6.87万亿,M2增速创新高的内容对您有用。

转自:红星新闻

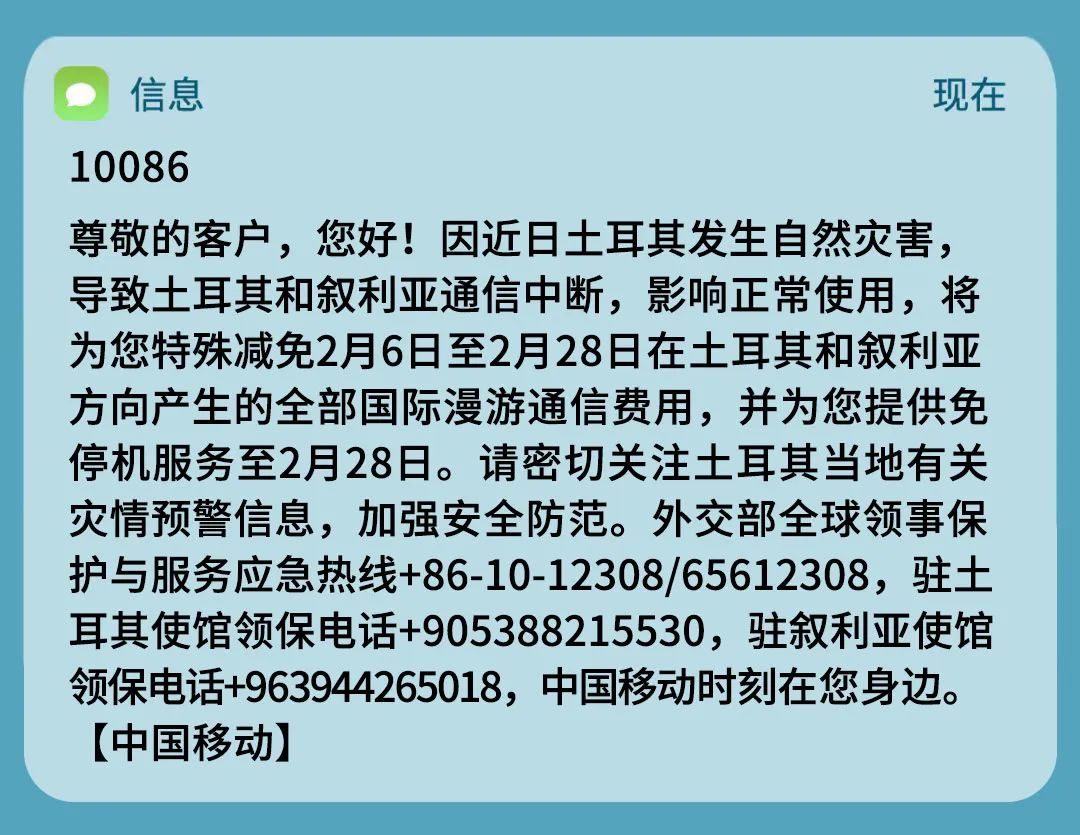

2月10日,中国人民银行发布了《2023年1月金融统计数据报告》(下称《报告》)和《2023年1月社会融资规模增量统计数据报告》(下称《融资报告》)。

↑1月金融统计数据报告 图据央行

↑1月金融统计数据报告 图据央行数据显示,1月M2余额已超200万亿,增速创2016年中以来最高水平。此外,1月人民币贷款增加了4.9万亿元,同比多增9227亿元,创下单月新增信贷投放历史新高,有学者表示,新增信贷已实现了旺盛的“开门红”。

这些数据背后,还预示着怎样的经济走向?民生银行首席经济学家温彬分析认为,随疫情冲击消退、各地稳增长计划和举措出台,企业与政府部门的投资步伐已然加快,而社会消费预期也正逐步恢复。

1月M2增速创2016年中以来最高水平

学者:居民储蓄意愿持续走高,助推M2向上

《报告》数据显示,1月末,广义货币(M2)余额273.81万亿元,同比增长12.6%,增速分别比上月末和上年同期高0.8%和2.8%。(记者注:M2指流通于银行体系之外的现金加上企业存款、居民储蓄存款以及其他存款,通常反映社会总需求变化和未来通胀的压力状态。)

就此,中国民生银行首席经济学家温彬告诉红星新闻:“1月增速达12.6%,创下了2016年中以来最高水平。”温彬表示,支撑1月M2增速创新高的最主要因素,在于居民存款的高速增长。

《报告》统计结果表明,1月人民币存款增加6.87万亿元,同比多增3.05万亿元。其中,住户存款增加6.2万亿元,非金融企业存款减少7155亿元,财政性存款增加6828亿元,非银行业金融机构存款增加1.01万亿元。

温彬认为,1月住户存款增加6.2万亿元,这是在去年高基数上,又继续同比多增7900亿元。他分析指出,春节前企业集中发放薪酬福利,单位存款向住户存款转移等因素限制,居民更多选择将收入进行储蓄而非消费,因此也就助推了M2的上升。

此外,在温彬看来,信贷高增下派生能力增强和财政靠前发力也加大了货币投放。

1月新增信贷创单月信贷投放历史新高

学者:将有效助力提振市场信心、激发主体活力

根据《报告》统计,1月末,本外币贷款余额224.8万亿元,同比增长10.6%。月末人民币贷款余额219.75万亿元,同比增长11.3%,增速比上月末高0.2%。

值得注意的是,1月份人民币贷款增加4.9万亿元,同比多增9227亿元。“1月大幅放量,实现了旺盛的‘开门红’。”温彬告诉红星新闻,1月人民币贷款增加额创下单月信贷投放历史新高。

在温彬看来,1月信贷的放量有助于经济进一步回暖。他分析指出,疫情达峰过峰后,经济基本面快速恢复,市场化融资需求复苏步伐加快。因此,在年初货币信贷形势分析会以及早春效应下,银行信贷投放节奏明显前置、靠前发力,叠加贷债跷跷板效应和各项稳信贷政策工具驱动,1月信贷实现“开门红”,助力提振市场信心、激发主体活力。

从信贷各个部门的情况来看,《报告》指出,新增贷款中住户贷款增加了2572亿元,短期贷款增加341亿元,中长期贷款增加2231亿元。对此,温彬表示,1月住户贷款虽然增加了2000多亿元,但同比仍减少了5858亿元,整体仍待修复。

住户贷款为何走弱?温彬认为,一是按揭贷款在地产销售未见明显改善,二是“提前还贷潮”加剧,新增贷款规模相较之下依然较弱。

另外,在新增的贷款中,其中企(事)业单位贷款也增加了4.68万亿元,包括短期贷款增加1.51万亿元,中长期贷款增加3.5万亿元,票据融资减少4127亿元;非银行业金融机构贷款减少585亿元。

“数据表明,当前对公贷款仍为主要支撑,但零售贷款整体偏弱。”温彬表示,伴随政策性开发性金融工具配套融资加快投放、保交楼和优质房企贷款支持计划加码、碳减排和设备更新改造等结构性货币政策工具继续落地,在政策性银行和国股银行“头雁”作用拉动下,1月对公贷款和对公中长期贷款保持强劲。

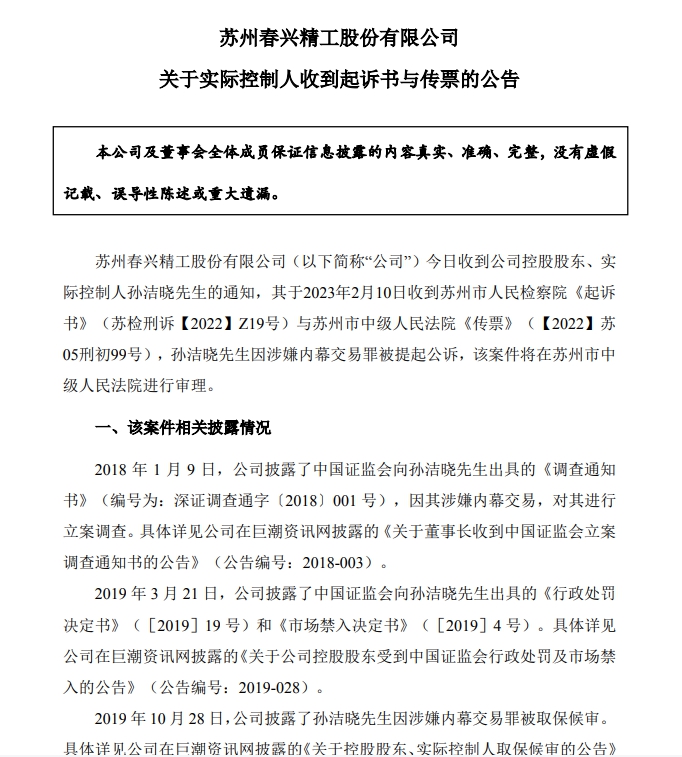

新增社会融资较上年同期“缩水”

专家:企业发债意愿低迷,支持地产、消费修复是关键

除1月金融统计数据报告外,央行还在今日发布了1月社会融资的数据报告。初步统计,2023年1月社会融资规模增量为5.98万亿元,比上年同期少1959亿元。

↑1月社会融资规模增量统计数据报告 图据央行

↑1月社会融资规模增量统计数据报告 图据央行这其中,对实体经济发放的人民币贷款增加4.93万亿元,同比多增7308亿元;对实体经济发放的外币贷款折合人民币减少131亿元,同比多减1162亿元;信托贷款减少62亿元,同比少减618亿元;企业债券净融资1486亿元,同比少4352亿元;政府债券净融资4140亿元,同比少1886亿元;非金融企业境内股票融资964亿元,同比少475亿元。

“从数据可看出,1月新增的社会融资比上年同期出现了下滑,这其中债券融资缩量成为主要拖累。”温彬表示,企业债净融资大幅缩量是导致社会融资缩量的一大主要因素,此外政府债券、外币贷款、未贴现票据等也同比负增。

温彬分析认为,受去年四季度以来信用债利率明显上行影响,企业发债意愿低迷,部分企业发债需求转向贷款,贷款和债券置换效应明显,因此带动今年1月信用债净融资继续同比缩减4352亿元,成为社融主要拖累项。

1月金融数据释放出怎样的市场信号?温彬表示,伴随疫情冲击消退、各地稳增长计划和举措出台,企业与政府部门投资步伐加快,消费预期逐步恢复,在政策驱动和市场内生融资需求共同作用下,开年信用扩张积极,加速宽信用进程。

下一阶段的刺激经济重心何在?温彬认为,应当提高信用扩张的韧性以及支持地产、消费的修复仍是关键,而扩投资、促消费、稳地产、调结构等政策还需延续支持,继续保持稳健货币环境,以巩固年初经济企稳向好态势,提升经济修复的斜率和可持续性。

红星新闻记者 杨雨奇吴阳 北京报道

责编 邓旆光 编辑 郭宇