今天,分享一篇精准服务企业,“贷”动实体经济|解码知识产权金融,希望以下精准服务企业,“贷”动实体经济|解码知识产权金融的内容对您有用。

开栏的话:在知识经济时代,被赋予金融属性的知识产权呈现出更大潜力,知识产权金融迎来快速成长期,服务中小微企业的特征显著,进一步丰富了市场主体的融资渠道。本报特开设“解码知识产权金融”专栏,关注该领域的新经验新举措,和读者一道对知识产权金融领域进行更加深入的了解与发现。

以14件专利获得500万元银行贷款、以1件商标贷得150万元、知识产权海外纠纷保险落地……近年来,这样的消息屡见不鲜,“知识产权金融”这一关键词逐渐走入大众视野。

2022年全年,全国专利商标质押融资金额首次突破4000亿元,连续三年保持40%以上的增速,惠及企业2.6万家,其中70.5%为中小微企业。截至2022年底,我国累计为2.8万家企业的4.6万件专利、商标、地理标志和集成电路布图设计等知识产权提供了超过1100亿元的保险保障。

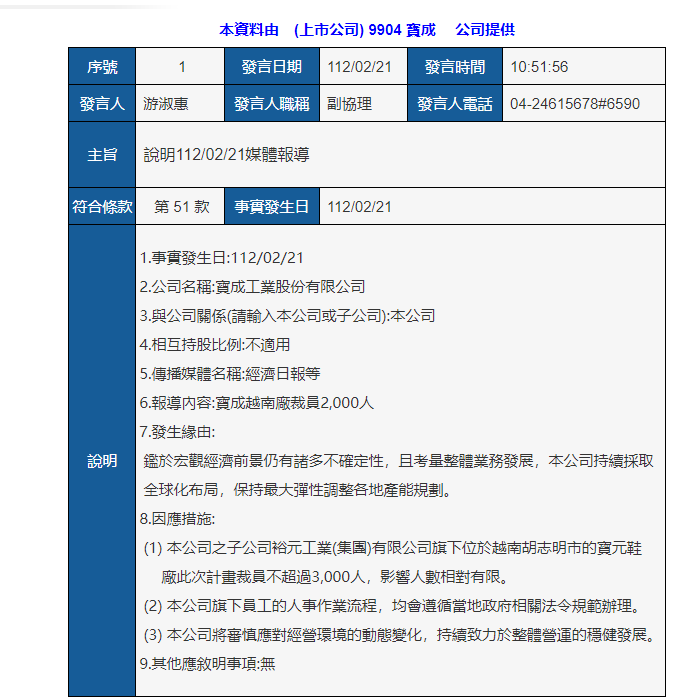

知识产权金融发展势头的突飞猛进,离不开地方知识产权管理部门和金融机构实践的厚积薄发。近日,国家知识产权局办公室、中国银保监会办公厅、国家发展改革委员会办公厅联合发布首批知识产权质押融资及保险典型案例,一批新举措新产品新模式在这些案例中一一呈现。

有需求,融资哪里找?

在创新创业热潮下,一批轻资产、重研发、多专利企业对知识产权质押融资的需求日益迫切,需求和服务的对接让知识产权质押融资业务在创新主体中逐渐得到普及推广。

江苏省深入开展“百亿融资行动”打造知识产权金融生态,江苏省知识产权局自2018年起每年牵头组织开展“万企融资需求调研”,在全省范围以高新技术企业、科技型中小微企业为重点,详细了解1万家拥有自主知识产权的中小微企业的融资需求,并及时分类分发给银行,提供差异化服务。广西壮族自治区创设“桂惠贷—知识产权质押贷”,建立区市联动的知识产权质押融资模式,实行名单制管理,重点支持国家、自治区知识产权示范优势企业等市场主体进行知识产权质押贷款。浙江省台州市推进知识产权质押融资“一站式”服务,在全市60余个银行网点成立知识产权质押金融服务站,知识产权服务专员和银行客户经理全程上门服务,实现银行送贷上门,企业“一次不用跑”,1天内即完成放款。

评估难,风险谁承担?

知识产权的价值如何评估、融资风险如何管控等问题,一度是知识产权质押融资在实践中遇到的“堵点”。多地知识产权管理部门会同金融机构孜孜不倦寻求解决方案。

湖南省探索建立市场化的知识产权质押融资风险补偿机制,湖南自贸区岳阳片区知识产权部门推动设立总规模为6500万元的知识产权质押融资风险补偿金,委托湖南省知识产权交易中心进行市场化运营,建立起“谁参与、谁受益、谁担责”的风险分担机制。武汉市知识产权局推出“风险共担机制+设立专营机构+创新评估方式+清单式靶向营销”的知识产权金融模式,建立知识产权质押融资财政风险补偿、贷款贴息及保费补贴等机制。中国建设银行东莞分行率先提出“科技企业创新能力评价体系”,将知识产权作为核心指标,对企业的专利数量、结构、技术含量等32个指标进行综合测评分级,并将评价结果应用于信贷审批中。

维权贵,如何降成本?

知识产权维权周期长、成本高是很多创新型中小微企业的困扰,知识产权保险让其更加敢于维权。近年来,知识产权保险的服务和种类不断创新,日趋多样。

北京市开展知识产权保险试点工作,通过保费补贴的方式,为北京市制造业单项冠军企业和重点领域中小微企业提供包括专利执行保险、专利被侵权损失保险在内的综合性知识产权风险保障。浙江省开展知识产权保险创新试点改革,设立浙江省知识产权保险创新支持中心,上线“知识产权保险专区”平台,创新推出PCT国际专利、海牙工业品外观设计、马德里商标等多款行业领先的保险产品,涵盖申请费用补偿、被侵权损失及侵权责任、科技成果应用转化、商业秘密保护等全链条风险保障。广州开发区围绕海外知识产权纠纷重点领域和关键环节,加大企业海外维权支持力度,推出知识产权海外侵权责任险,提升企业海外纠纷风险应对能力。

“中小微企业是经济活力的源头、是创新发展的苗圃。近年来,知识产权金融创新从质押融资、保险、产业基金到证券化等都快速发展,各种创新产品也彼此启发、相互促进,在‘稳经济’的同时,引导企业更加重视知识产权、更加重视创新发展。”中国科学院科技战略咨询研究院研究员、教授刘海波表示,知识产权金融的蓬勃发展说明我国在政策推动下,对创新的支持力度进一步加大,期待知识产权金融越来越主动发挥自身特长,贴近创新,朝着科技、经济和金融三位一体方向不断发展前行。(本报记者 吴珂)

(编辑:刘珊)