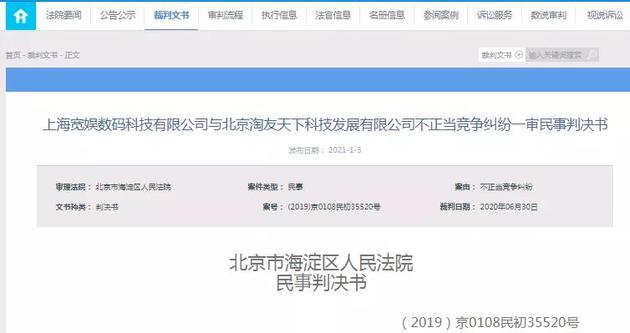

原标题:交易商协会:暂停豫能化债务融资工具相关业务7个月

1月14日晚间,交易商协会公告称,根据银行间债券市场相关自律规定,经2021年第1次自律处分会议审议,对河南能源化工集团有限公司予以严重警告,暂停其债务融资工具相关业务7个月;责令其针对本次事件中暴露出的问题进行全面深入的整改;责令其在银行间债券市场信息披露平台进行公开致歉;对公司时任董事长刘银志予以警告。

交易商协会称,作为债务融资工具发行人,豫能化存在以下违反银行间债券市场相关自律管理规则的行为:

一是以自有资金认购自身及下属子公司发行的债务融资工具,破坏市场秩序;

二是相关募集说明书中披露的受限资产与实际情况差异较大,受限资产信息披露不完整;

三是债务融资工具存续期间未及时披露相关资产的无偿划转事项;

四是未披露募集资金用途变更情况。

其中第一条涉及到结构化发债的问题。一般而言,债券发行过程中,发行人和投资人通过债券承销方联系在一起,投资人购买发行人发行的债券。而结构化发行则不然,发行人自己购买了部分自己发行的债券,即“自融”。

结构化发行在设计上有多种变化,但总体来看分为两大类。一是发行人通过认购资管产品劣后级持有部分本家债券并支付相关管理费用,以获得资管计划优先级认购方所带来的全部或部分资金;二是发行人认购资管产品平层,借助过桥方及资管公司操作的质押式回购,实现净融资。

结构化发行参与方包资管方、过桥方、承销商、质押式回购交易对手方等主体,各方均能从中获益:对于资管产品的管理人而言,有助于扩大管理规模,增厚管理业绩;对于债券发行人而言,一方面可提高债券发行成功率,另一方面有利于引导市场恢复对发行人的信心;对于承销商而言,可增加名义发行规模和承销费收入,提升承销业务市场排名;过桥方也可获得过桥费用收入。

不过,这种操作模式具有天然的高杠杆、期限错配等问题,也容易引发流动性风险及市场风险。此外,发行人用自有资金到一级市场认购自家债券,一定程度上扭曲了市场定价机制,不能充分反映市场对发行人的信用定价。

在豫能化结构化发债的过程中,资管方主要是海通证券及其下属子公司。1月8日,交易商协会公告称,海通证券股份有限公司(以下简称“海通证券”)作为相关债务融资工具的主承销商及银行间债券市场的交易参与者,存在以下违反银行间债券市场相关自律管理规则的行为:

一是海通证券向下属子公司管理的相关资产管理计划下达交易指令,协助相关发行人在发行环节购买自己的债券,破坏了市场发行秩序;

二是海通证券向下属子公司作为投资顾问或管理人的相关资产管理计划下达交易指令,协助相关发行人交易自己发行的债券,规避人民银行〔2015〕第9号公告相关规定。此外,海通证券还存在内控管理不到位的违规情形。

交易商协会对海通证券予以警告,责令其针对本次事件中暴露出的问题进行全面深入的整改。

“20永煤SCP003”11月10日违约后,豫能化——这家河南省最大的国有企业陷入债务危机。豫能化持有永煤96%的股权,而永煤资产则占到豫能化的六成。在债券违约后,豫能化与永煤的主体评级均由AAA降至BB,市场高度关注豫能化2000多亿债务的处置,其中债券约500亿。目前豫能化及永煤部分到期债券先兑付50%,剩余50%展期。

(作者:杨志锦 编辑:曾芳)