原标题:明眼观潮丨乍暖还寒 港股投资需敬畏心和平常心

新年伊始,资金汹涌南下,香江水暖,港股一时成了香饽饽。基金、券商、个人投资者都纷纷摩拳擦掌,似乎港股是个不能错过的“黄金坑”,甚至要机构高喊要“南下抢夺定价权”。就当市场情绪一片乐观,集体躁动的时候,谁料风云突变,港股近日和A股一起连续大跌,并未体现出避风港特征,前期追高者“伤亡惨重”。如何看待港股市场“倒春寒”?笔者的看法是,一方面短期市场情绪过热出现调整也属正常,港股估值实际上也非“洼地”,同时美股和美元动向也将在今年对港股带来大的变数;但资金持续南下趋势未变,港股的市场结构也在持续优化,从长期投资和市场配置的视角来看,通过优质QDII或者沪港深基金参与港股投资,依然是今后若干年的投资主线,不妨多一些耐心和平常心。

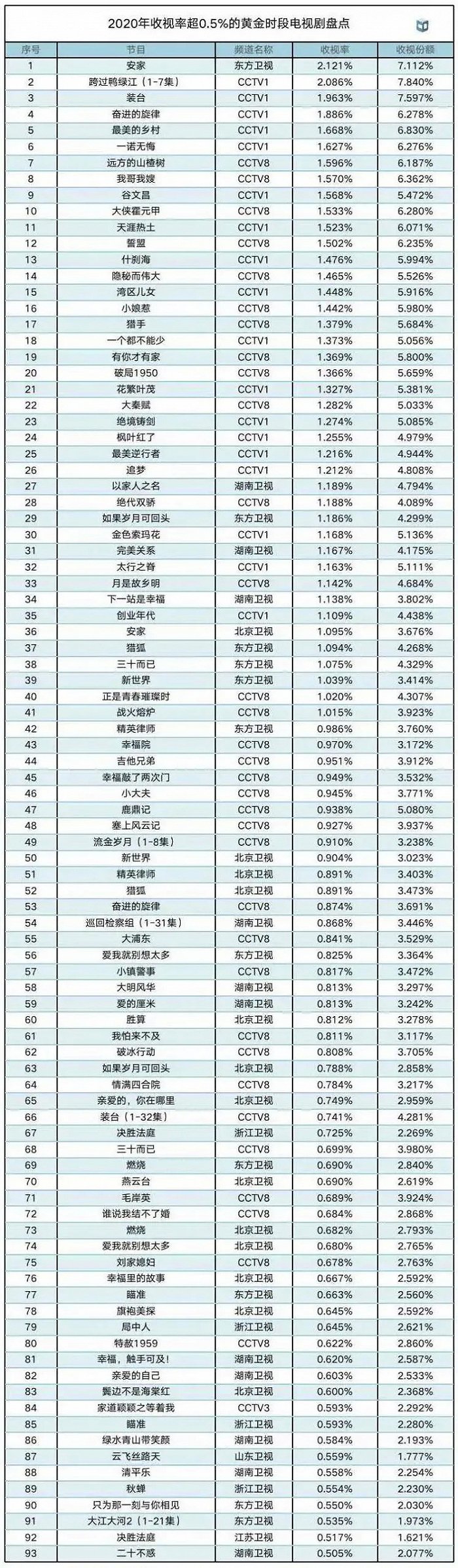

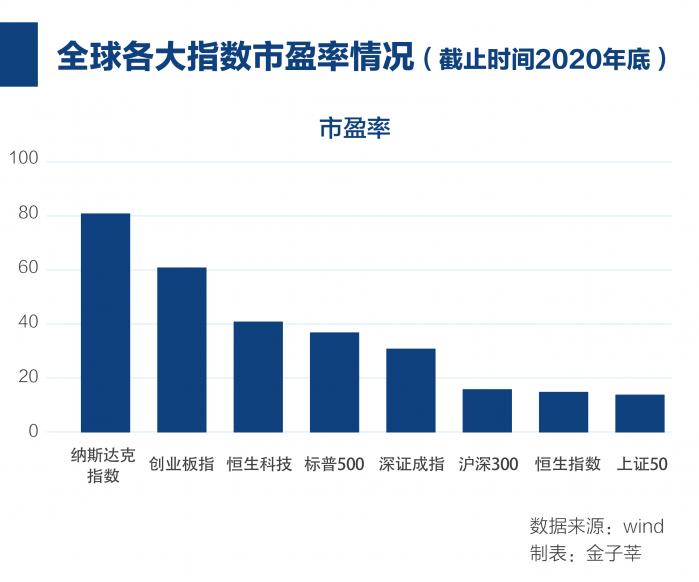

回顾2020年,得益于中国疫情迅速控制、经济复苏走在全球前列,A股喜提了一大波上涨,美股也在大放水中不断震荡走高,反观同样被视为成熟市场的香港市场,2020年则是相对沉寂的一年,恒生指数去年下跌了3.4%,估值水平在全球市场中垫底。

正所谓“水往低处流”,去年末南下资金开始赴港抢筹,风向突变。数据显示,截至2021年1月15日,半个月的时间里南下资金净流入1357亿港元,而去年同期的1月上半年南下资金是243亿港元,今年1月上半年南下资金同比多增1115亿元,同比增长458%。这轮参与港股投资的资金中,机构投资者扮演了“主力军”的作用。据Choice统计数据显示,新年首月拟发行的新基金中,有70%以上在基金契约里显示可以投资港股,这一数据显著超过了2020年新发产品。

和在A股抱团龙头一样,南下的机构资金显然对龙头公司同样偏爱,港股市场的风向标港交所股价一度超过500港元,被视为科技股“茅台”的腾讯股价也突破700港元,总市值一度超过了7万亿港元。被称为“中国巴菲特”的李录通过旗下喜马拉雅资本大举增持邮储银行H股的举动,又引发了市场对高折价的银行H股的关注。以至于国内券商连夜召开电话会议,会议的主题是 :跨过香江去,夺取定价权!仿佛现在投资港股有种“保家卫国”满满的自豪感。

机构对港股的情有独钟,无外乎两个原因,一是港股有A股尚没有的好公司;二是确实存在估值优势。港交所前任总裁李小加先生大力推动港股发行制度改革后,一批医药、科技、品牌消费等优质公司登陆香港,港股生态早已发生了翻天覆地的变化。美团、京东、阿里、思摩尔国际、九毛九、颐海国际、金山软件等明星公司组团上市,这两日快手招新也是万人空巷,超额认购几百倍。数据统计,当前港股主板科技股市值占比已超过40%,消费和医药加起来超过30%,已经成为新经济的投资高地,“圣诞钟,买汇丰”早已是昨日黄花。同时,相对A股而言,港股特别是H股还是便宜,目前AH股溢价指数依然在135左右的水平,部分龙头券商股如中信建投和中金公司H股只有A股2折、3折的价格。在全球金融市场流动性泛滥,到处寻找优质资产的当下,港股确实有独到的价值。

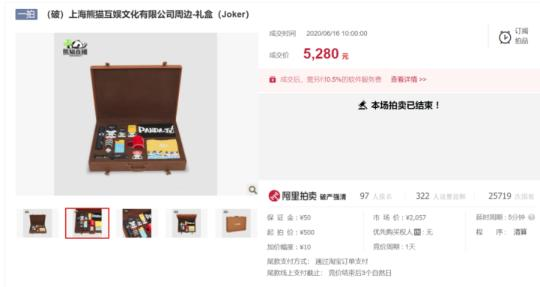

目前,在A股通过港股通买卖操作港股已经非常便利,市场上港股主题的基金也越来越多,去年笔者在跟很多朋友交流时,也建议多关注和配置港股或者相关基金,包括年初专栏《不输就是赢》里,建议基金组合中30%可以配置港股基金。但在1月中旬,港股突然躁动,也是大大超过了笔者预期。一个非常不好的信号是,1月19日盘中,港股ETF集体放量大涨,港股通50ETF、上证港股通ETF、香港证券ETF、港股100ETF、恒生指数ETF等一度涨停,大大超过了基金净值,因为ETF换购和套利机制存在,这显然不是机构所为,而是游资希望博取短期收益的行为。

港股真是遍地黄金?定价权这么容易被抢过来?为何一夜之间,突然变脸?笔者不由得想起此前南下资金曾经被二度“团灭”的过往。2008年,因为有港股直通车的传闻,一帮游资杀入港股,炒作“涡轮”(权证),一度赚得盆满钵满,但最终在次贷危机的风暴中血本无归;2015年,A股创业板大牛市,又有资金看中了“物美价廉”的香港创业板和中小市值公司,其中不乏一些明星私募发行产品希望再猛赚一波,但最后还是惨被收割,一年不到爆亏了50%。虽然随着南下资金规模日益庞大,港股的上市公司结构也在变化,但是港股自有其长期运行的规则,缺乏敬畏之心,轻言“夺取定价权”,恐怕会遭遇三度“团灭”。

从交易规则看,港股不设涨跌幅,又可以T+0,盘中波动非常巨大;而港股上市公司还可以“闪电配售”,在当天的股市收市之后,不用监管沟通和审批,只要有个一般授权、增发和打折在一定幅度之内,当天晚上就全部搞定,也就意味着一夜醒来,自己的股票就被大股东“注水”了;港股是国际市场,外资投行在香港市场经营多年,影响力仍然巨大,定价权不是一两天就能转移的。从估值水平来看,港股的低估只是跟A股横向比,而恒生指数和代表新经济的恒生科技指数,2021年动态市盈率都达到了历史最高水平的85%左右分位,谈不上绝对低估了。

笔者认为,还要警惕的是美国市场的动向。作为国际市场,美股和海外流动性对港股的影响力依然非常巨大。最近几日美股上演了最奇幻的一幕:散户抱团反向狙击空头机构,不仅成功让多家机构巨亏,更是一手创造了美股历史——短短几天时间,游戏驿站(GME)股价上涨18倍,更有散户趁此一夜暴富。在股民们津津乐道此事之时,龙头股特斯拉发布了一份不达市场预期的季报,却被无意忽视了。如果熟读彼得·林奇著作的朋友们,大概都会警惕,美股的泡沫恐怕离崩不远了。还值得关注的是,随着拜登政府加码财政刺激变大和市场通胀预期上升,美联储货币政策正常化的概率进一步增加,美国长期利率水平以及美元都在筑底的过程中,如果美元回流,对港股也将形成利空。

综上,如果不问青红皂白,就像想杀到港股来淘金,恐怕就会吃大亏,上周冲进来的游资,这周已经被“胖揍”了一顿。比起A股来说,港股可能更加不适合个人投资者。通过基金的方式,长期投资,均衡配置,是打开港股投资更正确的方式。当前,市场上可以投资港股的基金越来越多,但正如前文分析,在A股做的好的,在港股未必好,要选择公司整体投研实力强,在港股布局比较久有历史业绩参考的基金更好。此前,21财经客户端南财号发布的一篇文章《港股走强下有哪些主题基金可以选择?》可以做来参考。很多基民粉丝热捧的明星基金经理张坤也有一只易方达亚洲精选股票基金,如果还在为易方达蓝筹精选和中小盘限购“忧伤”的话,可以考虑下通过这只基金为“坤坤”打call吧。

(作者:贾肖明编辑:金子莘)