原标题:5亿美元债务重组获进展 协鑫新能源称今年计划负债率降至70%

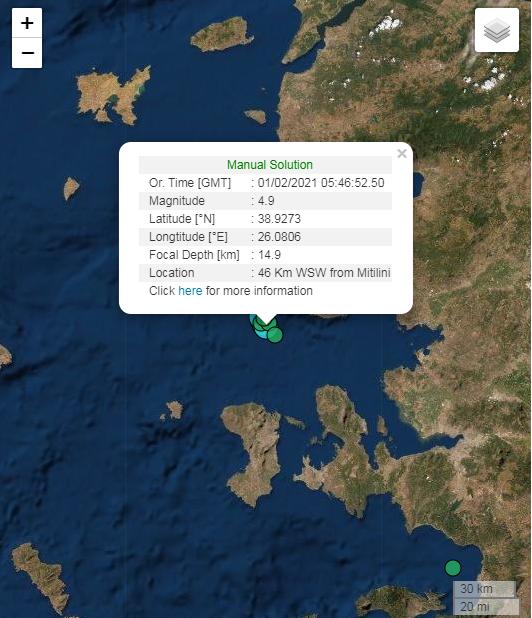

2月1日早间,港股上市公司保利协鑫与协鑫新能源联合发布公告,宣布继2020年12月23日提请的协鑫新能源5亿美元2021年到期、票息7.1%优先票据的重组计划取得重大进展:该票据的交换要约已终止,自然过渡到百慕大计划实行重组。

截至公告日,协鑫新能源虽因暂无法偿还到期票据,但已取得现有票据未偿还本金总额约53% 的持有人同意,支持通过百慕大计划进行重组。当重组根据百慕大计划完成后,该公司将根据重组支持协议以支付重组代价的方式结清现有票据的未偿还本金额及应计利息。

公告显示,根据重组支持协议(包括经修订及重列条款书 ),协鑫新能源成功完成百慕大计划项下的重组后 ,优先票据的到期日将按照原定计划额外延长三年,同时现有票据的应计利息及新票据项下的利息资本化可延长至2022年1月30日。

这对于改善该公司短期现金流动性,降低公司负债和实现轻资产转型提供更多时间。

近些年来,协鑫新能源因债务压力开启了“自救”模式。作为国内民营光伏电站龙头企业,协鑫新能源因过去大规模电站扩张,现金流遭遇一定的困境。截至2020年上半年,该公司扣除已出售资产外,其光伏总装机容量为7.04GW,已并网容量为6.96GW。

有业内人士对21世纪经济报道记者表示,光伏电站投资本质上是一种“融资游戏”,光伏电站的采购环节一旦开启,庞大的资金需求便会跟进。因此,从某种意义上而言,拥有强大的融资能力,等同于给电站业务发展融入巨大潜力。

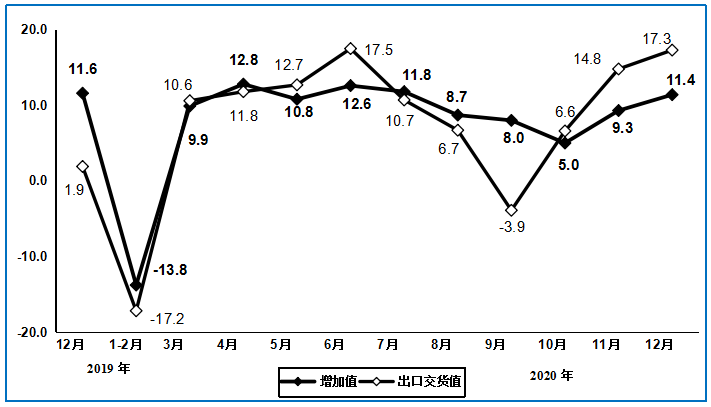

在2015年至2017年,协鑫新能源在融资方面的渠道十分通畅。首先在2015年,该公司创造性地提出了引入“YieldCo模式”,作为国内光伏发电行业新的融资工具和商业模式。尽管后来未见推广,但协鑫新能源借助运用5-10年长期融资租赁取代短期建设基金的模式,为旗下电站项目争取到了低息、长时的资金。财务数据显示,截至2017年底,协鑫新能源财务报表上“筹资活动产生的现金流量金额”创下历史新高,达到118.88亿元。这其中,通过银行及其他贷款所得款项则为183.84亿元。

然而,因为电站补贴无法及时回收、光伏行业遭遇周期性波动风险,协鑫能源的短期债务面临偿付压力。这迫使,该公司不得不加速轻资产转型。

事实上,协鑫新能源的自救,在一定程度发也反映了光伏电站投资史上民营企业主导的时代落幕。

国内另一家光伏电站投资企业中利集团,近些年也正在陷入亏损境地。该公司截至2017底曾投资达5GW电站,规模跻身行业前列。但2020年,中利集团遭遇公司史上最严重亏损年度。

业绩预告显示,该公司预计2020年实现营业收入77.29亿元至104.56亿元,归属于上市公司股东净利润为亏损26.06亿元至29.07亿元。

对于巨额亏损,中利集团解释称因2020年度预计计提各项资产减值准备合计约13.48亿元所致。其中,光伏扶贫电站受国家不再下达新的光伏扶贫指标及回款不达预期等影响,预计计提应收账款坏账准备和存货跌价准备1.59亿元;存量商业电站受光伏补贴退坡机制等因素影响计提存货跌价准备4.60亿元;光伏制造为顺应单晶电池及大尺寸组件高效产能迭代的市场趋势,公司淘汰落后产能,预计计提固定资产减值准备3.67亿元。

前述业内人士对21世纪经济报道记者称,“可再生能源补贴拖欠是导致投资电站的民企退场的主要原因,民营企业的融资成本比较高,补贴不能及时到位很容易造成现金流危机。”

21世纪经济报道记者了解到,此前,协鑫新能源通过电站资产出售及与国企央企等战略投资者加强合作,以期望持续降低企业负债。据统计,截至2020年底,协鑫新能源已进行光伏电站出售交易,累计规模达到3.5GW,降低负债约198亿元。其中,21世纪经济报道记者了解到,2020年出表52个电站项目,建设容量近1.91GW。此外,根据该公司的财务数据,截至去年上半年,协鑫新能源资产负债率为80.76%,较2019年底减少接近一个百分点。

今年,降负债仍是协鑫新能源的主要任务。该公司称,在2021年将加速推进超2GW的光伏电站出售计划。在接受21世纪经济报道记者采访时,协鑫新能源方面称,今年期望将整体资产负债率降至70%左右。

(作者:曹恩惠 编辑:李清宇)