原标题:清科月报:1月共52家中企上市,88家机构被投企业IPO

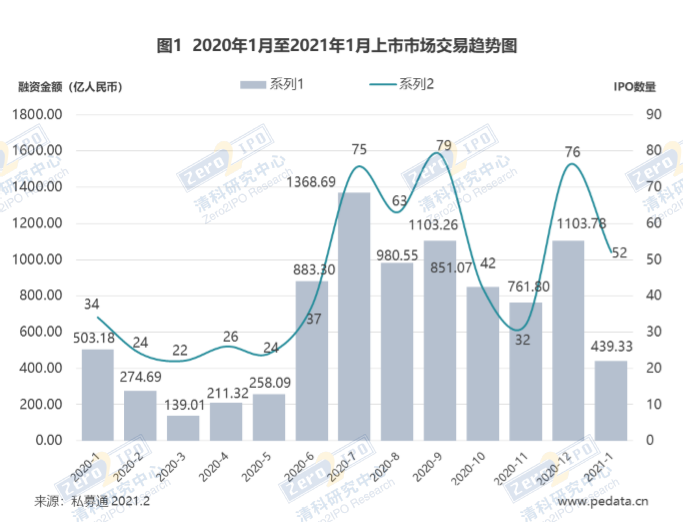

根据清科旗下私募通数据显示,2021年1月共有52家中国企业¹在全球各交易市场完成IPO,数量同比上升52.9%;总融资额为439.33亿人民币,融资金额同比下降12.7%,环比下降60.2%。

本月完成IPO的中企涉及19个一级行业,登陆7个交易市场。中企IPO平均融资额为8.45亿人民币,环比下降41.8%,单笔最高融资额为90.45亿人民币,最低融资额为0.72亿人民币。

本月共有27家VC、PE已投企业上市,涉及88家机构,VC/PE渗透率为51.9%。本月融资金额最大的三家IPO企业分别为:雾芯科技(半导体及电子设备行业)在纽约证券交易所上市共融资90.45亿人民币,天能股份(清洁技术行业)在上交所科创板上市共融资48.73亿人民币,医渡科技(生物技术/医疗健康行业)在香港证券交易所主板上市共融资34.28亿人民币。

¹本文”中国企业”指为总部在中国大陆的企业,以下简称:”中企”

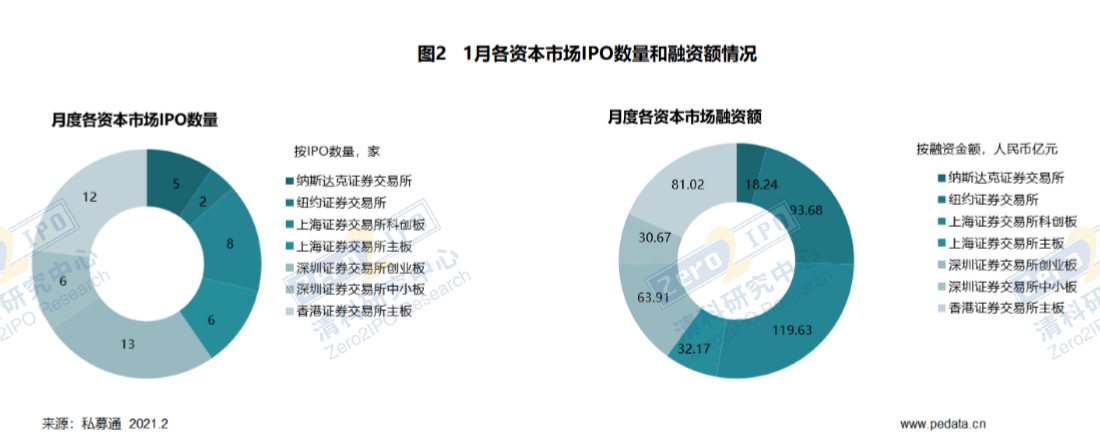

深交所创业板表现突出,IPO数量跃居第一

从各交易市场IPO数量方面来看:本月登陆深圳证券交易所创业板的中企有13家,占比25.0%,位居第一;登陆香港证券交易所主板的中企有12家,占比23.1%,获得第二;登陆上海证券交易所科创板的中企有8家,占比15.4%,位列第三;此外,登陆上海证券交易所主板、深圳证券交易所中小板、纳斯达克证券交易所、纽约证券交易所的中企分别为6家、6家、5家和2家

从融资金额来看,本月中企在上交所科创板共融资119.63亿元人民币,占中企IPO总融资额的27.2%,位列第一;纽交所以93.68亿人民币融资额紧随其后,占比21.3%;港交所主板共融资81.02亿人民币,占比18.4%,位列第三;深交所创业板共融资63.91亿人民币,占比14.6%;上海证券交易所主板共融资32.17亿元人民币,占比7.3%;深交所中小板共融资30.67亿元人民币,占比7.0%;纳斯达克证券交易所共融资18.24亿人民币,占比4.2%。

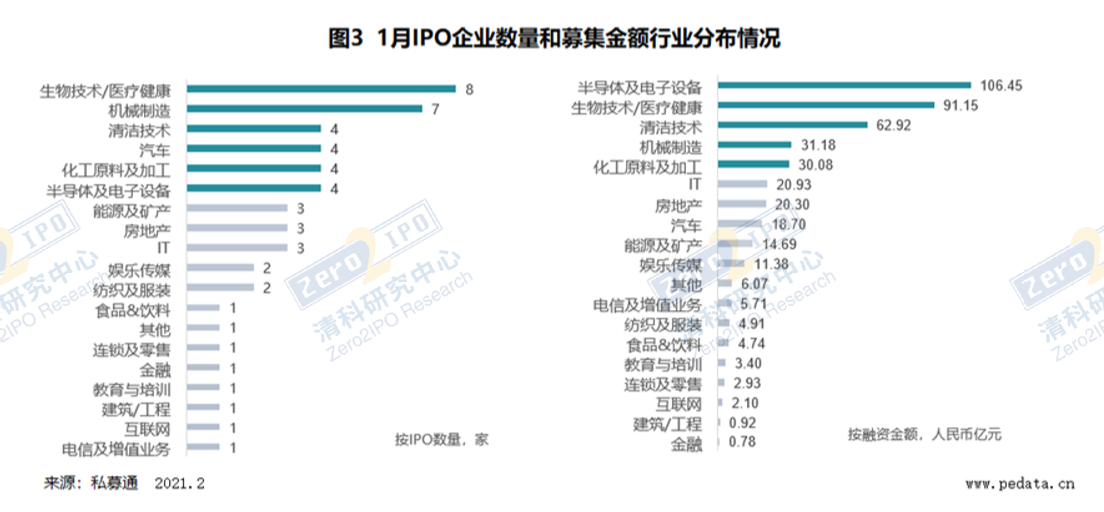

1月IPO涉及19个行业,半导体及电子设备行业融资额最高

根据清科私募通数据统计:1月IPO中企共涉及19个一级行业,从案例数量方面来看,位居前三的行业是生物技术/医疗健康、机械制造、清洁技术、汽车、化工原料及加工、半导体及电子设备。生物技术/医疗健康完成8起,占比15.4%,位列第一;机械制造行业紧随其后,完成7起,占比13.5%,获得第二;清洁技术、汽车、化工原料及加工、半导体及电子设备行业,分别完成4笔上市,均占比7.7%。

从融资金额方面来看,半导体及电子设备、生物技术/医疗健康和清洁技术行业列前三,融资金额分别为106.45亿人民币、91.15亿人民币和62.92亿人民币,分别占比24.2%、20.7%、14.3%,累计占比59.3%。值得注意的是,生物技术/医疗健康行业的上市企业近六成属于医药二级行业。除此之外,本月融资金额在30亿元以上的行业还包括机械制造行业(31.18亿人民币)和化工原料及加工行业(30.08亿人民币)。

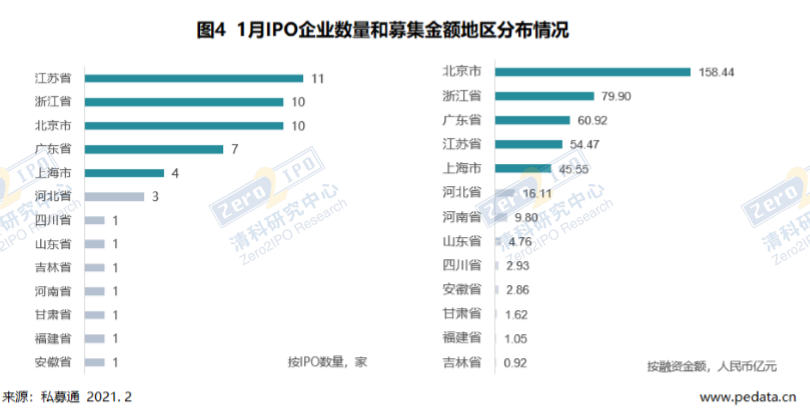

江苏省IPO数量领先,北京市融资额位居首位

根据清科私募通数据统计:1月IPO中企共涉及13个省市,从IPO数量来看,位于前列的地区为江苏省、浙江省、北京市和广东省,中企IPO数量分别是11家、10家、10家和7家,累计占比73.1%;此外,本月IPO数量在2家及以上的地区还包括上海市(4家)和河北省(3家)。

融资金额方面来看,北京市本月表现出色,融资额为158.44亿人民币,占比约36.1%。浙江省和广东省融资额分别为79.90亿人民币和60.92亿人民币,分别占比18.2%和13.9%,累计占比68.1%。此外,本月融资金额在30亿以上的地区为江苏省(54.47亿人民币)和上海市(45.55亿人民币)。

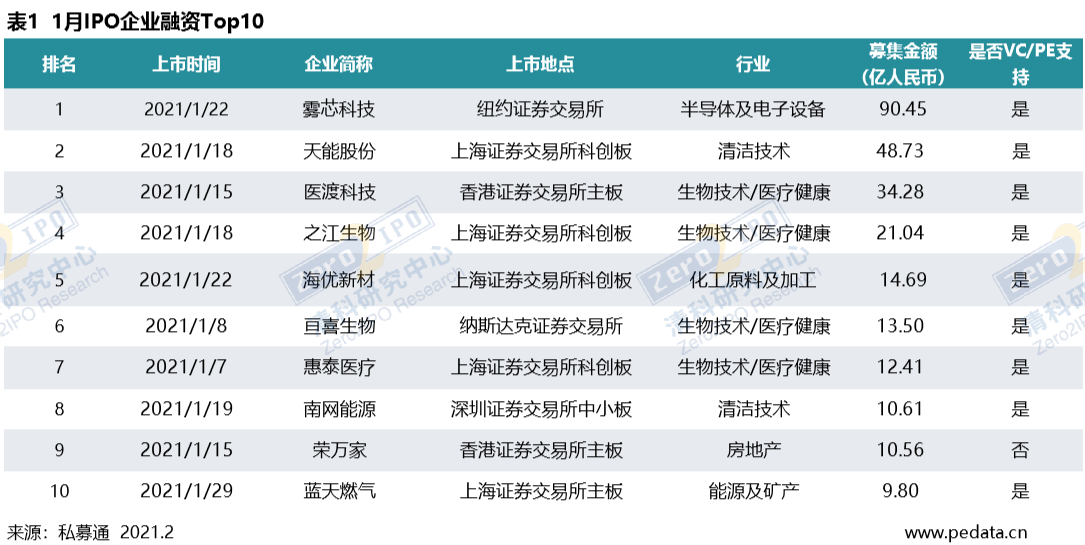

1月前十的IPO企业总融资金额占比近六成

对比2020年12月数据,中企IPO数量及融资额环比均大幅下降,增速明显放缓。从融资金额来看,TOP10的IPO企业总融资额累计266.07亿人民币,占本月总融资额的60.6%;其中雾芯科技排在首位,融资金额为90.45亿人民币;天能股份以48.73亿人民币的融资金额位居第二;医渡科技在港交所主板上市,融资金额达34.28亿人民币,位居第三。前10企业获得的VC/PE支持率为90%,高于本月IPO企业整体VC/PE渗透率。

1月上市企业VC/PE渗透率为51.9%,背后涉及88家机构

根据清科私募通数据统计:本月上市企业中,有27家中企获得VC/PE机构支持,渗透率为51.9%,环比小幅下降。其中各板块VC/PE支持情况为:深交所创业板和上交所科创板分别有8家IPO企业获得VC/PE机构的支持,上交所主板和深圳证券交易所中小板分别有3家IPO企业获得VC/PE机构的支持,纳斯达克证券交易所、纽约证券交易所、香港证券交易所主板分别有2家企业、2家企业和1家企业获得VC/PE机构的支持。

新三板改革持续深化,终止挂牌实施细则出炉

证监会起草《关于完善全国中小企业股份转让系统终止挂牌制度的指导意见》(以下简称《指导意见》)并于2020年1月29日起向社会公开征求意见。根据《非上市公众公司监督管理办法》《关于完善全国中小企业股份转让系统终止挂牌制度的指导意见》(以下简称《指导意见》)等有关规定,全国股转公司制定了《全国中小企业股份转让系统挂牌公司股票终止挂牌实施细则》(以下简称《终止挂牌实施细则》),自2021年1月29日至2021年2月20日向社会公开征求意见。

《终止挂牌实施细则》的主要变化包括:

一、优化主动终止挂牌条件和程序。尊重挂牌公司基于其意思自治作出的终止挂牌决定,在依法履行相关决策程序和信息披露义务、充分保护投资者合法权益的基础上,全国股转公司允许挂牌公司主动申请股票终止挂牌;对于异议股东保护措施不合理且拒不改正等不符合主动终止挂牌条件的公司,全国股转公司将驳回其主动终止挂牌申请。同时,落实“放管服”要求,取消主动终止挂牌中关于聘请律师出具法律意见书的要求,仅需由主办券商出具持续督导专项意见,切实减轻挂牌公司负担。

二、完善强制终止挂牌情形和要求。在现行未按时披露年报或半年报、无主办券商持续督导的情形基础上,新增四大类十二种强制终止挂牌情形,坚决出清劣质公司,健全市场自净功能。具体包括:信息披露不可信,如连续两年财务报告被会计师事务所出具否定意见或无法表示意见、半数以上董事对公司年报或半年报不保真等;丧失持续经营能力,如连续三年期末净资产为负、被主办券商出具不具备持续经营能力的专项意见且在规定期限内未能恢复、被依法强制解散、宣告破产等;公司治理存在重大缺陷,如因股东大会无法形成有效决议、失去信息披露联系渠道等,被主办券商出具公司治理机制不健全或信息披露存在重大缺陷的专项意见且在规定期限内未能恢复;存在重大违法违规行为,包括欺诈发行、欺诈挂牌、信息披露重大违法和涉及国家安全、公共安全、生态安全、生产安全和公众健康安全领域的重大违法行为等。

三、健全投资者保护措施。将投资者保护作为终止挂牌工作的重中之重。在主动摘牌过程中,要求挂牌公司制定合理的异议股东保护措施并经股东大会特别决议通过,主办券商须就异议股东保护措施的合理性发表明确意见。对精选层公司和股东人数超过200人的创新层、基础层公司,实行网络投票和中小股东单独计票机制。在强制摘牌过程中,要求挂牌公司和主办券商充分揭示风险,积极回应股东诉求,切实保护投资者的知情权、参与权;同时设置十个交易日的摘牌整理期,充分保障投资者退出机会。

四、明确终止挂牌专区相关安排。根据有关法律法规,股东人数超过200人的终止挂牌公司仍属于非上市公众公司。为便于其履行非上市公众公司相关义务,根据《指导意见》规定,全国股转公司将搭建终止挂牌专区,为此类公司提供股份转让和信息披露服务。专区遵循服务理念,依法采取非公开协议转让方式,实行投资者适当性管理和T+5机制,满足投资者的基本转让需求,同时防范风险传导。

本月重点案例分析:雾芯科技、天能股份、医渡科技

雾芯科技登陆纽交所,上市首日上涨146%

2021年1月22日,电子烟品牌RELX悦刻母公司雾芯科技(”RLX.US”)在纽交所上市,发行1.165亿ADS(美国存托凭证),发行价为12美元/ADS,募资总额为13.98亿美元。雾芯科技成为2021年首只在美国纽交所上市的中概股。上市首日,雾芯科技备受资本热捧,开盘价报22.34美元,较发行价上涨86%,收盘价为29.54美元,暴涨145.92%,市值达458亿美元。目前,RLX科技已推出包括一代、阿尔法、灵点、无限、幻影等不同型号的产品。此次IPO募集的资金将用于研发及科学研究、加强分销及零售网络、提升供应链能力及一般企业用途。

雾芯科技成立于2018年初,但仅仅三年的时间RLX科技就已成为中国最大的电子雾化品牌。根据CIC报告数据显示,在2019年和截止到2020年9月30日,按零售额计算,雾芯科技的中国市场份额分别为48%和62.6%。RLX科技的销售网络覆盖全国250多个城市,授权经销商110多家,拥有5000多家品牌专卖店。招股书数据显示,雾芯科技在2018年、2019年和2020年前三季度,营收分别为1.33亿元、15.49亿元和22.01亿元;净利润分别约为-28.7万元、4774.8万元和1.09亿元。

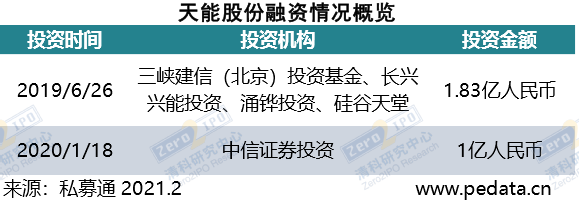

天能动力完成分拆上市,天能股份登陆科创板

1月18日,天能股份(股票代码为”688819.SH”) 登陆科创板。天能股份发行价格为41.79元/股,发行数量为1.17亿股,实际募集资金总额48.73亿元。18日开盘大涨,一度冲高至80.6元/股,涨幅达到91.82%,发行市盈率30.98倍。收盘价为61.48元/股,涨幅为47.12%,总市值为597.65亿元。本次天能股份募集资金将主要用于绿色智能制造技改项目、高能动力锂电池电芯及PACK项目、大容量高可靠性起动启停电池建设项目、全面数字化支撑平台建设项目、国家级技术中心创新能力提升项目等。在于科创板发行完成后,公司于分拆公司的控股权益已由约98.33%减至约86.53%。

天能股份是一家以电动轻型车动力电池业务为主,集电动特种车动力电池、新能源汽车动力电池、汽车起动启停电池、储能电池、3C 电池、备用电池等多品类电池的研发、生产、销售为一体的国内电池行业企业。天能股份现已形成“铅蓄电池+锂电池”为主的绿色电池双产品体系,应用领域涵盖动力、起动启停、储能、3C 及备用。招股说明书显示,天能股份报告期内保持着十分稳健的经营财务指标。2017年、2018年、2019年和2020年1-6月,天能股份分别实现营业收入280.52亿元、358.63亿元、427.44亿元和148.66亿元,实现净利润11.56亿元、12.65亿元、15.49亿元和8.10亿元。公司将以多年在电池行业积累的技术优势、制造体系优势、市场渠道优势、品牌建设优势及信息技术体系优势,打造铅蓄动力电池的国际龙头地位,进一步扩大锂离子电池的产品竞争力及市场布局,发展成为全球领先的绿色能源解决方案商。

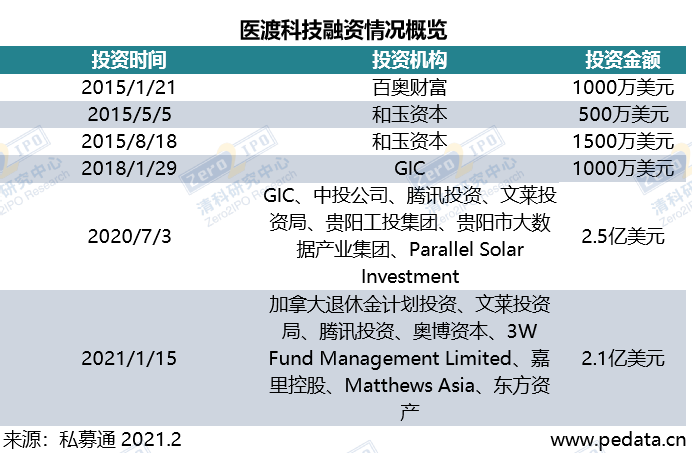

医渡科技公开发售获1634倍超额认购,上市首日收涨近148%

1月15日,医渡科技(股票代码为”02158.HK”) 在香港交易所主板正式挂牌上市。。医渡科技发行价定为每股26.30港元,若不行使超额配股权,全球发售募集资金净额约39亿港元。首日收盘价65.20港元/股,较发行价涨147.91%,市值达到588亿港元。所融资金约35%用于持续加强公司的核心能力,包括数据处理技术和机器学习算法,并提升公司提供客户所需解决方案的能力。

医渡科技成立于2014年,提供基于大数据和人工智能(AI)技术的医疗解决方案。公司的核心产品为数据智能基础设施YiduCore,并向医院、保险公司、医生和患者以及监管机构等医疗行业主要参与者提供大数据平台和解决方案、生命科学解决方案以及健康管理平台和服务。招股书显示,2018财年至2020财年,医渡科技总收入分别为2272.7万元、1.02亿元以及5.58亿元,近三年的增速分别达到了348.9%和447.1%。医渡科技取得了市场和营收的双突破。其中,大数据平台和解决方案业务实现了三年176.11%的复合增长,从2018财年的1767.2万元增长至2020财年的3.72亿元。政策和技术的双重加持促使医渡科技走上了发展快车道,随着自身实力的进一步增强,在研发领域不断投入,医渡科技逐渐拓宽边界,更有力地推动健康产业的发展。

总结

综上,本月中企IPO数量和融资额较12月均小幅下降,IPO增速放缓。交易市场方面:登陆上交所科创板的中企有8家,共融资119.63亿人民币,占中企IPO总融资额的三成,表现突出;行业方面,生物技术/医疗健康行业,完成8个案例,IPO数量位居首位。生物技术/医疗健康行业融资额表现突出,其中上市企业近六成属于医药二级行业。

地区分布方面,1月IPO中企共涉及13个省市,从IPO数量来看,位于前三的省份为江苏省、浙江省、北京市和广东省;而从融资金额方面来看,北京市本月有出色表现,融资额为158.44亿人民币。整体来看,本月中企IPO数量增速明显放缓,新规促使上市公司质量提升,退市机制进一步健全,有利于注册制行稳致远