原标题:灿星文化IPO被否,影视公司上市还是“老大难”?

从2018年发起A股IPO,其后多次递交招股书,灿星文化的上市之旅辗转三年多,最后在2021年年初被上市委否决。

日前,深交所官网显示,灿星文化首发不符合发行条件、上市条件和信息披露要求,未通过审议会议。

回望过去,影视寒冬自2016年开始蔓延,影视娱乐类公司的上市环境也发生巨大变化,一些原处于IPO排队中的影视传媒公司如开心麻花、新丽传媒、和力辰光等纷纷被劝退或主动撤退。

直至2020年年底,电影公司博纳影业中小板IPO顺利过会。近日,曾出品《小欢喜》《三十而已》等爆款剧集的柠萌影业也开始冲击A股上市。影视娱乐公司的上市环境是否已经悄然发生变化?

近日来,灿星文化IPO被否、*ST长城退市、北京文化及华谊兄弟等多家影视公司纷纷爆雷……

博纳影业过会点燃的些许热情,又是否会就此熄灭?

灿星文化IPO被否

相较于灿星文化自身,其为人熟知的是公司一手打造的《中国好声音》《蒙面唱将猜猜猜》《这!就是街舞》等综艺节目,以及签约的一系列艺人,如吴莫愁、李琦、苏运莹等。

就连最近在娱乐圈里刮起一阵腥风血雨的张碧晨,也是发家于灿星文化的王牌节目《中国好声音》,且曾经签约灿星文化。

在巅峰时刻的2016年,《中国好声音》的收视率高达2.83。要知道,在当下的网络时代,收视率破2的节目已是屈指可数。

但最终,灿星文化栽倒在了实际控制人、商誉减值、法律纠纷等多项问题上。

深交所指出,灿星文化历史上存在红筹架构的搭建、拆除情形,现有股权架构系映射红筹架构拆除前的结构形成,设计复杂。公司实际控制人包括华人文化天津、田明、金磊及徐向东,前述四方对公司实施共同控制。

而根据《共同控制协议》,发行人的共同控制人将稳定发行人控制权至上市后36个月。所以深交所要求灿星文化发行人代表说明上市36个月后如何认定实际控制人,是否会出现控制权变动风险。深交所还要求发行人代表说明在已经拆除红筹架构的情况下,共同控制人之一田明依然通过多层级有限合伙架构来实现持股的原因。

另一方面,“梦响强音商誉减值的会计处理”事项也是审核的重点。

2016年,灿星文化先后收购了星空国际、梦响强音,分别作价10339.91万元、20.8亿元。其中,梦想强音原为田明持有,收购形成了商誉19.68亿元。

在首次IPO时,灿星文化并未计提商誉减值准备。

而最新的上会稿显示,虽然各年末商誉减值测试,得出商誉未发生减值的结论,但从历次预测净利润的实现情况看,仍存在净利润未达预计的情况。从保护中小投资者利益角度出发并基于审慎原则,灿星文化已经追溯减值梦响强音3.48亿元商誉,这笔减值计入了2016年中,之后没有再计提。截至2019 年末,公司合并报表商誉还有16.36亿元。

对此,深交所要求灿星文化说明收购价格的公允性、计提商誉减值的原因及合理性以及此次对商誉减值进行追溯调整是否符合企业会计准则的相关规定。

商誉频繁爆雷

监管层对IPO阶段的商誉问题如此关注警惕,是因为近年来,商誉问题在二级市场上也是影视公司的 “高压线”。

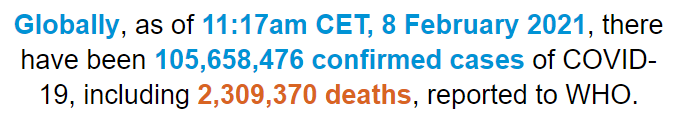

据IPO日报不完全统计,截至2月4日,在证监会行业分类的广播、电视、电影和影视录音制作业中,已有25家上市公司正式发布了2020年度业绩预报。其中,20家上市公司的归母净利润为亏损状态,数量占比达到80%。且亏损最多的上市公司万达电影亏损近70亿元,但盈利最多的上市公司华数传媒盈利还不到10亿元,差异十分明显。

可以看出,亏损的影视娱乐类上市公司仍占多数。这或许是因为,近年来不少影视娱乐公司如华谊兄弟、万达电影、北京文化、华策影视等,由于并购重组商誉减值而频频爆雷。

以2019年-2020年连续两年巨亏的万达电影为例,2020年,万达电影预计当期的归母净利润为亏损61.5亿元-亏损69.5亿元,主要是因为对前期并购影城、时光网、新媒诚品、互爱互动(北京)科技有限公司、上海骋亚影视文化传媒有限公司计提商誉及资产减值准备40亿元-45亿元。

值得注意的是,这已经不是万达电影第一次进行大笔商誉减值。2019年,万达电影出现上市以来的首年亏损,亏损高达47.3亿元,当年度,万达电影计提商誉等资产减值准备59.09亿元。

两年时间,万达电影商誉爆雷合计超过100亿元。

而曾相继投中《战狼2》《我不是药神》《流浪地球》等爆款影片的北京文化,因收购来的公司世纪伙伴、星河文化经营业绩下滑,公司在2019年计提相应的商誉减值准备14亿元左右。自此以后,北京文化“雷声”不断,包括被高管内斗、实名举报、总裁辞职、财务造假、贷款逾期等,现已被证监会立案调查。

某影视公司管理人士认为,此前,部分影视上市公司选择冒进扩张,高估值、高商誉、高业绩承诺(三高)的并购频发,但是业绩承诺无法兑现、或是承诺期满业绩“大跳水”,巨额商誉减值等问题逐渐显露,进而导致公司在这两年出现亏损。

该人士还指出,2020年出现的疫情也让影视行业承受了不小的压力,公司经营受到影响也在所难免。

第二家退市的影视公司

更有甚者,在发布2020年业绩预告之前,*ST长城已经提前锁定退市命运。

2020年12月31日-2021年1月28日,在连续20个交易日中,*ST长城每日的股票收盘价均低于1元,公司股票可能将被终止上市。

需要指出的是,与其他影视公司选择IPO上市不同的是,*ST长城(原长城影视)于2014年借壳江苏宏宝上市,曾一度被市场热捧为“影视借壳第一股”。在上市最初的那几年,长城影视曾交出过不错的成绩单,市值也一度曾在2015年站上165亿元。

然而,从云端跌落谷底,长城影视只用了5年。

在完成借壳上市后不久,长城影视就上演了一场“购物狂”大戏,先后收购了上海胜盟、浙江光线、金榜旅行、玖明广告等近20家公司,包括广告公司、旅行社和实景娱乐公司,全部耗资近30亿元,且多数为现金收购。

期间,公司还试图收购首映时代87.5%的股权,但因被证监会否决而告终。

上述并购并未带来长城影视想要的效果。例如,公司在2017年花2.16亿元买下的9家旅行社,在第二年就没能完成业绩承诺。

2018年,上海胜盟、浙江光线原有管理层核心团队全部离职,经测算,上海胜盟和浙江光线的商誉全部减值。整体来看,2018年,公司计提商誉减值合计达到3.77亿元。

2019年,长城影视对东方龙辉、微距广告、玖明广告、中影文化4家子公司计提商誉减值准备8.8亿元,减值原因为受行业发展及广告主投放量的减少,收入及利润下降。

除了商誉减值问题,由于承担着对控股股东长城集团3.5亿元借款的连带担保责任,长城影视加速崩塌。

2020年业绩预告显示,*ST长城预计公司2020年归属于上市公司股东的净利润亏损9000万元-亏损10000万元,上年同期归属于上市公司股东的净利润为-94475.68万元。

而在*ST长城之前,印纪传媒在2019年已因触发“面值退市”条件而黯然退市,成为A股市场首只退市的影视股。

对此,一位资深券商人士对IPO日报表示,随着注册制的全面化推进,A股估值的两极分化将愈发明显,垃圾公司退市也愈发常态化。一方面,优质公司将更容易获得资金的青睐,另一方面,垃圾公司的生存空间将进一步被挤压。

上市潮又来了?

在这样的二级市场表现下,还未上市的影视娱乐公司会做出怎样的选择?

近年来,排队冲击A股IPO的影视公司大多以失败告终。

数据显示,2017年全年仅有横店影视、金逸影视、中广天择3家影视公司上市。2018年-2019年,这一数据更是下降至0。期间,原处于IPO排队中的开心麻花、和力辰光、华视娱乐等影视传媒公司已被劝退或主动撤退,三次A股IPO折戟的新丽传媒最终只能选择155亿元“卖身”阅文集团,实现曲线上市。

这一情况直到2020年下半年才略微发生变化。

2020年8月,耀客传媒正式启动上市程序,正式由新三板向A股发起冲击;同年11月,博纳影业中小板IPO过会,长达三年多的IPO之旅画上了圆满的句号;进入2021年,柠萌影业也启动了上市程序。

曾在“寒冬”上市受阻的影视娱乐公司,或将重燃上市之心。那么,A股市场是否即将迎来一批新的影视公司?

北京大学经济学院金融系教授吕随启表示,注册制推行以来,影视公司未来在A股上市的空间变大、机会增多,申报IPO的企业数量也会有所增加,但应该很难形成一波上市潮。因为这类公司具有行业的特殊性,能够达到上市标准的公司并不多。

一方面,电影票房的不确定性是影视行业特有的风险,加上近年来频发的“明星塌房”事件、多变的行业政策也让影视项目的风险激增,影视公司的业绩波动较大,但业绩的可持续性却是监管层对拟上市公司考察的重点。

灿星文化的IPO被否也表明,业绩波动性较大、高溢价收购对业绩造成的不确定性等问题仍然是影视娱乐公司IPO的“绊脚石”。

另一方面,二级市场的现有影视公司频繁爆雷,资本对影视股的追捧不会再像以往那么盲目,甚至是“心生忌惮”。

相较而言,港股市场或许仍是影视娱乐公司IPO的第一目的地,如吴奇隆刘诗诗夫妇的稻草熊娱乐、“鹿晗专属”唱片公司风华秋实、投资了《红海行动》的耳东影业等还是选择赴港上市。