原标题:全球绿色债券发展概况、未来趋势

前言

绿色债券源于世界范围内投资者对气候变化和环境问题的持续关注。绿色债券市场是除了银行贷款和股权融资之外另一种长期绿色融资渠道,对于那些绿色基础设施投资需求较大但银行长期贷款非常有限的国家具有重大意义,募集资金专门为具备环境效益和气候效益的项目提供资金支持。随着全球,尤其是新兴市场的城镇化程度不断提高,城市的碳排放比重持续增长,绿色债券成为市政和城市绿色建设的重要融资工具,用来满足日益增加的气候基础设施建设要求。同时,绿色债券还用于支持节能减排技术改造、新能源开发利用、节能环保产业、低碳产业等绿色循环低碳发展项目。

目前,国际上越来越多的主流投资机构在关注可持续发展投资,投资绿色债券既能体现其对减缓气候变化的支持,还能得到较为稳定的长期收益。现有的绿色债券市场上的主要投资者包括ESG投资人、社会责任投资者、金融机构、实体企业、个人投资者和政府等。不仅如此,许多国家对本国绿色债券市场的发展都提供了十分有力的支持,各级政府(包括国家和城市)都发挥着非常积极的作用,政策性银行更是加大了参与力度。

在本篇文章中,我们为大家简单概述全球绿色债券市场的起源和历程、发行原则和流程、全球绿色认证标准、信用评级和未来整体的发展趋势。

国际绿色债券发展历程和现状

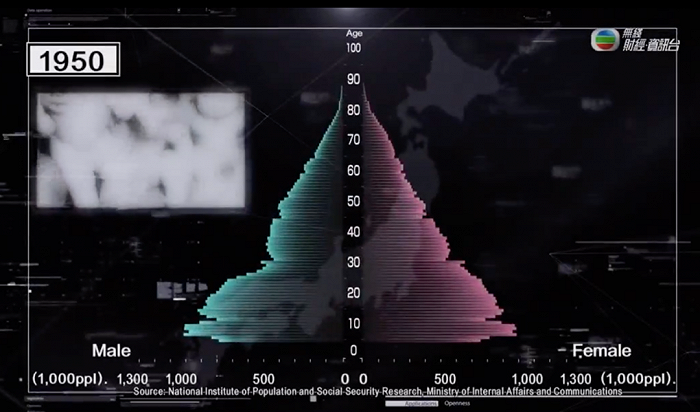

# 2013年之前

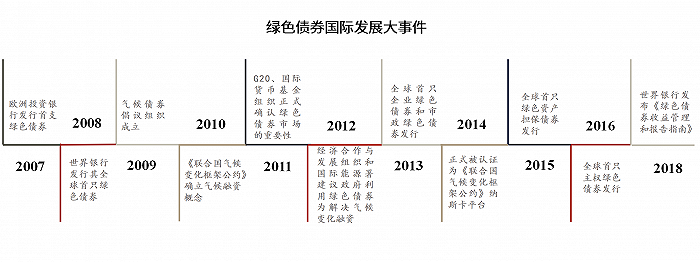

2007年欧洲投资银行向欧盟27个成员国投资者发行全球首只绿色类债券 “气候意识债券”,该债券期限为5年,发行规模为6亿欧元。

2009年,世界银行发行了第一笔真正意义上的标准化绿色债券,该债券由瑞典北欧斯安银行独立承销,发行规模约为23.25亿元,以瑞典克朗计价,6年期,票面利率3.15%。

2013年之前,全球绿色债券的发行人以欧洲投资银行(European lnvestment Bank, EIB)、世界银行(The World Bank)、国际金融公司(International Finance Corporation,IFC) 等多边开发银行为主,商业银行发行者基本没有。这主要是因为当时市场上缺乏完整的绿色债券筛选标准以及公开透明的募集资金管理机制,而多边开发银行作为国际性金融机构,具有高信用保障以及稳定的投资收益等特征,通过其发行的绿色债券能够极大程度上确保绿色用专项及合规。

# 2013年之后

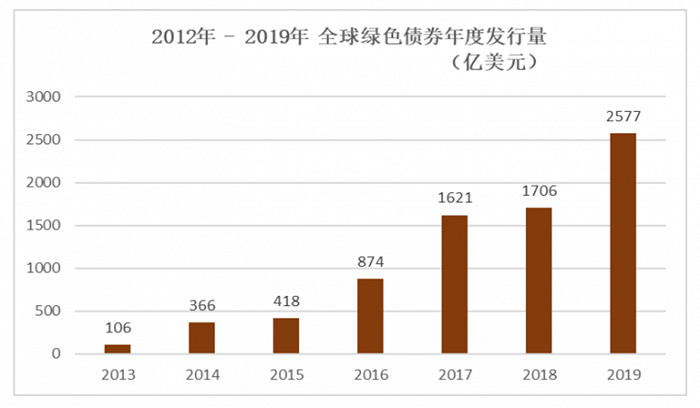

2013年之后,全球绿色债券市场开始逐步发展,年发行量从2013年的110亿美元迅速上升到2014年的375亿美元及2015年的425亿美元。2013年至2014年期间,更多私营部门,包括私营企业和商业银行等参与到了绿色债券的发行中。2013年11月,法国电力公司(EDF)发行了一只14亿欧元的绿色债券。

2014年,国际资本市场协会(ICMA)和气候债券倡议组织(CBI)分别发布了“绿色债券原则(The Green Bond Principles, GBP)”和“气候债券组织标准(Climate Bond Standards, CBS)”,二者构成了最重要的自律性行业认证标准,为全球绿色固定收益资产的标准统一以及中介认定体系的发展奠定了基础,从制度上推动了绿色债券发展。自此,国际绿色债券的参与发行主体逐步多元化,发行主体范围逐渐扩大,由最初的政策性金融机构逐渐扩展到市政机构、地方政府、商业银行和企业,更多的私营部门企业加入到绿色债券的发行人行列,创新品种也不断问世,绿色债券正式步入快速发展通道。

2014年,丰田公司发行了第一只资产支持型(ABS)绿色债券,以混合动力和替代能源汽车的购买、租赁合同为基础资产池,募集资金达17.5亿美元。

2016年,苹果成为第一家发行绿色债券的科技公司,募集资金15亿美元,用于可再生能源数据中心建设和节能绿色材料开发。与此同时,绿色债券投资人也从最初的养老基金、中央银行、等公共机构投资者,拓展至资产管理机构、保险公司、跨国公司等私营机构投资者。

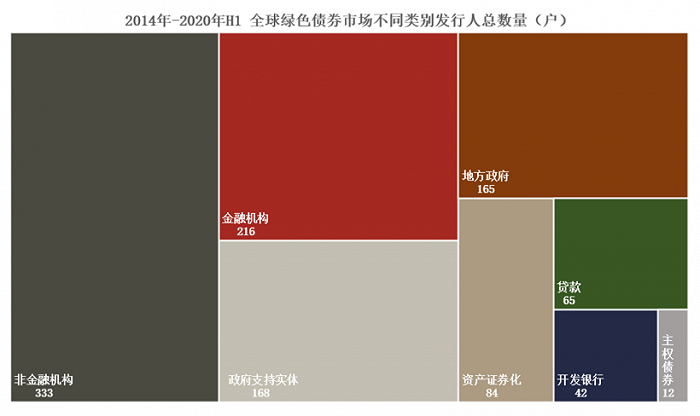

目前,全球绿色债券市场现已形成良好的发展势态,绿色债券发行规模持续增长,成为资本市场中的亮点。2019年,国际绿色债券的发行量持续保持快速增长,根据气候债券倡议组织统计的数据显示,2019年全球绿色债券发行期数为1788期,发行规模达到2577亿元美元,发行规模较2018年增长51.06%。绿色债券发行人共496家,包括国际开发机构、金融机构以及非金融机构等。根据彭博社数据统计,2020年截至11月末,全球金融市场绿色债券的发行规模已达到2911亿美元。

从细分品种来看,目前的国际绿色债券主要划分为绿色资产支持证券(ABS)、绿色收益债券、绿色项目债券和绿色用途债券。

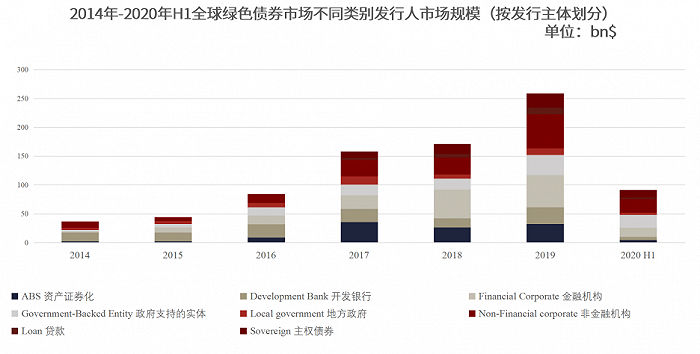

从发行结构来看,绿色债券从最初的以多边开发银行为主体的单一结构发展为如今非金融机构、金融机构、主权机构、政府支持实体及政策性银行并存的局面。非金融企业发行量在2019年实现了接近一倍的增长,累积发行额为593亿美元,占2019年绿色债券发行总额的23%。金融企业发行保持稳定增长,在2019年接近550亿美元,占发行总额的21%。政府支持实体的发行量在2019年占比为15%。

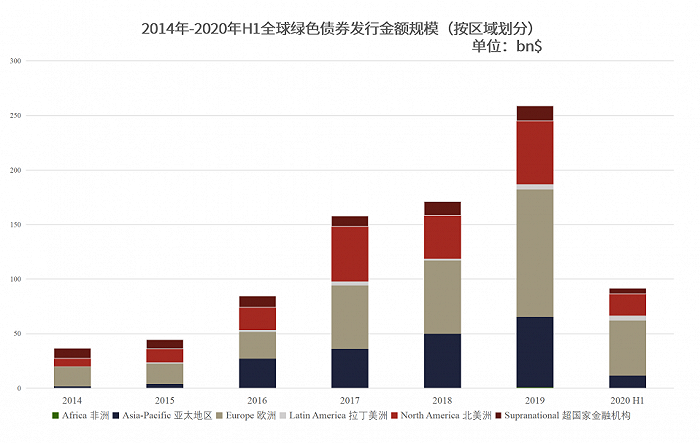

分区域来看,在2014年-2015年期间,欧洲和北美洲区域的绿色债券发行规模最大。2016年-2019年期间,亚太地区的发行量激增,接近欧洲和北美洲的发行量。如今,绿色债券的发行主体已经遍布欧洲、北美地区、亚洲、拉丁美洲、非洲和大洋洲,欧洲成为2019年发行量大幅增长的主要推动力,同比增幅达到74%,其次是北美地区(46%)和亚太地区(29%)。近两年来,俄罗斯、乌克兰、 希腊、肯尼亚和沙特阿拉伯等国首次发行绿色债券,绿色债券在新兴市场愈发活跃。

从交易份额来看,根据CBI披露的数据显示,近年来,5亿美元以上的大规模交易份额逐渐增加。2019年,全球绿色债券在5-10亿美元之间的交易规模比例较2018年增长32%,10亿美元以上规模的比例增长28%,而0-1亿美元区间和1-5亿美元区间的交易规模比例则有所下降。

从投资者结构方面来看,目前主要有:国际主流投资机构,如Aviva、AXA、Amundi等;环境、社会和治理(EGS)方面的专家和投资者,如Natixis,Mirova,ACTIAM等;主权国家和市政府,如秘鲁中央银行、加州州政府财务部门等。

绿色债券发行原则和流程

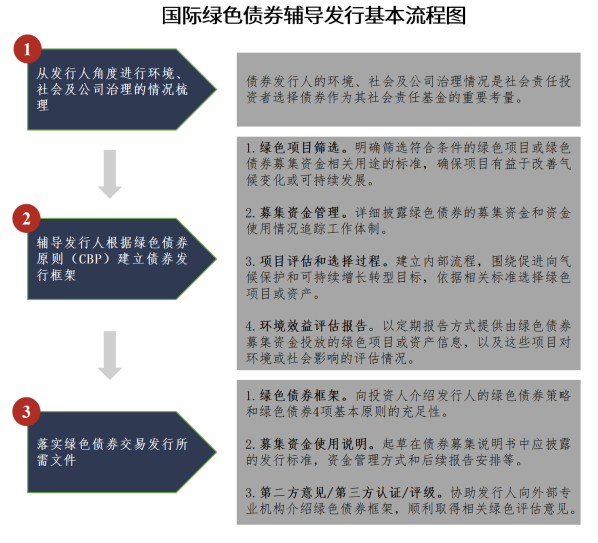

国际资本市场的绿色债券发行原则主要围绕四个核心:

明确募集资金用途,需认定符合标准的绿色项目类别;

制定项目评估和筛选机制,建立系统化流程;

设立专项项目追踪募集资金用途,确保专款专用;

需披露绿色债券募集资金使用情况,评估绿色效益。

绿色债券与一般债券的发行原则相比,其最大的区别在于发行人需公开声明所募得的资金将投放于具有环境效益的“绿色”项目、资产或商业活动,如可再生能源、低碳交通或林业项目。绿色债券发行人应审核绿色债券的发展方向和理念,考虑其是否与融资目标和可持续发展策略相匹配,可参照绿色债券原则、气候债券准则、各国指引及其他不断更新的绿色债券指引条款设立项目筛选流程。针对募集资金的追踪和分配,需建立稳健的管理和控制措施,以确保募集资金的使用与债券条款一致。

全球“绿色”认证方式和标准

目前市场上对绿色债券的认证方式主要指的是独立第三方认证,属于外部评估。从国际市场实践来看,绿色债券的认证方式可分为三类:

第一类是第二方审查或普遍称作的“第二意见”(Second Opinion,Second Party Review);

第二类是独立第三方发行后鉴证(Independent Third Party Post-issuance Assurance);

第三类是第三方发行前认证和发行后核查相结合的模式(Third Party Pre-issuance Certification and Post-issuance Verification)。

而绿色债券的认定参考标准主要是依据部分国际绿色债券组织发布的准则,主要有:国际资本市场协会(ICMA)制定的《绿色债券原则》(The Green Bond Principles, GBP)、气候债券组织(Climate Bond Initiative,CBI)发布的气候债券标准(Climate Bond Standards,CBS)、欧盟委员会技术专家组(TEG)推出的《欧盟可持续金融分类方案》(EU Taxonomy)。

《绿色债券原则》是全球适用范围最广的绿色债券标准。2014年1月31日发布的首版《绿色债券原则》由绿色债券的主要市场参与者共同制定,国际资本市场协会作为秘书处进行协调,是一套自愿性的流程指引。该文件首次明确了绿色债券的定义及分类标准,其目的在于为绿色债券市场的发展提供关于透明度和信息披露的建议,规划了清晰的债券发行流程和信息披露框架,对于绿色债券发行全流程的规定集中于四大核心要素,分别是募集资金用途、项目评估与遴选流程、募集资金管理、报告。

《绿色债券原则》在2016年、2017年及2018年分别进行了更新,最新版的《绿色债券原则》将以下十大类项目划分为符合绿色债券募集资金投向要求:

1、可再生能源

2、能效提升

3、污染防控

4、可持续的自然资源管理

5、陆地和海洋生物多样性保护

6、清洁交通

7、可持续水处理

8、气候变化适应

9、具有生态效益的产品

10、符合地区、国家或国际认可的标准或认证的绿色建筑

《绿色债券原则》建议了报告和外部审查的最佳做法,将外部评审的形式拓展为以下四种认证类型:

1、由“气候债券组织”等国际主流绿色债券机构认证;

2、由专业学术机构,如挪威奥斯陆国际气候和环境研究中心(CICERO), VIGEO,OEKOM RESEARCH等担任,经由发行人聘请,对绿色债券的评定出具专业的意见书;

3、绿色鉴证,由第三方国际专业审计团队,如安永、普华永道、德勤等提供鉴证服务;

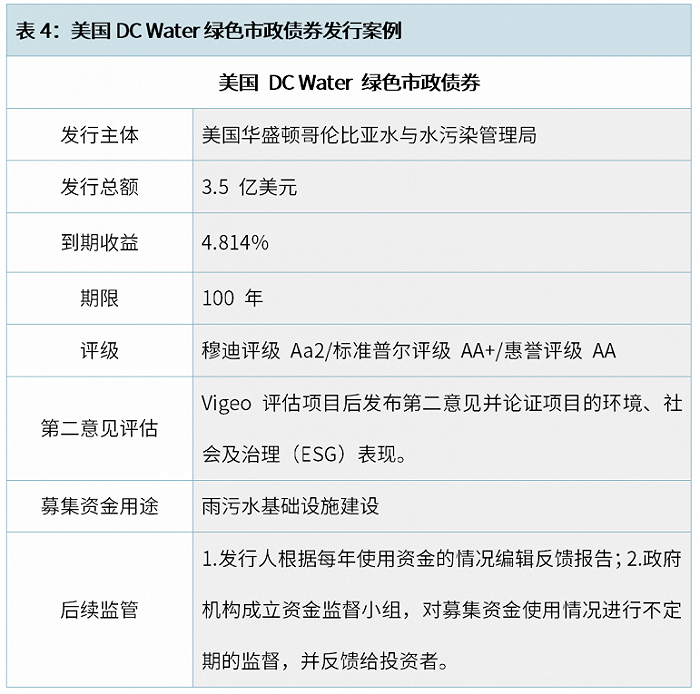

4、绿色评级,由国际评级机构,如穆迪、标普等,对绿色项目进行绿色程度评估。

《气候债券标准》是气候债券的发行人和投资者判断其债券募集资金投向是否具备气候效益且满足气候债券发行要求的最常用标准之一。《气候债券标准》于2011年底由气候债券倡议组织发布,该文件主要对气候债券认证标准进行说明。气候倡议组织组建了由学术专家、专业研究机构、开发银行、投资者代表等组成的国际专家委员会,在低碳建筑、低碳交通、地热能利用、可持续海洋能源利用、太阳能、风能、水资源基础设施、林业、生物能源、设施农业、土壤保护与修复等多个领域开发了较为详细的执行标准。

2017年更新后的《气候债券标准》2.1版本发布,扩大了债务工具的范围,改进了认证标准。2019年,气候债券倡议组织公布了最新的气候债券组织绿色债券认证标准的3.0版本,对比旧版本,新版本在报告框架、信息披露等方面进行了升级更新,兼容了多地域的绿色债券标准和披露要求,在提升绿色债券披露透明度的同时,还加强了与其他地域和国际相关绿色债券原则的兼容协调。

截至2020年1月末,全球共有229只债券获得气候债券倡议组织的气候债券认证,共发行规模达1050亿美元。

《欧盟可持续金融分类方案》旨在为政策制定者、相关产业和投资者提供实用性工具,明确哪些经济活动具有环境可持续性,帮助资本市场识别有利于实现环境政策目标的投资机会。2019年6月,欧盟委员会技术专家明确要求在欧盟发行的绿色债券需要符合《欧盟可持续金融分类方案》。该文件对发行主体的相关行为进行全方位评估,判断是否对其他环境目标有重大危害性,并且设定了七大类环境目标,分别是减缓气候变化、适应气候变化、海洋与水资源的可持续利用和保护、循环经济、污染防治、生物多样性、生态系统保护与修复。该文件明确指出,绿色债券需要至少为以上一项环境目标作出实质性的改善或贡献,并且对其他五大类无明显损害,并且符合最低安全标准,如此才是符合《欧盟可持续金融分类方案》的经济活动。

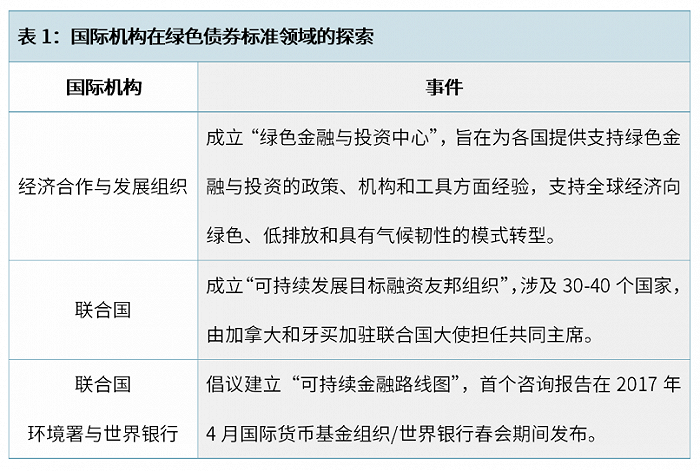

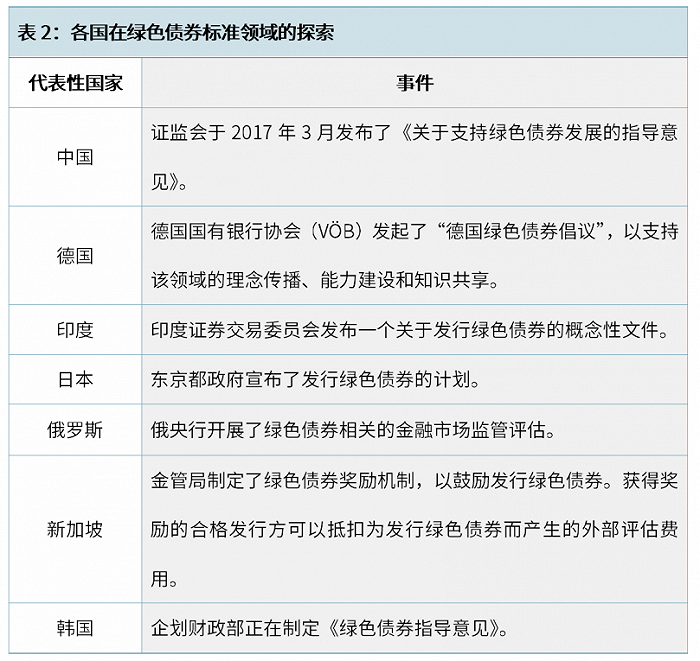

同时,很多国际机构和各国政府都在绿色债券市场发展方面进行不断探索:

绿色债券信用评级

目前国际市场尚未建立面向绿色债券的绿色评级体系,只是引入了第三方认证绿色债券是否“绿”的问题。绿色债券作为一种资金专项债券,信用评级的建立可以对债券及发行人违约的可能性进行衡量,为与绿色债券相关的利益者提供重要的决策信息,不仅如此,还可以把对“绿色”的评估推进到可量化,使之成为债券定价的依据。但是目前针对绿色债券的信用评级则主要还是评估发行人对绿色债券的偿债能力大小,并没有深入分析绿色程度与债券违约风险之间的关系,无法评估绿色因素对债券违约风险的影响。因此国际资本市场协会和气候债券组织等以及评级机构都在陆续发布绿色债券的评估认证方法和工具。在对建立绿色债券信用评级进行研究时,全球大部分绿色债券相关机构都主要从环境、社会和治理(ESG, Enviroment、social、governance)的因素角度出发考量。穆迪投资服务公司(Moody’s)围绕ESG因素建立评级体系的做法有一定代表性:

一是创建信用相关的ESG分类法;

二是利用热图(Heat Map)表明ESG风险对信用质量的重要性(注:热图即通过聚合大量数据,并使用一种渐进的色带来表现,最终效果可以很直观地展现空间数据的疏密程度或频率高低);

三是针对ESG风险敞口进行测评;

四是基于ESG对发行主体所产生的信用影响做出总体意见。全球已有153家机构投资者以及19家信用评级机构参与到将ESG因素纳入信用风险分析及评级的研究中心。如何搭建一个透明而系统化的ESG评级框架,是全球信用评级机构面临的共同挑战。

国际绿色债券市场发展趋势

一方面,宏观环境及政策因素推动绿色债券发展,越来越多的国家意识到绿色经济发展的重要性,全球大部分国家纷纷向绿色经济转型,资金需求量庞大。

根据经合组织(OECD)的报告显示,全球范围内,当前全球能源、运输、建筑和水基础设施占全球温室气体排放量60%以上,基础设施系统仍需要在全球范围内进行大规模改造,从而避免灾难性的气候变化。到2030年,为了实现《巴黎协定》中提出的减排目标,预计在气候解决方案上的投资需达到93万亿美元。世界各国都已开始出台各个层面的政策文件,支持发展绿色债券市场,政策环境成熟,市场需求大,绿色债券市场将进一步扩大。

香港证监会行政总裁欧达礼(Ashley Alder)也在近日指出,2025年所有上市公司需符合气候变化披露标准,首要目标是需要采取更多措施来应对气候变化带来的威胁,以及为投资者就有关上市公司披露应对环境和气候的相关资料进行量化。全球最大的主权基金-挪威政府全球养老金在近期发布的消息称,寻觅的中国操盘手,管理人需要重视ESG等问题。同时,美国第二大公共养老金也发声,目前投资关注两“C”—气候和中国。

另一方面,在绿色债券不断持续完善和深化的过程中,带动了创新社会责任债券的整体发展。

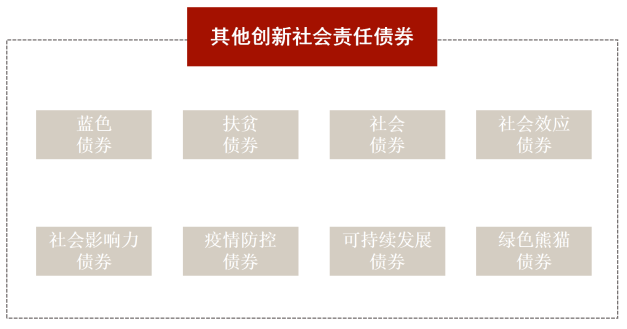

关于如何通过债券市场推动解决社会难题的探索在全球不断深化,随着绿色债券的出现,与之衍生而来的还有诸多其他创新社会责任债券,如社会影响力债券,该债券强调社会公益项目与资本回报之间的协同关系;如蓝色债券,采用绿色债券的认证框架,聚焦在海洋污染治理及海洋经济的可持续发展;如可持续发展债券,该债券经由国际资本市场协会明确,可持续发展债券应同时符合《绿色债券原则》和《社会债券原则》支持范围。从以上个例我们可以发现,随着绿色债券的不断发展,会衍生多种其他类别债券品种的出现,从而达到协同效应,引导更多的资本参与可持续发展的建设,逐渐形成绿色债券与其他类别债券互助发展的局面。

综上,绿色债券已然成为全球债券市场的增长新动力,整体发行体量不断上升,绿色债券不仅能支持经济可持续发展,提供与环境、社会及管治相关的新投资选项,同时还可以在声誉、融资成本及投资回报率等方面为发行主体和投资者带来共同利益,预计未来全球绿色债券市场还是会以相对急速的步伐继续发展。但国际绿色债券的发展仍有待提高,重点需关注全球认定和评级标准的统一性、绿色债券与金融科技的结合、可持续发展与普惠金融的结合这三大方向。

首先,在绿色债券认证和评级方面,应建立起一个全球化的绿色债券认定标准和评级体系。目前全球绿色债券市场在绿色定义、信息披露要求和资本管制等方面还存在政策差异和障碍,导致了绿色债券的国际合作进展要比本地绿色债券发展的速度慢。在未来,如何尽可能将绿色标准统一,并推出全球化具有统一性的信用评级体系是值得深思的问题。

其次,在绿色债券、可持续发展与金融科技结合方面,应利用数字技术,寻求推动全球可持续发展的新路径。联合国环境署在2014年发起了“可持续金融体系探寻与规划”项目,首次对数字金融如何支持可持续发展提出探讨。2017年,联合国环境署与蚂蚁金服共同启动成立了绿色数字金融联盟。2018年,G20可持续金融研究小组把金融科技推动可持续金融列为三大研究议题之一,旨在扩大资金来源,以应对环境气候风险。金融科技可以为绿色债券和可持续发展创造新的业务模式、应用、流程和产品看,对金融机构或金融服务的提供方式会产生重大影响,可以为金融机构降低成本、提升效率、安全性和数据真实性。

最后,在可持续发展与普惠金融方面,应有效解决绿色小微企业创新创业融资需求,将绿色理念和普惠举措融入到金融改革的战略文化、组织机构、制度体系和风险控制中。

在面临全球气候变化紧急危机的挑战下,我们必须不断寻找解决方法,致力于去解决全球环境挑战的融资需求,促进绿色金融的创新和持续性发展。

参考文献:

[1] 绿色债券发展趋势:环球、中国内地与香港.北大汇丰金融研究院.2018(12).

[2] 史英哲,云祉婷.中国绿色债券市场发展报告.中国金融出版社,2020(11).

[3] 绿色债务融资工具注册发行实用手册.中国银行间市场交易商协会市场创新部.2020.

[4] 万泰雷,张琪.国际可持续发展债券的发展建议及其启示,金融市场.2020(12).

[5] 2017年G20绿色金融综合报告. G20绿色金融研究小组.2017(7).

[6] The Green Bond Principles 2018.ICMA.2018(6).

[7] GreenBondMarketSummaryQ3 2020,Climate Bonds,2020(11)

[8] CBI 数据:https://www.climatebonds.net/market/data/