原标题:【网站 专栏】坚持价值投资是散户安身立命之本

自春节以来,国际市场大宗商品节节攀升,以铜为代表的有色金属涨势强劲。

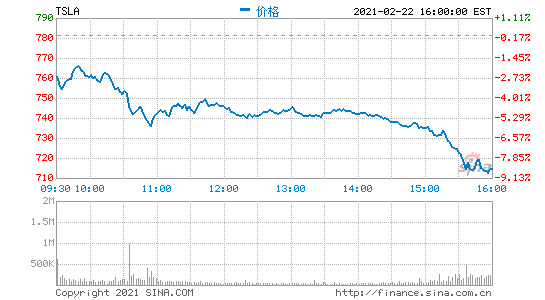

2月22日,追踪23种原材料价格走势的彭博商品现货指数上涨1.6%,升至2013年3月以来的最高水平,该指数自当时触及4年低点以来,已经上涨了67%。

2月23日,国内商品继续高歌猛进,能源化工板块集体大涨。

许多投行认为,新一轮大宗商品“超级周期”已开始,工业金属、石油化工等所谓的“顺周期”板块还有哪些投资机会?

大宗商品上涨

大宗商品此轮大涨,始于以铜为首的有色金属。当地时间2月22日,伦敦金属交易所(LME)铜价升至每吨9000美元以上,是9年来的首次。2月23日,伦铜一度涨至9305美元,相较2020年3月的最低点涨幅已近100%。

去年4月一度跌至负价的国际油价也在近期不断上涨。2月23日截至记者发稿,布伦特原油价格超过65美元/桶,WTI原油价格也超过61美元/桶。

2月23日,国内商品期货多数收涨,上海原油价格涨超5%,创一年新高,PTA、纸浆、燃油、沥青涨逾4%,纯碱、国际铜涨逾3%,沪铜、菜粕、豆粕、沪银、硅铁涨逾2%。

上海钢联铁矿石事业部研究总监刘晓宁在接受《国际金融报》记者采访时表示,本轮驱动商品价格的上涨的核心因素主要有两点:

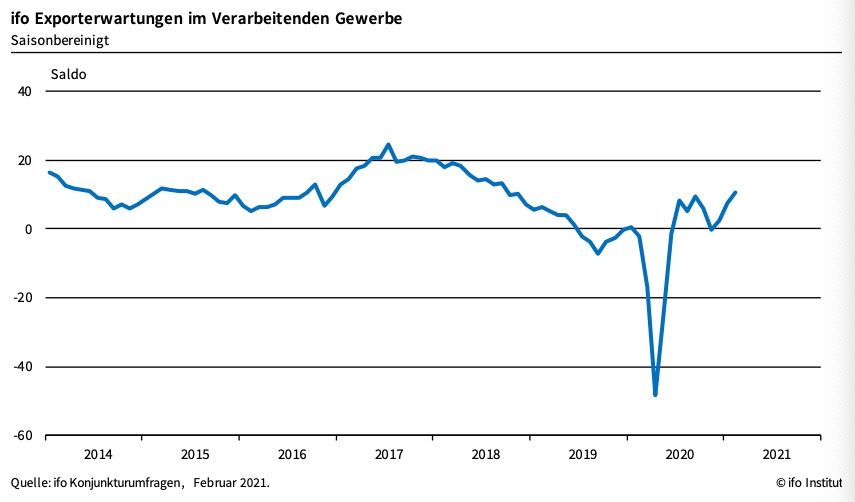

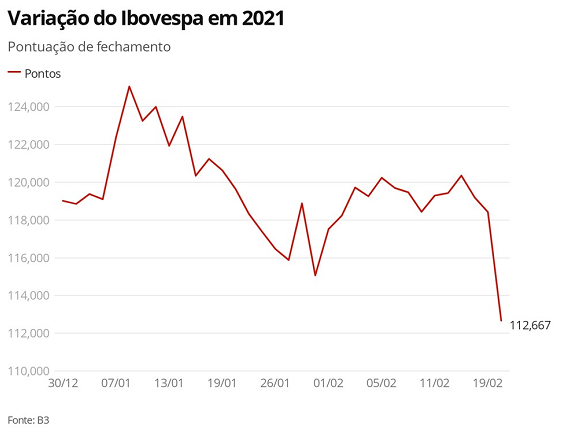

首先,全球经济都在复苏,2020年,中国经济首先恢复,2021年,按照现在发达国家接种疫苗的速度来看,基本在夏季发达国家能够形成群体免疫,大部分卖方目前也都在预测群体免疫后需求将有一个报复性反弹,所以发达国家经济在2021年恢复的预期也是比较明确的。现在比较难说预测的是发展中国家的走势,类似于巴西、印度这些国家,在疫苗接种存在问题的情况下,可能疫情会有反复。但从需求角度来看,大部分需求以发达国家为核心。中国是大宗商品最主要的消费国,中国需求的恢复,叠加海外需求恢复,市场对经济的看好是比较确定的。

其次,在流动性方面,各国央行都在放水,拜登的1.9万亿刺激政策加上前期的财政刺激占美国整个GDP的比例相当高,这样就抬升了市场对通胀的预期。现在美国已经表现出来的通胀预期就是10年期美债收益率近期上涨较大,虽然通胀在美国和中国都还没有出现,但是通胀预期已获得巩固,在经济恢复阶段通胀预期强,对大宗商品价格有很强的支撑作用。

超级周期来了吗

目前,很多投行都表示,新一轮大宗商品“超级周期”已经开始。

摩根大通认为,这将是过去100年里第五个“超级周期”。新的超级周期将受到疫情后经济复苏、通货膨胀、宽松货币和财政政策、美元贬值以及全球应对气候变化等因素的推动。

高盛认为,去年许多大宗商品价格的强劲反弹只是“大宗商品长期结构性牛市的开始”。目前出现了所有大宗商品结构性走牛的典型迹象,新冠疫苗的推广将促进经济活动的改善,经济反弹更有理由做多现货和实物资产。经济结构性投资不足、政策驱动型需求,以及美元走软和通胀风险等宏观经济因素都有利于大宗商品走牛。

刘晓宁告诉记者,所谓的超级周期并不是指短期的上涨,而是一个可以跨越10年的上涨周期。“短期来说,大宗商品价格上涨的动力不会消失,但对于超级周期的看法我们比较谨慎”。

“虽然各国的央行都在表态说短期之内还是以放水为主,特别是美联储表示对通胀的容忍度可以进一步提高,超过2%,中国央行也在说政策不会急转弯,但是如果经济恢复较好,通胀实际发生的话,可能各国央行将在今年晚些时候有一些动作,所以流动性的支撑因素存在一定的不确定性,而目前很多大宗商品的价格跟流动性的关联性较强。”刘晓宁说。

FXTM富拓市场分析师陈忠汉告诉《国际金融报》记者,乐观的经济前景带动美国国债收益率上升,部分投资者认为在经济复苏进程中通胀压力会持续攀升,这次通胀可能不会像以往那么温和。自疫情暴发以来,美联储每月购债规模约1200亿美元。如果美国经济过热,缩减资产购买规模就会提上日程,进而为加息铺平道路。

另外刘晓宁认为,虽然中国2020年以房地产、基建投资和出口提振了对大宗商品的需求,但明年如果全球经济恢复,中国经济能够找到替代的发动机,消费能够恢复,出口还能够保持强劲的话,可能在房地产和基建方面的投资力度会减弱,所以超期周期的长期利好不存在。

“此外,中国政府现在控制新一轮产能过剩,特别是从钢铁行业来讲的话,提出了控制钢铁总量的增长,这是今年比较明确的政策方向。所以说超级周期有点夸张,但是从经济的恢复程度以及央行收缩的力度来看,大宗商品短期内上涨的动力不会消失,因为今年中国经济还存在着不确定性,消费还没有完全恢复。”刘晓宁说。

还有哪些投资机会

刘晓宁表示,讨论不同的大宗商品,角度也有所不同。从黑色系来看,从去年开始,中国推动基建、房地产首先带动黑色系上涨,钢铁是中国经济恢复的晴雨表。铁矿石是去年的商品之王,还有持续上涨的空间。

“中国经济首先恢复,中国又是全球最大的钢铁消费国和铁矿石消费国,所以从这个角度来讲,黑色系先涨和中国经济首先恢复是相关的。”刘晓宁补充道。

而对于今年春节后有色板块上涨,铜价创10年新高,刘晓宁表示,像铜等有色金属在中国的消费比例并不是像钢铁和铁矿石那么大,所以铜后续上涨也跟海外的需求恢复密切相关。

目前,铜仍是最被机构看好的品种。高盛、花旗等国际投行纷纷继续看多铜价上涨,目标价均已超过10000美元/吨。

高盛表示,中国春节假期结束之后,铜需求爆发。同时,今年初的库存起点非常低,进一步加剧了反季节性库存减少。预测2021年铜供需将出现10年来最大,且短期内无法实现供需平衡。高盛将未来12个月的铜目标价提高到10500美元/吨。

花旗也认为供需缺口峰值将出现在2023年,并且也将伦铜的6-12个月目标价上调至10000美元/吨。

此外,高盛认为,由于需求超过OPEC+、伊朗和美国页岩油的供应增加,油价将出现比之前预期的更快、更大幅反弹。

摩根大通认为,可再生技术中使用的金属将大大受益。向绿色技术的发展将提高用于可再生电池、电动汽车和其他绿色基础设施的某些金属的成本。

刘晓宁也表示,从长期来看,随着各国承诺碳排放以及对绿色能源的需求,以电池、新能源为核心的镍、钴等特殊大宗商品的需求可能会维持较长时间。

市场有风险,投资需谨慎。