原标题:年关刚过,涨价潮再次来袭,怎么办?

“新年开工第一天,真没料到接到的不是订单,而是供应商的涨价函。”

四川一家中等规模白酒企业负责人向云酒头条(微信号:云酒头条)表示,上游涨价让他的公司开年有点郁闷,自己的产品所在市场竞争激烈,由于担心涨价造成市场损失,对于如何消化上游成本增长,这位负责人焦虑不已。

这家企业的遭遇并非个例。

自2020年以来,粮食涨价、酒瓶涨价、金属涨价、包装涨价、原酒涨价、人工涨价以及环保成本上升……成本上涨对于一二线企业或者中高端品牌受影响较小,但对本就挣扎在盈亏线上的地方企业来讲,可能又是一道难关:不涨价无法生存,涨价则可能丢失市场,可谓左右为难。

涨!涨!涨!

7万/吨!这不是白酒基酒的价格,而是酒类包材中会用到的铜的价格。

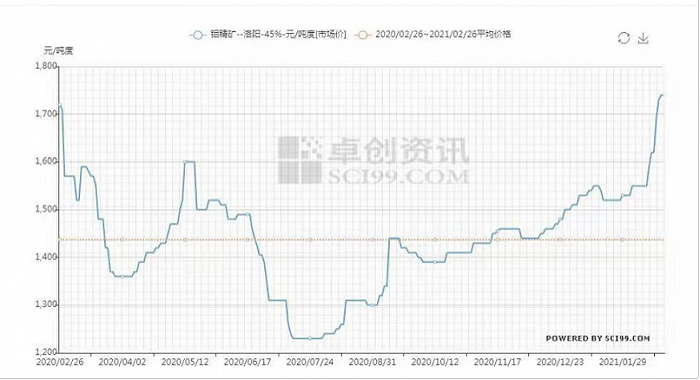

2月25日,铜价首次突破7万元/吨,创下近10年来新高。其中紫铜短短7天即涨价10.76%,多家研究机构基于铜市场供求的分析认为,接下来铜价格涨势可能会更猛。

对于酒行业来讲,最难过的是铜价上涨,只不过是产业链成本正大幅提升的冰山一角。自2020年以来,塑料、铝、铁、玻璃、锌合金、不锈钢、纸、粮食的价格都在快速上涨。

以玻璃为例,其价格在过去一年多时间快速上涨。仅2020年,国内玻璃价格上涨30.97%,一度创下半个月涨价5次的纪录。由于价格变动太快,有的企业涨价函甚至都不来及修改措辞,改动时间和涨幅后就重新发布。就在2月25日,郑州商品交易所玻璃期货单日上涨4.46%,已经创下近10年来新高。

实际上,纸价格涨幅丝毫不亚于玻璃。由于环保要求以及海运受限等因素,无论是以废纸为原料的瓦楞纸、箱板纸,还是以木浆为原料的文化纸、特种纸,价格屡破新高。据台州包装联合会统计,今年瓦楞纸价格已同比上涨至少10%。

面对包材持续涨价,有从业人士调侃“啥都涨了,就酒没涨”,实则不然。

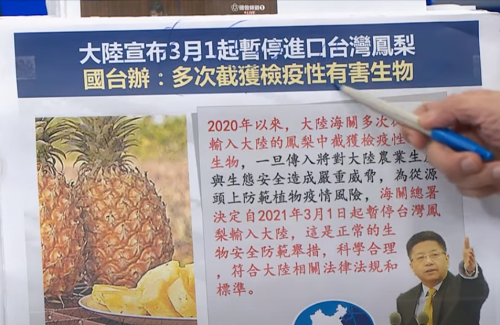

过去一年,大豆价格多上涨2100元/吨,玉米上涨1000元/吨,单价突破1.5元/斤,高粱价格同样居高不下,甚至不断推高了高粱进口量。海关总署发布的数据显示,2020年前11个月,我国高粱进口量同比增长437.2%。

粮食价格持续上涨带来酿酒成本上升,成为酒类生产企业无法回避的问题。

四川杜甫酒业集团董事长彭作权表示,2020年以来白酒行业原材料和包材价格飞涨,仅酿酒高粱采购成本涨幅就达到50%以上。“这种情况在四川比较普遍,尤其是原酒企业受影响最大”,彭作权表示。

各领域成本的上升,无疑推高了酿酒的生产成本。泸州市美酒源酒业董事长李明霞算了一笔账,综合粮食、包装、人工以及环保等成本增加,公司吨酒生产成本至少增加了5000元。

快速增长的粮食成本让本来“薄利多销”的原酒企业“压力山大”。云酒头条(微信号:云酒头条)走访多家四川原酒企业发现,受访企业均表示粮食成本增长影响较大,其中一家中大型原酒企业,2020年下半年已经提价20%,面对持续的成本上涨,公司不排除进行新一轮提价。

涨不涨?

“成本上涨,可白酒行业不是一直在涨价吗?”

当前,新一轮酒业“涨价潮”同样也在形成,越来越多企业进入“涨价模式”:上调出厂价或终端零售价、停货、配额制、价格双轨制等手段层出不穷。

云酒头条(微信号:云酒头条)独家了解到,某一线名酒旗下核心大单品已经在渠道商层面通知将于3月1日起涨价,提价后出厂价已经向飞天茅台看齐。在此之前,也已经有多家企业官宣提价,“一日多涨”情况十分普遍。

据云酒头条(微信号:云酒头条)不完全统计,自2021年以来已经有洋河、泸州老窖、酒鬼酒、国台、金沙、珍酒、钓鱼台、金酱、李渡、汾杏等企业先后宣布提价,仅上述企业发布的涨价通知多达13份。

仔细分析上述品牌以及涨价产品可以发现,多数集中在一二线名酒品牌、中高端甚至高端产品以及供不应求的酱酒产品。实际上,在本轮涨价潮中,中小酒企或者中低端酒类品牌涨价的频率非常低。

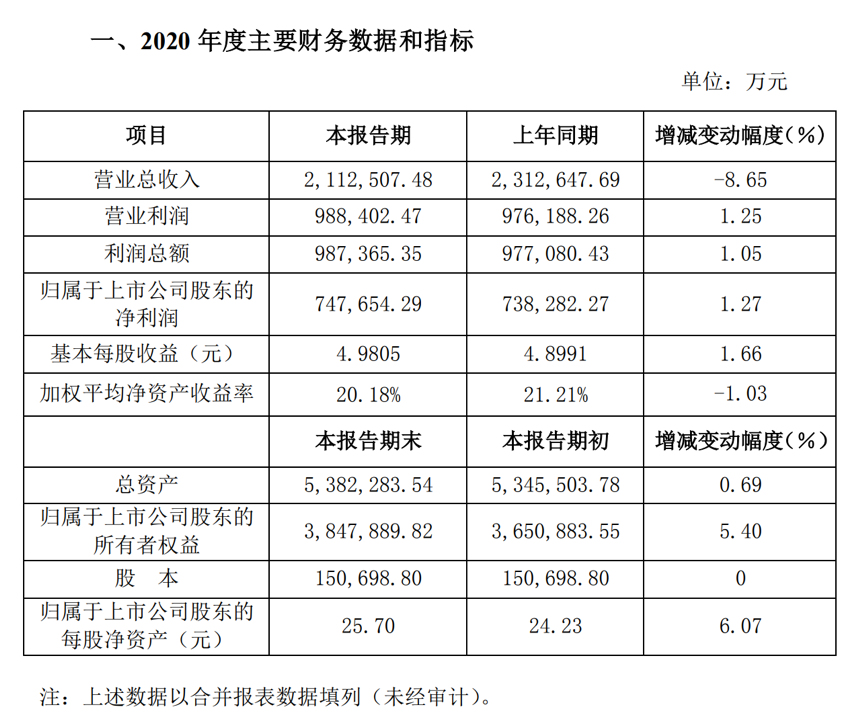

例如,主打民酒市场的牛栏山,就是过去数年调价频次较少的白酒企业之一。不仅提价次数少,提价幅度也都很低。2月9日,顺鑫农业发布公告称,公司拟对部分低价位二锅头系列光瓶产品、桶装产品及含精品系列在内的盒装酒产品进行提价,提价幅度在10%左右。

牛栏山针对低端产品的这次涨价,被视为酒业中低端产品受成本上涨影响被迫提价的信号。与牛栏山有着类似的市场定位,陕西长宇酒业旗下西凤375是陕西“民酒”的代表,该公司正核算成本增长情况,以确定产品提价幅度,预计最快3月中旬进行提价。

涨价或计划涨价的企业并不在少数。

李明霞也透露,泸州市美酒源酒业已经在1月对旗下产品进行了提价,提价幅度15%左右;山西汾杏酒业1月初已经发出公告,自3月1日起对旗下多款产品经销商打款价格上调10%-15%;山东蓬莱酒业2020年对全系产品提价5-7%,但由于成本继续提高,产品还面临着提价压力。

更多企业还在提价的路上。彭作权透露,杜甫酒业前期通过提升经营效率消化成本上涨,但成本持续上涨已经超过企业承受能力临界点,公司计划从3月1日起对旗下产品进行10-20%不同幅度调价。

在行业涨价潮的刺激下,高企的生产成本让越来越多地方酒企或者中低端品牌不得不走上涨价的道路。

左右为难:涨还是熬?

相较于次高端和高端品牌战略性提价,地方酒企和中低端品牌虽然遭受较大成本压力,但提价十分谨慎,在涨价与自我消化成本增长中左右为难:不涨价熬不下去,涨价则担心消费者对价格敏感,最终导致市场份额下滑。

与前述企业选择涨价不同,得益于在上游产业链的酒类的供应优势,河北一家区域酒企自我消化了包材方面的成本增长,加之企业一直坚持主打终端品牌,因此选择不提价,借机抢占市场份额。

实际上,无论是选择涨价还是煎熬,都只是企业当下应对变化的无奈选择,要彻底解决这种困境,更重要是建立企业或者品牌的核心竞争力。

作为老一辈熟知并信赖的大众消费品牌,尖庄、玻汾等都是可以参考的成长案例。

尖庄曾经创造了“每5个中国人就有1个喝过尖庄”的辉煌,但也受到过市场的巨大冲击。基于此,五粮液立足产能、技术、资金和渠道优势,对尖庄进行了升级,新品在品质、审美、产品结构方面都有较大提升,而伴随着有效的终端陈列、市场推荐和消费者口碑建设,以及不断深化链接经销商,尖庄品牌已经实现跨越式发展。

玻汾同样是全国资深酒友心中公认的“口粮酒”,其中仅黄盖、红盖两款产品,年创收即超过30亿元,是国内光瓶酒领域的大单品。玻汾的成功,得益于汾酒品牌背书、纯粮固态发酵品质和极高性价比。

面对竞争激烈的市场,玻汾在营销方面也做出了巨大调整,通过与经销商共建新价格体系、对渠道进行精准控盘、导入配额制等手段,加之青花汾酒等高端产品的拉动、文化汾酒的强力背书,产品不仅实现了顺利提价,而且市场规模也并没有萎缩,量价齐升空间仍旧广阔。

无论是尖庄,还是玻汾,都是企业长期运营的大单品,品质优势明显,企业也根据消费升级趋势不断升级产品,营销创新卓有成效,最终成就了消费者接受的“经典产品”,在提价潮中更加“游刃有余”。

相较之下,地方酒企涨价缺乏底气,从根源上来看是在品牌与产品力提升、有效连接渠道商和消费者、消费者体验与价值感提升等方面存在较大不足,这都需要企业进一步做出调整与提升。

回到短期来看,酿酒原料与包材等各方面成本的上涨大背景下,你所在的企业是选择提价还是熬下去呢?

成本涨、产品涨,你怎么看酒业本轮涨价潮?