财联社(北京,记者 李丹昱)讯,“价格战”的背景下,二线快递品牌格局最先发生变化。近日,天天快递转型、极兔速递积极融资、哪吒速运等新品牌准备起网都为快递行业新一轮洗牌奠定基础,也意味着快递行业的竞争更加残酷。

在业内人士看来,对于边打“价格战”边拿市场的二线快递品牌而言,生存压力已经不可小觑。“天天快递转型是2021年快递行业洗牌的开端,也体现出二线快递品牌寻求突破的难度。目前,极兔速递备受资本市场关注,有望通过融资等手段支撑其不断提速的网络建设,但想要分食头部企业的市场份额难道较大。”物流行业专家崔晓明向财联社记者表示。

被“压垮”的基层网点

2021年春节过后,天天快递谋划转型的消息不胫而走。其加盟商李兴向财联社记者提供的资料显示,天天快递计划将加盟商转型为“零售业务终端”,但若加盟商退网,却无法拿到赔偿。

李兴认为,该要求对加盟商不负责任,是将亏损的压力转嫁给加盟商。对此质疑,天天快递方面并未正面回应。

今年2月,深圳国际(00152.HK)参与收购苏宁易购23%股份,苏宁易购亦在公告中表示,将与其他相关方共同围绕商品供应链、电商、科技、物流、免税业务等领域,对公司进行综合赋能。在业内人士看来,当前情况看,尚未对天天快递转型产生影响。

据其他加盟商介绍,近年来末端网点的压力越来越大,无论是天天快递还是“通达系”快递企业都对派费进行压缩,网点和基层快递员的压力可想而知。

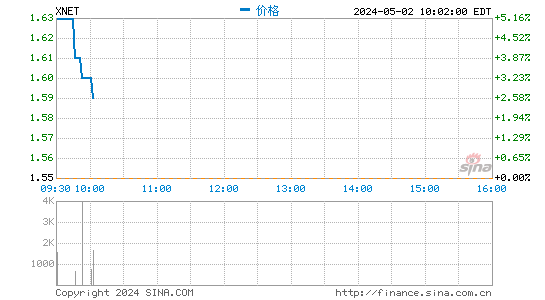

但在整个行业来看,该趋势短期内很难改变。2020年5月,快递业平均单价首次降至11元以下,为10.46元;10月,平均单价再次下探,降至9.85元;11月,平均单价为9.86元,与10月基本持平。

事实上,基层网点的压力在二线快递品牌普遍存在。“现在一件派费只有0.8元,三通一达封杀极兔后,不少驿站还不收极兔的快件,自己派送就会增加时间成本。”极兔速递某网点负责人对财联社记者表示,“现在最大的问题还是单量少,日均100多件很难支撑生活。”

单量问题背后与天天快递、极兔速递依靠的电商平台有直接关系。业内人士认为,苏宁、拼多多作为天天快递、极兔速递的直接合作方,与淘系电商的单量有较大差距,而拼多多、苏宁易购等平台又不局限于上述两家快递,导致单量进一步被压缩。“京东等平台已经不允许使用天天快递,导致后者单量难以提升。”

“五六年前快递企业集中上市后,加速了成本大战,比较薄弱的快递网点面临更大压力,彼时快递企业应当重视网点的发展,加强对网点的投入。”在快递行业专家赵小敏看来,相关问题也激化了总部与网点的矛盾,“有些快递企业应付了事,没有及时进行架构调整,管理能力未能跟上,网络投入也不够,一系列失误导致更大的系统性问题出现。总部和网点只是简单的利益关系,没有深层次的价值捆绑。”

此外,上述业内人士分析认为,二线快递品牌与“通达系”不同,少有登陆资本市场的,仅极兔速递不断有融资消息传出,但烧钱速度也快,压力较大。

拐点将现?

虽然市场竞争激烈,但我国快递市场长期向好的趋势仍未改变。

国信证券在研报中提及,中期内我国快递需求仍将维持较景气的增长态势,预计2021年行业业务量规模有望超过1000亿件,增速有望超过20%。

市场潜力吸引下,快递企业不断通过融资手段保障市场份额。头部企业方面,圆通速递此前拟募集资金总额不超过45亿元,用于多功能网络枢纽中心建设项目等;二线快递品牌极兔速递也是融资消息不断,据媒体报道,极兔总部的新一轮融资已在筹备当中,融资规模为百亿元级别,投资方包括多个风投基金。但极兔方面并未对此消息进行确认。

上述业内人士透露,极兔速递进入市场时间不长,既需要建设转运中心,又拉低价格,其自身的盈利问题也有待解决,选择融资也是必然。“正是由于自身网络建设并未完善,才会出现蹭网通达系的事情发生,也导致其遭遇‘剿杀’。”

另据上述加盟商透露,虽然被“通达系”封杀,但极兔速递部分网点仍与上述企业存在合作关系,即所谓的“蹭网”。

但一位接近极兔速递的消息人士向财联社记者透露,“通达系”末端派送,都是私人企业,不同区域的网点出于自身商业利益诉求,会有代派、共配和驿站代理点合作在行业里较为常见。“这些外包运力公司是独立的第三方服务商,理论上他们可以合法开展一切合作业务。”

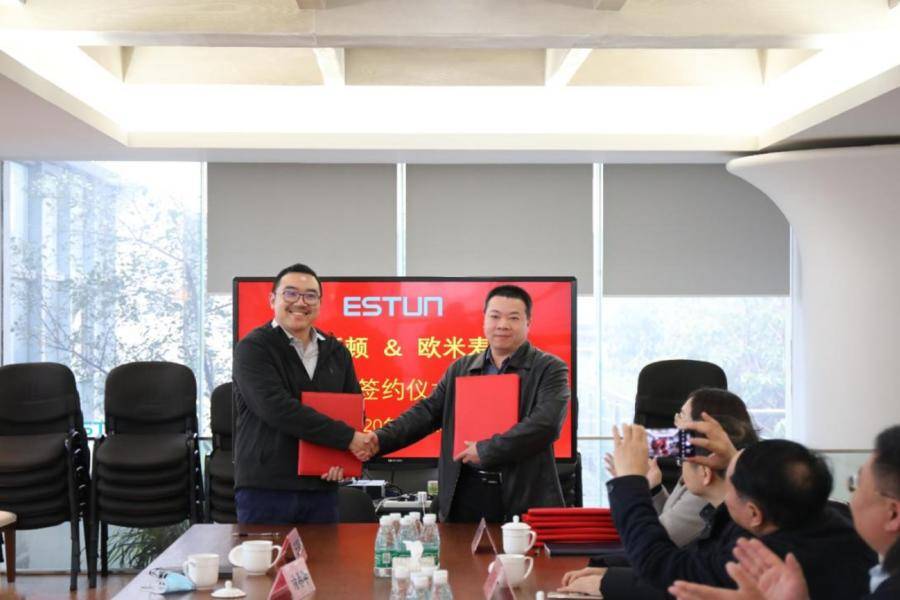

除极兔速递外,德邦快递也开始加速快递市场布局,并与韵达合作,募集不超过6.14亿元资金。合作协议显示,韵达股份在参与此次认购完成后,依托于韵达在快递行业的优势,拟充分利用各自领域的业务能力和资源,实现优势互补,与德邦共同实现提升市场占有率、降本增效、增强持续盈利能力等三个目标。

但中国物流学会特约研究员解筱文认为,烧钱获取市场并不可取。“单纯依靠极端低价竞争的发展模式,不利于中国快递业高质量发展。表面看利于消费者,实则潜藏各种问题,这已引起快递业的警惕。”

“近期,快递价格战又有所加剧,今年通达系竞争态势仍然不容乐观,利润增长会继续承压。”据国信证券在研报中分析称,“中短期来看,中低端市场一线快递龙头间的恶性价格战尚未结束,但是中低端市场的竞争格局有望在未来一年发生重大变革,届时将看到价格战结束的拐点。”