来源:豹变

作者:祁茵

核心提示

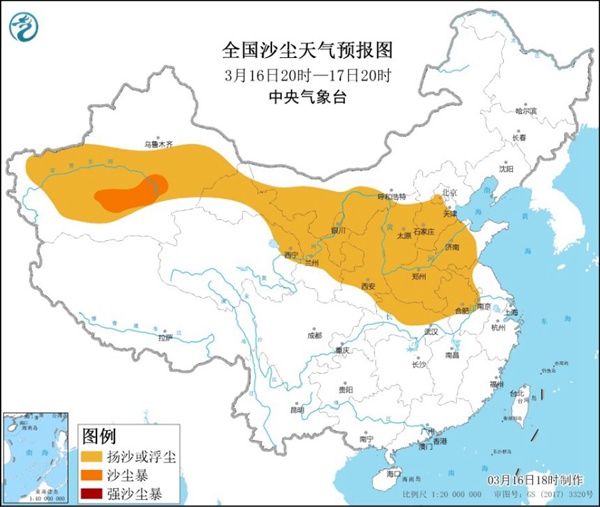

旷视科技赴港上市失败,3月12日,又在科创板公开招股书。这家由清华天才们创造的公司,准备再次冲击资本市场。在这个节点上,旷视科技商业化进入深水区,需要面对更强大的对手,不过在上市之前,公司首先要把内控做好,至少披露出来的财务数据,要前后一致。

2011年,清华读大二的陈可卿找到师兄唐文斌,托他帮忙找一份实习的工作。

唐文斌说,“我正在创业,你想不想来?”

他说的创业公司,在北京四环边上的一座写字楼里,办公室不到30平米,却是清华“姚班”浓度最高的地方。

印奇跟唐文斌说创业的想法时,他们正在吃毕业散伙饭,同班的杨沐被拉进团队。三个人合计了一番,创业项目就做游戏,因为“来钱快”。

很快,《乌鸦来了》游戏诞生,下载量达到百万级别,不过带来的收入不到3000元。

大家沮丧时,Facebook以1亿美金收购Face.com,一家做人脸识别的初创公司。印奇恍然大悟,“人脸识别竟然这么值钱,我们不是捧着金饭碗要饭吗?”,因为他们三人都有着AI的知识背景。

于是,旷视科技便诞生了。

姚班同学遇到第一道坎

坊间传闻,旷视科技的创始人之一印奇在8岁时看了报告文学《哥德巴赫猜想》,迷上了数学,各种奖项拿到手软,高中没毕业就被清华招进了“姚班”。

清华姚班,即清华学堂计算机科学实验班,由图灵奖得主、世界著名计算机科学家姚期智院士于2005年创办。“半国英才聚清华,清华一半英才在姚班”道出了姚班的地位。

2011年10月,印奇与同是姚班出身的学霸唐文斌、杨沐联合创立北京旷视科技有限公司。唐文斌一入清华,就成为清华信息学奥林匹克的总教练,一担任就是7年。杨沐曾获国际信息编程奥林匹克比赛金牌,是个“码”力超强的架构师。

旷视团队组建成功,印奇主攻视觉识别,唐文斌搞定图像搜索,而杨沐则负责系统架构与数据挖掘。

目前,印奇担任旷视科技董事会主席和首席执行官,唐文斌担任公司执行董事和首席技术官,杨沐担任公司执行董事和资深副总裁。

招股书称,以印奇、唐文斌及杨沐为首的人才团队是公司的关键资源,是公司持续研究创新的根本。

2012年,旷视科技的首个人脸识别云平台“Face++”面世,当年就斩获了黑马大赛总冠军。天才师兄们创业,也吸引清华众多师弟加盟。

印奇曾表示,Face++是旷视科技第一阶段的使命,第二阶段会实现非常智慧化的机器的眼睛,最终目标是实现机器的大脑,目前正处在第二阶段和第三阶段中间。

2017年,《MIT科技评论》评选全球最聪明50家公司”的榜单在北京全球首发,有9家来自中国,年轻的旷视科技异军突起,并排名第11,仅次于科大讯飞、腾讯。

大热的赛道、过硬的技术实力、天才创始团队和AI的烧钱特性,让旷视科技收获了一轮又一轮的融资,从2013年到2019年,旷视科技累计融资金额近90亿元,估值也涨得飞快。

迄今为止,旷视科技仍未实现盈利,这意味着背后资本逐利的本质只能通过更高的估值实现。《财经》曾报道,投资人私下交易知名AI公司的股权发现根本卖不出去。估值很高,其实有价无市。

可以让投资人买单的是商业化价值,而不是旷视科技墙上的那句“为了人工智能终将创造的所以美好”。天才的光环可以帮助旷视科技在融资上打开局面,但真正让二级市场心甘心愿买单的,还是公司实打实的业绩。

旷视科技是AI四小龙中最早启动上市的,当时想在港股上市,但迟迟未有进展,目前联交所的资料显示为“失效”。此后,AI四小龙相继奔向二级市场,依图科技和云从科技在2020年11月和12月先后报送招股书拟在科创板上市,商汤科技的上市计划仍在传言阶段。

上市路受挫,印奇倒也没有坐不住,反而称公司现金流充裕,不急于上市。可半年后,旷视科技开始接受上市辅导。

2021年3月12日,旷视科技卷土重来,提交招股说明书,申请在科创板上市,拟公开发行不超过2.53亿份CDR,拟募集资金60.18亿元。

商业化碰到硬核对手

“只有商业应用的成功,才能为技术创新提供充足的后备动力”,这是印奇写给投资者的。

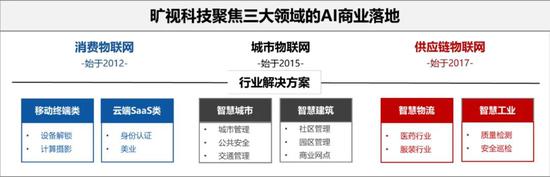

旷视的商业化也分为三个步骤,最开始是聚焦于极为广泛、存在大量痛点、且切入点非常明确的垂直领域,即个人电子设备领域,在新版招股书中被称为消费物联网领域,被熟知的应用场景有手机的面部识别解锁、各种APP的身份认证;2015年,旷视进入城市物联网领域,比如安防影像分析;2017年,旷视科技又进入了供应链物联网领域。

旷视科技业务领域/招股书

旷视科技业务领域/招股书从收入的角度看,旷视科技的商业化无疑是成功的。2017年、2018年、2019年及2020年前三季度,旷视科技的营业收入分别为3.04亿元、8.54亿元、12.60亿元及7.16亿元,处于高速增长之中。

城市物联网解决方案业务发展增速较快,已经成为旷视科技目前主要的收入来源。毛利润则是依靠消费物联网,2021年前三季度占比超过50%,收入占比还不到20%,因为消费物联网毛利率比较高。

其他两类业务的毛利率低不少,且波动较大。以城市物联网业务为例,2018年,旷视科技卖的是纯软件或者服务,毛利率高达57%,2019年,旷视科技开始提供软硬件一体的解决方案,相应的毛利率则下降至25.78%。

消费物联网领域的天花板比较低,旷视科技的在线身份认证已经有超过60%的市场占有率,在国内生产的安卓智能手机中,超过70%的身份验证功能的技术提供者是旷视。在进入新的垂直领域之前,城市物联网是旷视科技最大的商业化场景。

这一赛道,以海康威视为代表的的传统巨头、以华为为代表的大型综合厂商和AI新势力,各有千秋,想要突围也并不容易。

随着城市物联网业务比重的上升及AI产业走到下半场会越来越硬件化的趋势,旷视科技存在综合毛利率继续下降的风险。目前,城市物联网依旧是旷视科技的主要营收来源,占比超过60%。

从利润的角度看,持续失血的旷视科技谈不上成功。

旷视科技的归母净亏损分别为7.75亿元、28亿元、6.64亿元和28.46亿元。亏损很大程度上是以公允价值计量的优先股带来的,估值越高,亏损越大,剔除这个因素,净亏损分别为2亿元、5.32亿元、12.62亿元和9.15亿元。

另一个因素则是AI的研发开支高,因此到目前为止,旷视科技亏损尚未有收窄的趋势。

另外,城市物联网业务多是to G(政府),这一业务高速发展,导致应收账款也水涨船高。2017年至2019年,旷视科技的应收账款余额占营业收入的比例呈逐年提高的趋势,复合增长率为154.04%,而高速发展的旷视科技营业收入复合增长率为103.64%,远低于应收账款增幅。

渠道和品牌力都逊于安防传统供应商海康威视,旷视科技的收入质量也要差得多。同时,旷视科技的应收账款还呈现出账龄变长的趋势,回款不及时,也将进一步恶化现金流。

财务数据前后不一

公司的成长性、盈利能力、运营能力、偿债能力都可通过财务数据窥得一二,如果一家公司提供的财务数据不可信,严重性不言而喻。

旷视科技向港交所提交的上市材料中显示,2017年营业收入3.13亿元,新版招股书收入为3.04亿元,虽不同,但相差不大。到了2018年,两份招股书的营业收入分别为14.27亿元和8.54亿元,新招股书收入缩水超过5亿元。

5亿多的差额基本体现在城市物联网业务的收入上。老版招股书2019年上半年城市物联网业务收入为6.95亿元,按照时间权重简单推测全年收入约为13.9亿元,新版招股书2019年全年这一部分的收入为8.31亿元,差距仍然超过5亿元。

财务数据是既定数据,除特殊情况外,一般不会发生变动,不过旷视科技两年内提交的两份招股书,营业收入和利润均出现前后不一的情况,且差额比例超过30%。

财视传媒曾在2019年报道,旷视科技因购买营收数据,导致投资方抽离。当时,旷视科技的股权确实发生了较大变动,不过原因是减少关联交易,而非股东撤出。旷视科技声明是常规性集团内部结构优化,集团层面没有股东退出。

购买营收是否属实,以及是否与新版招股书收入缩水相关都不可知,但两版招股书明显数据不同是追溯调整造成的还是旧版收入有水分或者是其他原因,旷视科技并未在招股书做特殊说明。

豹变在探究收入数据时,发现旷视科技在大客户交易上,同样出现数据对不上的疑点。

招股书显示,旷视科技2019年向第一大客户北京易华录信息技术股份有限公司销售了8,570.11万元的产品。

恰巧,易华录(300212.SZ)也是一家上市公司,跟旷视科技交往密切,还曾一起出资成立一家大数据公司。

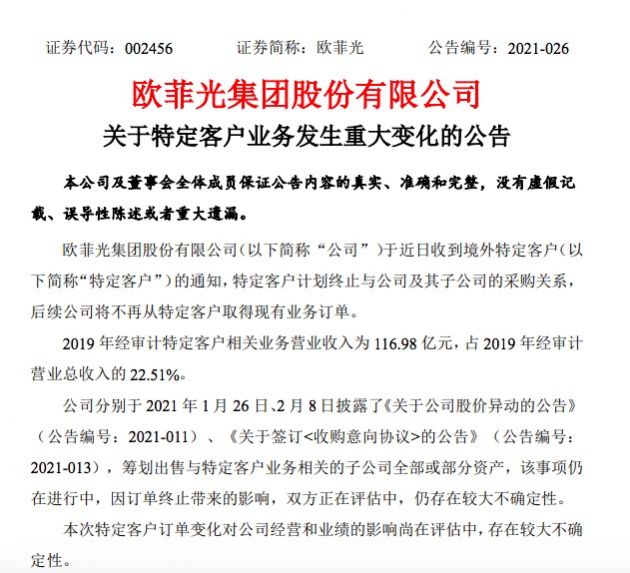

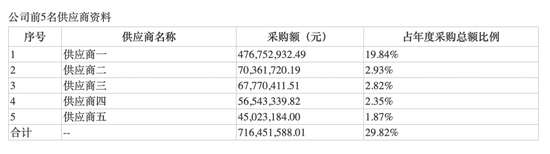

易华录年报中显示的2019年和重要供应商往来如下图所示:

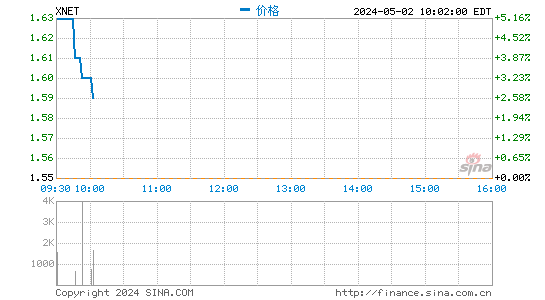

易华录2019年年报/公司年报

易华录2019年年报/公司年报没有一个数字能与旷视科技的销售额对得上。

这中间存在因增值税导致披露口径不一致的可能性,因此旷视科技最有可能是供应商二。2019年4月以前,旷视科技适用的是16%的增值税率,4月份以后,增值税率下调为13%,而即使以全年16%的增值税率计算,7036.17万元对应的含税采购额8161.9万元也低于旷视科技提供的8570万元。

究竟谁在说谎?需要旷视科技和易华录来解释。

带着天才光环的旷视科技,注定要遭受更多检视,创始人们对数学痴迷,却在财务上留下明显的疑点。

AI四小龙中,依图科技已经被上交所“中止”审核,高估值的质疑下,AI行业再也经不起半点坏消息。

旷视科技能经受得起考验吗?