原标题:一半利润用来分红,豪掷242亿元的茅台为何仍被吐槽?

摄影师: 蔡星卓

文 | 野马财经刘钦文

日赚1.3亿元的茅台豪掷242亿元分红,次日股价却出现下跌,茅台的神话还能持续多久?

3月30日晚间,A股之王贵州茅台(600519.SH)发布2020年财报,茅台全年实现营收949.15亿元,同比增长11.1%,净利466.97亿元,同比增长13.33%;拟每10股派发红利192.93元,共分配利润242.36亿元,再次创造茅台上市以来的分红记录。

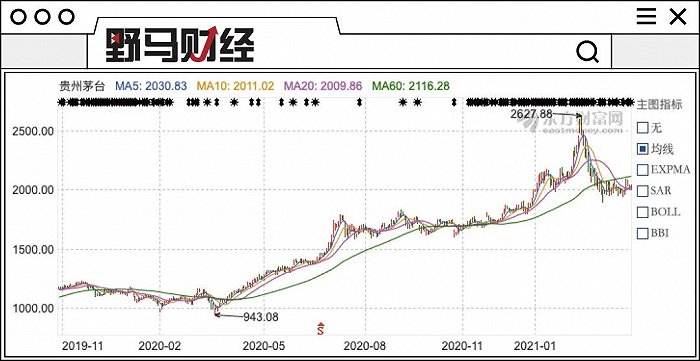

然而意外的是,净利超过50%用来分红的茅台没有引来叫好声,反而引发了股民吐槽股息率过低,二级市场上股价也出现下跌,年报公布次日,茅台报收2009元/股,仅一天每股跌去47.05元,跌幅达2.29%。

日赚1.8亿分红股息率不足1%被称为A股之王的茅台在过去一年可谓赚足了眼球,在舆论的质疑与叫好声中终于公布了其2020年财报。无论你看好或不看好,茅台赚得盆满钵满是个不争的事实。

2020年一年茅台营收达到979.93亿元,距离千亿大关仅差一步之遥。其中酒类收入为948.22亿元,茅台酒依然是主力营收来源,共营收848.31亿元,占比89.5%,同比增长了11.91%;其他系列酒99.91亿元,同比增长4.7%。

毛利率依然高得惊人,位列千亿市值以上白马股毛利率排行榜首,2020年酒类销售毛利率为91.48%,同比增长0.11%;其中,茅台酒销售毛利率93.99%,同比增加0.21%。

但野马财经注意到,其营收增速正在逐步放缓,2020年的11.1%已是已是茅台列年来的最低水平。从2016年到2019年,贵州茅台的营收增速分别为18.99%、49.81%、26.49%和16.01%。年报中茅台还表示2021年经营目标为营业总收入较上年度增长10.5%左右,继续低于2020年。

“本人认为3月31日开盘,贵州茅台下跌2%以上,盘中最低跌至2000元,这本就是对贵州茅台年报的市场投票。”独立经济学家杜猛对野马财经表示。正如前文所述,年报公布当日,茅台报收2056元/股,涨幅1.08%。次日,在A股整体回暖的情况下,其股价却出现下跌,报收2009元/股,跌幅2.29%。

事实上,增速放缓在业内预期,然而分红被吐槽却是意料之外。按照分红预案,茅台以2020年年末总股本12.56亿股为基数,对公司全体股东每10股派发现金红利192.93元(含税),共分配利润242.35亿元,占其净利润的51.9%。

该金额打破茅台历史分红记录,在A股市场也是仅此一家。但分红不能只看金额,股息率才更具备参考性,股息率一直被视为衡量上市公司是否具有投资价值的重要标尺之一,理论上,股息率越高,公司投资价值越大。

根据3月31日贵州茅台收盘价2009元/股计算,其股息率只有0.95%,茅台近年来的股息率均徘徊在1%左右,低于大多数上市公司,数据宝对上市公司股息率进行统计发现,2020年已公布派现方案公司中,共有52家公司股息率超过3%。

而茅台的股息率回报甚至比不上银行成为大多数投资者的吐槽点,目前银行1年期存款利率在1.75%-2.25%之间。而市值与利润的巨大差异是被公认其股息率过低的主要原因。

白酒之王到A股之王茅台作为实打实的明星股,过去一年的一举一动都受到了莫大关注。

国盛证券、国海证券、川财证券在财报发布后均维持买入评级。“我们认为,无论是顺利升结构、提直销,还是费用率的降低,恰恰都体现了公司超然的品牌力。”国盛证券在研报中表示。

中信证券发布研报称,坚定看好茅台核心资产价值,支撑最强、具备弹性,维持公司未来1年目标价3000元,维持“买入”评级。

令人意外的是,至今已有800多年历史的茅台,在最初实际上始终不温不火。直至前任董事长袁仁国通过在全国部署的经销网络使茅台销量大涨,于2005年净利润首超当时的另一白酒龙头五粮液。

随后因在国宴上多次被使用,“茅台酒=国酒”的印象深入人心,成为当之无愧的“白酒之王”。在回顾过去的辉煌成就时,茅台曾表示,“茅台营销造就了茅台现象,茅台现象缔造了茅台传奇。”

发展逐步稳定的茅台于2001年在上交所上市,多年间股价总体维持上扬趋势,于2011年成为股改后两市首只百元股。

2020年因疫情经济下行,市场风险偏好不高,更倾向于防御,白酒股普遍上涨。其中茅台因业绩优良、高成长、低风险的特点,具备较高的投资价值,成为白马股在过去一年被热捧。

“实际上每年的茅台数量是一定的,再加上随着时间的延长,茅台数量一定是在减少的,更何况中国的白酒有一个很大的特点,这就是白酒的年份,越长越香,这也直接导致了茅台的收藏价值越来越大。所以在收藏价值和金融属性的双重叠加之下,引发了茅台价格的暴涨。”盘古智库高级研究员江瀚表示。

“囤茅台”、“买茅台=买黄金”的看法不是现在才有,而是一直伴随茅台。其产能虽一直在上升,在市场上一瓶难求的现象却从未间断。“未来供需关系依然紧张”、“长期来看,茅台供需关系较为稳定”,多家证券公司均在研报中指出。

仅一年时间茅台就从年初最低的943.08元/股升至最高2627.88元/股,翻了近3倍。截至4月1日,茅台市值高达2.6万亿元,其股价的飙升让簇拥、支持者狂欢,成为当之无愧的A股之王。

估值过高被看空事实上,茅台一直引以为傲的“国酒”标签从未得到官方认证。2001年,茅台集团开始申请“国酒茅台”商标,申请时间长达17年,9次申请失败,直到2019年6月才最终撤掉“国酒茅台”称号,正式改名为“贵州茅台”。

失去国酒标签的茅台在2021年也并不顺利,2021年2月,茅台集团总工程师、首席质量官王莉由贵州省科协推荐入围中国工程院增选院士名单引发质疑。“酱香型科技”成了网络段子。

除此之外,茅台为减少囤积炒作现象,颁布“拆箱令”要求所有茅台酒拆箱销售,却不想没能抑制炒作,反而引发了“茅台全身都是宝”、“纸箱被炒至500元”的尴尬状况。许多人的眼中,茅台已经不仅是一瓶酒,而是成为了一款金融产品、奢侈品、等同于黄金的保值产品。

茅台越囤越稀缺、越囤价越高,不论茅台是否自愿,囤积炒作的现象将茅台带去了2.6万亿元的高市值,“但它不应该是一个金融产品,不应该被整个市场炒作,否则越是炒作的话,风险和泡沫就会越集中,所以这对于整个市场来说是不合适的一个情况。”盘古智库高级研究员江瀚表示。

同时随着前任董事长袁仁国被双规,其留下的经销团队也问题重重。

2019年,贵州茅台砍掉了近1000家经销商。2020年继续缩减,根据2020年财报显示,茅台国内经销商数量为2046家,减少了346家经销商。

市场上对于白酒股的情绪也在逐渐转变,2021开年以来白酒股多次暴跌,茅台作为龙头企业也多次被指估值过高。“40倍市盈率是合理估值,现在60倍市盈率那是负安全边际。”杜猛告诉野马财经。

杜猛的说法并未没有依据,相比茅台的近60倍市盈率,美股中市值最大的苹果,市盈率也仅仅为20余倍。

“从长期的角度来看,无论是国际基金的大规模减持,还是国内投资人对于茅台等白酒市场的不再看好,从某种意义上都可以昭示着一个可能性,这就是茅台必然会有一个趋势回归的过程。我们对于茅台的未来保持一个谨慎而且偏向于看空的状态,未来茅台可能还会有一定程度的下跌。”江翰表示。

未来一年,你还会继续增持白酒股吗?欢迎下方留言讨论。